Chính sách tiền tệ trước rủi ro từ lạm phát

Vòng quay tiền tệ ở Việt Nam chậm lại, chuỗi cung ứng đứt gãy, chi tiêu tằn tiện là những yếu tố xoa dịu nỗi lo lạm phát trong ngắn hạn với nhà điều hành...

Chính sách tiền tệ nới lỏng vẫn là thông điệp xuyên suốt của các ngân hàng trung ương giai đoạn hiện nay nhằm tiếp tục hỗ trợ nền kinh tế phục hồi. Tuy nhiên, khi các nước đồng loạt thay đổi chính sách tiền tệ trước áp lực của lạm phát thì Việt Nam sẽ chịu tác động gì và sẽ hành động ra sao?

LẠM PHÁT TĂNG NHƯNG VẪN NỚI LỎNG TIỀN TỆ

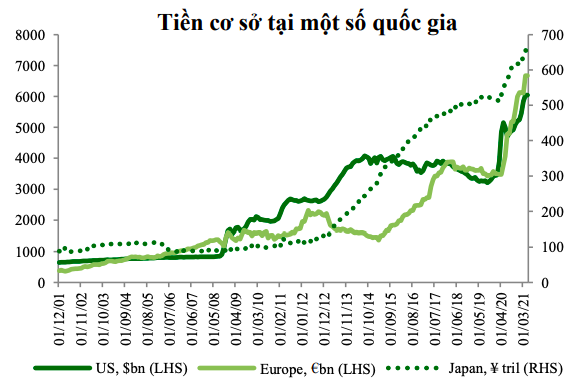

Theo phân tích của các chuyên gia, để ứng phó với Covid-19, ngay từ giữa năm 2020, các ngân hàng trung ương trên thế giới đã tung ra hàng loạt các chính sách tiền tệ nới lỏng chưa từng có tiền lệ.

Chỉ trong thời gian ngắn, lượng tiền cơ sở đã tăng gấp đôi, cho thấy mức độ của các chính sách nới lỏng. Kéo theo đó là sự tăng giá của các kênh tài sản với điển hình là thị trường cổ phiếu và thị trường các tài sản có mức sinh lời cố định như trái phiếu.

Sang đến năm 2021, theo thống kê từ World Bank, các ngành xây dựng, nhóm ngành sản xuất công nghiệp và bán lẻ hàng hóa (nhu cầu tiêu dùng tạm thời gián đoạn do đại dịch) đã hồi phục hoặc tiệm cận mức trước dịch, trong khi ngành tiêu dùng dịch vụ vẫn chưa có sự hồi phục đáng kể.

Điều này dẫn đến hiện tượng lạm phát tăng ở nhiều quốc gia. Xu hướng lạm phát tăng được dự báo sẽ tiếp tục trong ít nhất vài tháng tới do sự tăng giá phi mã của một số mặt hàng đầu vào phục vụ cho sản xuất tiêu biểu phải kể đến dầu thô với mức tăng 40% so với cùng kỳ.

Riêng trong quý 1/2021, 80% hàng hóa đã tăng cao trở lại về trên mốc trước dịch khi Covid-19 đã tạo ra cú sốc lớn với giá hàng hóa. Dự báo của World Bank cho biết, giá dầu dự báo đạt trung bình 56USD/thùng trong năm 2021, cao hơn 30% trung bình năm 2020, và tăng nhẹ lên gần 60 USD vào năm 2022.

Bất chấp việc lạm phát có thể gia tăng, chính sách tiền tệ nới lỏng vẫn là thông điệp xuyên suốt của các Ngân hàng trung ương hiện nay.

Ngoài ra, mặt bằng giá kim loại dự báo tăng 30% trước khi giảm trở lại năm 2022. Trong khi đó, giá nông sản dự kiến tăng trung bình 14% trong năm nay và tập trung vào một số ít mặt hàng cố định.

Bất chấp việc lạm phát có thể gia tăng, chính sách tiền tệ nới lỏng vẫn là thông điệp xuyên suốt của các Ngân hàng trung ương hiện nay. FED và ECB chia sẻ quan điểm trong giai đoạn này, các yếu tố lạm phát không có tính chất lâu bền, mang tính chất đặc thù và riêng biệt. Do đó các mục tiêu về lạm phát trong trung và dài hạn vẫn được đảm bảo.

Cụ thể, hồi tháng 8/2020, Fed đã nhất trí về một cách tiếp cận mới đối với chính sách tiền tệ nhằm đạt mục tiêu lạm phát trung bình 2%. Trong khi đó, ECB cũng theo đuổi mục tiêu lạm phát trung bình 2% trong trung và dài hạn.

Có thể hình dung sau khi lạm phát rơi mạnh 2020 sẽ có giai đoạn lạm phát tăng cao trên ngưỡng mục tiêu vào giai đoạn phục hồi sau dịch. Cả FED và ECB đều chưa cho thấy tín hiệu định hướng thay đổi chính sách tiền tệ bắt nguồn từ lo ngại xung quanh lạm phát.

VIỆT NAM "DỄ THỞ" HƠN

So với các nước trên thế giới, Việt Nam không phát hành tiền nhiều, nhưng tốc độ tăng của tiền tệ lại rất lớn, lớn hơn nhiều so với tốc độ tăng GDP. Năm 2020, tín dụng tăng 12 - 13%, trong khi GDP chỉ tăng 2,91%.

Tuy nhiên, giống như Mỹ, Việt Nam tuy cung nhiều tiền ra nền kinh tế, nhưng lại chưa gây ra lạm phát. Nguyên nhân là do vòng quay của tiền chậm lại, chuỗi cung ứng bị đứt gãy, cung hàng hóa chậm lại, người dân chi tiêu tằn tiện, khu vực dịch vụ gần như đóng băng…

Việt Nam tuy cung nhiều tiền ra nền kinh tế, nhưng lại chưa gây ra lạm phát. Nguyên nhân là do vòng quay của tiền chậm lại, chuỗi cung ứng bị đứt gãy, cung hàng hóa chậm lại, người dân chi tiêu tằn tiện, khu vực dịch vụ gần như đóng băng…

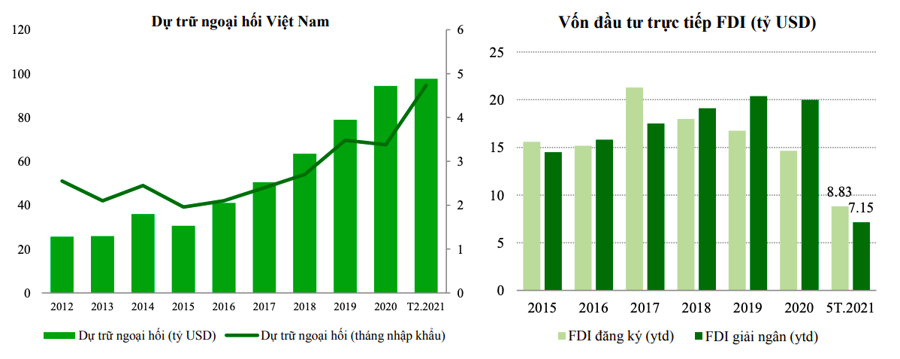

Ở khía cạnh khác, hiện Ngân hàng Nhà nước mới chỉ thực hiện hạ lãi suất suất điều hành và chưa có kế hoạch mua lại tài sản như trái phiếu. Cùng với đó, các chính sách điều hành linh hoạt, phù hợp với từng thời điểm đã cho thấy sự hiệu quả của nhà điều hành góp phần ổn định các chỉ báo kinh tế vĩ mô như tỷ giá, lạm phát hay lãi suất trong các năm gần đây.

Nhìn lại các yếu tố quá khứ, ngay cả trong giai đoạn FED thực hiện nâng lãi suất vào cuối năm 2015 sau gần một thập kỷ trì hoãn, thì các tác động tiêu cực và trực tiếp ảnh hưởng lên Việt Nam là không thực sự rõ nét.

Điển hình như lãi suất trái phiếu chính phủ trong giai đoạn 2015- đến nay cũng như lãi suất trong nền kinh tế liên tục trong xu hướng xuống; tỷ giá duy trì được mức giảm giá khoảng 2%/năm đều đặn; dòng vốn FDI đăng ký và giải ngân luôn duy trì ở tốc độ.

Liên quan đến vấn đề trên, nhóm nghiên cứu Công ty Chứng khoán Vietcombank (VCBS) phân tích, về mặt dài hạn trong trường hợp các chính sách tiền tệ của các ngân hàng trung ương dần chấm dứt xu hướng nới lỏng thì Việt Nam vẫn có những điều kiện và nguồn lực để có thể đảm bảo ổn định kinh tế vĩ mô.

“Tỷ giá sẽ dao động trong khoảng 0,5% trong năm 2021. Ngoài ra, các chuyên gia cũng cho biết lãi suất huy động có thể đi ngang hoặc tăng nhẹ trong các tháng cuối năm. Trong khi đó, lãi suất cho vay sẽ còn dư địa giảm thêm nhưng mức giảm sẽ không dàn trải trên toàn hệ thống”, nhóm nghiên cứu tại VCBS dự báo.

"Lạm phát dự báo vẫn dưới 4% theo mục tiêu Chính phủ đề ra. Do đó lãi suất nhiều khả năng sẽ giảm", chuyên gia Lê Xuân Nghĩa nói.

Chung quan điểm, theo chuyên gia Lê Xuân Nghĩa cho rằng, lạm phát của Việt Nam năm nay vẫn chưa đáng lo ngại. Với tốc độ nhập khẩu và tiêm vaccine khá chậm như hiện nay, nhiều ngành kinh tế (như du lịch, hàng không, vận tải…) sẽ vẫn khó khăn, phải đến nửa cuối năm sau mới có khả năng phục hồi.

“Theo đó, lạm phát cả năm vẫn chỉ dưới 4%. Chính vì lạm phát thấp, doanh nghiệp nhiều ngành chưa phục hồi, lãi suất cho vay sẽ không tăng, mà thậm chí còn có cơ hội giảm thêm nữa”, ông Nghĩa nhận định.

Tuy nhiên, nhóm nghiên cứu tại VCBS vẫn lưu ý, thử thách lớn về điều hành đối với Ngân hàng Nhà nước trong năm 2021 vẫn tồn tại ở 3 yếu tố gồm áp lực từ việc độ mở nền kinh tế lớn; áp lực trong việc cân bằng hài hòa lợi ích của người gửi tiền và người đi vay; nhu cầu hỗ trợ dòng vốn vào nền kinh tế hỗ trợ doanh nghiệp nhưng lại chảy vào các kênh tài sản hay các hoạt động rủi ro như đầu cơ, kinh doanh bất động sản.

Link nội dung: https://biztoday.vn/chinh-sach-tien-te-truoc-rui-ro-tu-lam-phat-139108.html