Nhận diện 4 rủi ro với thị trường chứng khoán nhà đầu tư không thể bỏ qua

Trong tầm nhìn dài hạn, hầu hết các dự báo đều đưa Vn-Index có thể cán mốc 1.400 - 1.450 điểm vào cuối năm nay nhưng rủi ro ngày càng gia tăng trước biến số Covid-19…

Trong những tháng đầu năm 2021 thị trường chứng khoán thăng hoa, hầu hết nhận định của các công ty chứng khoán đều lạc quan cho rằng, cứ đà mỗi phiên thanh khoản 20.000 - 30.000 tỷ, tài khoản cá nhân liên tiếp lập kỷ lục, Vn-Index sớm cán mốc 1.500 - 1.600 điểm vào cuối năm 2021.

Tuy nhiên, trước biến số bất định Covid-19, hầu hết các công ty đều điều chỉnh triển vọng thận trọng hơn cho thị trường, dù rằng dự báo dài hạn vẫn có thể đạt 1.400 - 1.450 điểm vào cuối năm nay nhưng kèm theo nhiều rủi ro mà nhà đầu tư cần phải lường trước.

VIỆT NAM ĐANG ĐỐI MẶT VỚI ĐỢT DỊCH BÙNG PHÁT TỒI TỆ NHẤT

Rủi ro thứ nhất là dịch bệnh bùng phát các biện pháp phong toả kéo dài dẫn đến tăng trưởng GDP thấp hơn dự báo. Những điều này tác động tiêu cực đến tâm lý thị trường.

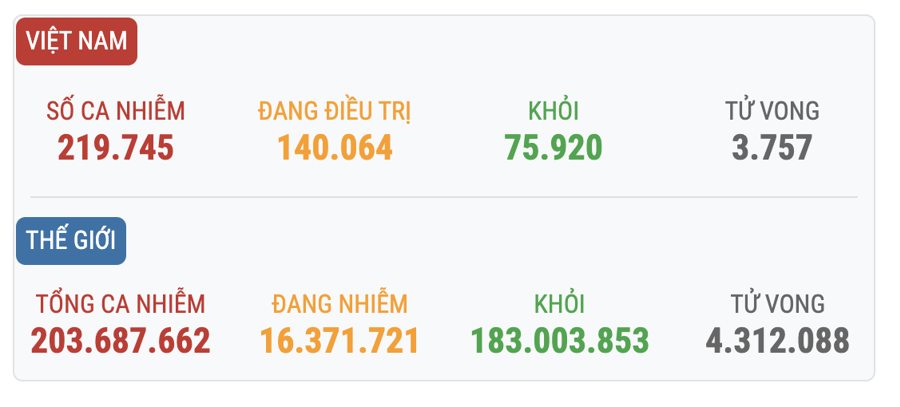

Việt Nam đang đối mặt với đợt bùng phát Covid-19 tồi tệ nhất kể từ đầu đại dịch. Theo số liệu mới nhất từ Bộ Y tế, tính đến ngày 9/8, Việt Nam ghi nhận số ca nhiễm lên đến 219.745 ca, số ca tử vong 3.757. Biến chủng mới Delta kéo dài từ tháng 4 đến nay vẫn chưa có dấu hiệu khi nào sẽ dừng lại, các biện pháp phong toả ở nhiều tình thành lớn trên cả nước - nơi có nhiều khu công nghiệp đã khiến doanh nghiệp đối diện với thách thức thiếu linh kiện, vật tư phục vụ sản xuất, nguy cơ bật ra khỏi chuỗi cung ứng toàn cầu hiện hữu.

Hầu hết các công ty chứng khoán đều hạ dự báo tăng trưởng GDP giảm so với trước đó, xuống còn 4-5%, thậm chí riêng Chứng khoán Agriseco trong báo cáo vĩ mô quý 3/2021 đã lo ngại tăng trưởng âm nếu dịch diễn biến còn kéo dài.

Còn theo đánh giá gần đây nhất của Chứng khoán Bản Việt, các gián đoạn kinh tế lớn hơn từ dịch Covid-19 dẫn đến tăng trưởng GDP thấp hơn dự kiến và làm chậm đà phục hồi trong các lĩnh vực bị ảnh hưởng trực tiếp như bán lẻ, khách sạn và vận tải, lợi nhuận hộ gia đình và chất lượng tài sản của ngân hàng.

Chứng khoán Rồng Việt thì cho rằng, chi tiêu hộ gia đình và các ngành dịch vụ sẽ tăng trưởng âm trong quý 3/2021. Trong quý 4/2021, nếu không có các chính sách hỗ trợ mạnh mẽ hơn, hoạt động kinh tế sẽ phục hồi ở mức thấp do những ảnh hưởng sâu sắc từ đại dịch lên thị trường lao động, gián đoạn chuỗi cung ứng và ngân sách của Chính phủ, bảng cân đối của doanh nghiệp và túi tiền hộ gia đình. Bên cạnh đó, việc thúc đẩy tiến độ đầu tư công có thể không như mong muốn do các biện pháp kiểm soát Covid-19.

Tóm lại, đại dịch ở Việt Nam sẽ tạo ra môi trường đầu tư tương đối bất ổn hơn so với giai đoạn trước.

NGUY CƠ DÒNG TIỀN CHẠY KHỎI CHỨNG KHOÁN, QUAY VỀ HOẠT ĐỘNG SẢN XUẤT KINH DOANH

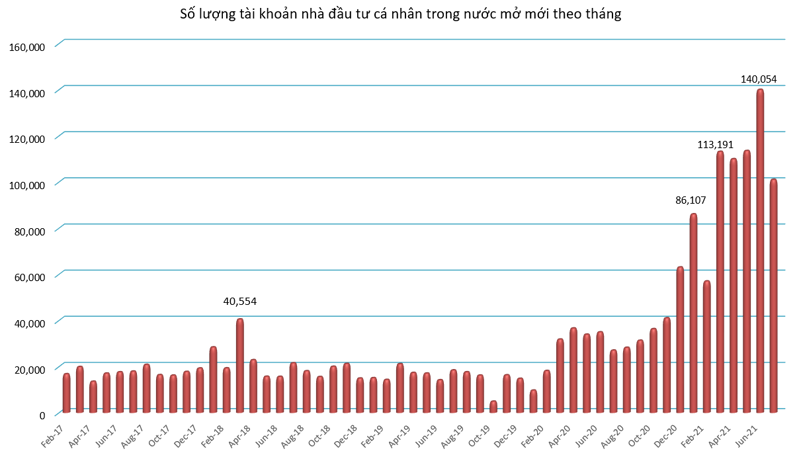

Trong trường hợp dịch bệnh được kiểm soát cũng mang theo một dạng rủi ro cho thị trường chứng khoán. Dòng tiền F0 là một trong những động lực chính đưa Vn-Index cán từng mốc lịch sử 6 tháng đầu năm khi sản xuất kinh doanh đình trị, dòng vốn cần tìm kiếm cơ hội đầu tư mới như chứng khoán. Tuy nhiên, một khi nền kinh tế mở cửa hoàn toàn trở lại vào cuối năm nay sẽ chuyển hướng sự chú ý của các nhà đầu tư cá nhân và dòng tiền quay lại mảng khác của nền kinh tế, chứng khoán sẽ khó bứt phá 6 tháng cuối năm.

Số liệu vừa công bố từ Trung tâm Lưu ký Chứng khoán còn cho thấy số lượng tài khoản nhà đầu tư cá nhân trong nước mở mới tháng 7/2021 chỉ đạt 101.078 tài khoản, thấp nhất trong 5 tháng trở lại đây.

Sự hưng phấn của nhà đầu tư với thị trường đã giảm đáng kể so với 6 tháng đầu năm 2021, tiền mặt của các nhà đầu tư tại các công ty chứng khoán thiết lập mức kỷ lục. Theo thống kê, đến hết quý 2/2021, số dư tiền gửi của khách hàng tại các công ty chứng khoán khoảng hơn 86.000 tỷ đồng. Trong đó chủ yếu là tiền gửi của nhà đầu tư giao dịch chứng khoán theo phương thức công ty chứng khoán quản lý. Dù dòng tiền này chưa hẳn đã chán nản rút ra khỏi chứng khoán nhưng một khi kinh doanh sản xuất phục hồi, dòng tiền này sẵn sàng quay lại các kênh đầu tư truyền thống khác. Các quỹ đầu tư hiện cũng đang duy trì tỷ lệ tiền mặt cao nhất từ trước đến nay.

LẠM PHÁT GIA TĂNG

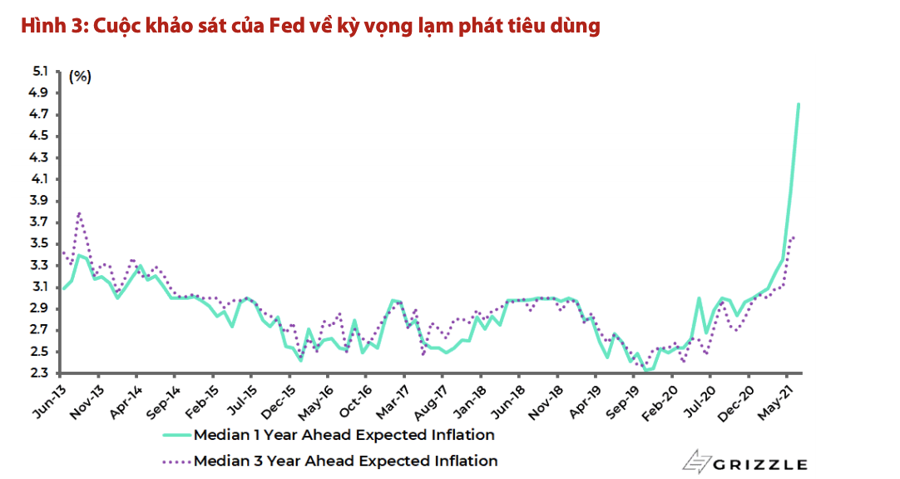

Rủi ro tiếp theo là lạm phát gia tăng. Mặc dù tỷ lệ lạm phát ở Việt Nam vẫn được kiểm soát kỳ vọng ở mức dưới 4% vào cuối năm nhưng những lo ngại lạm phát trên toàn cầu đang gia tăng với tâm điểm là Fed.

Trong báo cáo triển vọng chứng khoán tháng 8, VDSC cho hay, một bài báo phát hành vào tháng trước của Deutsche Bank có tiêu đề “Lạm phát: Câu chuyện vĩ mô của thập kỷ này” kết luận bằng lập luận rằng các nền kinh tế toàn cầu đang “ngồi trên một quả bom hẹn giờ”.

Bài báo này cho rằng có thể phải đến năm 2023, "nhưng lạm phát sẽ bùng phát trở lại" và Fed có thể không chuẩn bị sẵn sàng vì cơ quan này tiếp tục theo đuổi các "mục tiêu xã hội" như tăng việc làm sau dịch bệnh. Các nhà kinh tế lập luận rằng trong khi các mục tiêu trên "cần thiết đến mức đáng ngưỡng mộ", các ngân hàng trung ương "vẫn phải ưu tiên lạm phát" để tránh "suy thoái kinh tế nghiêm trọng" và "một chuỗi khó khăn tài chính trên toàn thế giới, đặc biệt là ở các thị trường mới nổi." Trong khi đó, kỳ vọng lạm phát đang gia tăng theo kết quả của một cuộc khảo sát gần đây của Fed New York.

Tại cuộc họp của Fed vào giữa năm 2021, các kỳ vọng về lãi suất của các thành viên FOMC đều nâng lên so với thời điểm đầu năm. Theo đó, lạm phát có thể nhích tăng sớm hơn, có thể có tới 2 lần nâng lãi suất trong năm 2023, thay vì cho tới 2024 như dự báo đầu năm. FED nâng dự báo lạm phát lên mức 2,9% - 3,1% cho năm 2021 – nâng gần 1 điểm % so với 3 tháng trước.

Đánh giá về rủi ro của việc Fed tăng lãi suất lên thị trường chứng khoán Việt Nam, Agriseco cho rằng việc Fed bắt đầu thận trọng và quan tâm hơn đến những lo ngại về lạm phát có thể khiến các gói nới lỏng định lượng có thể kết thúc sớm hơn dự kiến. Đang ngày càng có nhều kỳ vọng FED sẽ bắt đầu nâng lãi suất trong năm 2023, điều này khiến dòng vốn đầu tư nước ngoài có thể rút khỏi các thị trường mới nổi, cận biên, trong đó có Việt Nam.

Giá hàng hóa cơ bản tăng mạnh cũng ảnh hưởng tới cán cân thương mại của Việt Nam, đồng thời kéo theo các mối lo ngại về “nhập khẩu lạm phát”. Giá cước vận tải tăng phi mã giai đoạn vừa rồi cũng có thể ảnh hưởng tới quá trình xuất khẩu của Việt Nam.

Đồng quan điểm, VCSC cho rằng lạm phát gia tăng dẫn đến thắt chặt chính sách, lãi suất cao hơn ảnh hưởng đến định giá và khẩu vị của nhà đầu tư cá nhân đối với cổ phiếu.

TĂNG TRƯỞNG LỢI NHUẬN CO LẠI

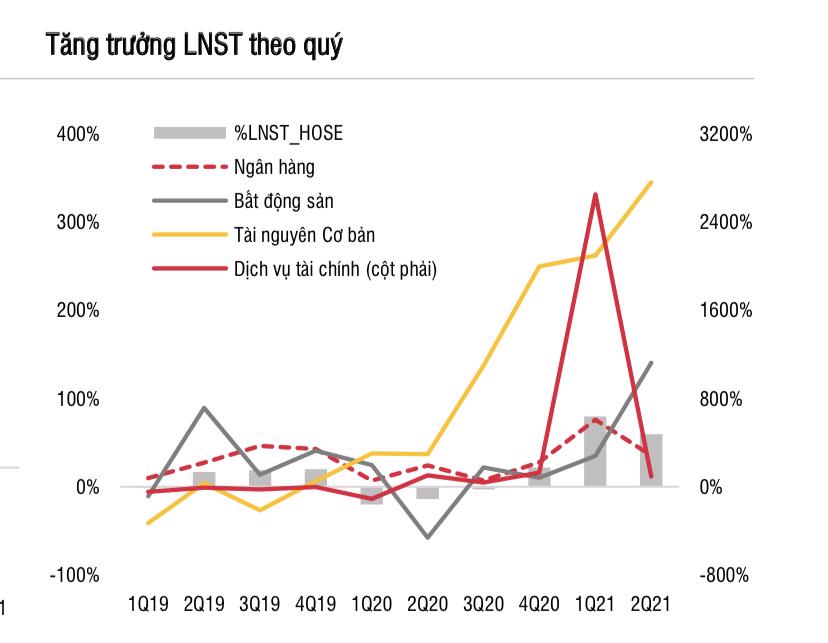

Rủi ro thứ tư là biên lợi nhuận các doanh nghiệp, các nhóm ngành bắt đầu co lại, bởi chi phí đầu vào tăng trong khi giá cả đầu ra chưa tăng tương ứng, điều này cuối cùng sẽ ảnh hưởng đến giá chứng khoán. Hầu hết các công ty chứng khoán cùng chung một nhận định rằng tốc độ tăng trưởng lợi nhuận doanh nghiệp sẽ chậm lại trong nửa cuối năm 2021.

Lợi nhuận sau thuế trên HOSE trong quý 2/2021, các doanh nghiệp đại diện 97,2% vốn hóa đã công bố tăng trưởng 59,31% so với cùng kỳ, thấp hơn so với mức 79,7% ở quý 1/2021 do tăng trưởng chậm lại ở nhóm Ngân hàng và nhóm Chứng khoán.

Đợt dịch Covid-19 tiếp tục đe dọa triển vọng tăng trưởng lợi nhuận quý 3/2021 của toàn thị trường khi cả nước đang phải đối diện với đợt dịch kéo dài, phức tạp và chưa thật sự được kiểm soát.

Theo chứng khoán Mirae Asset, thời gian kiểm soát dịch càng lâu càng ảnh hưởng xấu đến nền kinh tế và hoạt động kinh doanh của các doanh nghiệp. Tăng trưởng lợi nhuận trên mỗi cổ phần (EPS) của các doanh nghiệp niêm yết trên sàn HOSE sẽ tăng hơn 33% trong năm 2021 trong trường hợp lạc quan nhất dịch bệnh sớm được kiểm soát trong tháng 8. Ngược lại, trong trường hợp xấu, dịch bệnh kéo dài đến cuối tháng 10, mức tăng trưởng EPS chỉ kỳ vọng ở mức 28%.

Link nội dung: https://biztoday.vn/nhan-dien-4-rui-ro-voi-thi-truong-chung-khoan-nha-dau-tu-khong-the-bo-qua-166043.html