Các doanh nghiệp bất động sản phát hành trái phiếu trong tháng 6 là ai?

Tiếp đà tháng 5, trong tháng 6/2022, nhóm doanh nghiệp bất động sản đã phát hành trái phiếu doanh nghiệp trở lại mạnh dạn hơn sau tháng 4 hoàn toàn bặt tiếng...

Tuy nhiên, dù sự trở lại đã mạnh dạn hơn tháng 5 và vượt tháng 4, không khí chung của trái phiếu doanh nghiệp bất động sản vẫn kém sôi động, thua xa so với cùng kỳ năm trước.

Cụ thể, theo thống kê của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), tính từ đầu năm đến hết tháng 6/2022, có tổng cộng 2 đợt phát hành ra quốc tế của CTCP Tập Đoàn VinGroup trị giá 625 triệu USD, 17 đợt phát hành ra công chúng với giá trị 8.996 tỷ đồng (chiếm 5,47% tổng giá trị phát hành -GTPH) và 241 đợt phát hành riêng lẻ trị giá 155.569 tỷ đồng (chiếm 94,53% tổng GTPH).

Giá trị phát hành trái phiếu ra công chúng hiện giảm 6% và giá trị phát hành trái phiếu riêng lẻ giảm 33% so với cùng kỳ năm trước.

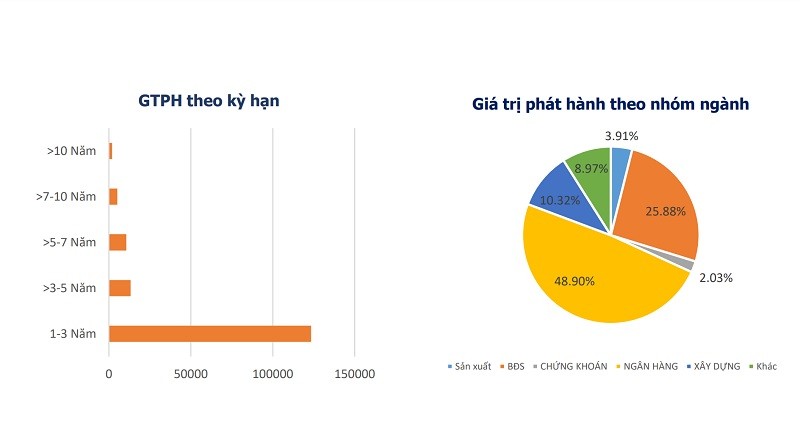

Nhóm Ngân hàng đang dẫn đầu về giá trị phát hành với tổng giá trị 80.466 tỷ đồng, tương đương 48,9% tổng giá trị phát hành. Kỳ hạn từ 1 đến 3 năm chiếm phần lớn giá trị phát hành trong nhóm này với 62.848 tỷ đồng, chiếm 78,1%.

Nhóm Bất động sản đứng ở vị trí thứ hai với 42.583 tỷ đồng, chiếm 25,9%. Trong đó, CTCP Tập Đoàn Đầu Tư Địa Ốc Nova phát hành nhiều nhất (9.857 tỷ đồng), xếp sau là CTCP Đầu Tư và Phát Triển Eagle Side (3.930 tỷ đồng).

Như vậy, nhóm Bất động sản đã để lọt vị trí "ngôi vương" phát hành về tay nhóm Ngân hàng và không những vậy, tổng GTPH mà các doanh nghiệp Bất động sản đã gọi được vốn trên thị trường nợ cũng thấp hơn nhiều so với cùng kỳ năm trước. Điều này phản ánh sự thận trọng của khối doanh nghiệp Bất động sản vẫn còn hiện hữu kể từ sau sự vụ Tân Hoàng Minh bị hủy 9 lô trái phiếu đã huy động trong năm 2021 và cùng với đó, nhiều lãnh đạo của tập đoàn này vướng vòng lao lý.

Tuy nhiên, dù thận trọng, trong bối cảnh có sự chững lại của thị trường tín dụng khi một số tổ chức tín dụng "cạn room", đặc biệt tín dụng cho Bất động sản bị kiểm soát chặt dòng vốn vay các phân khúc, dự án tiềm ẩn rủi ro, cho nên các doanh nghiệp Bất động sản vẫn phải tìm cửa vốn và quay trở lại với kênh dẫn vốn trung và dài hạn hết sức quan trọng là trái phiếu.

Nhìn sâu và cơ cấu phát hành tháng 6 với sự mạnh dạn trở lại của một số doanh nghiệp địa ốc, có thể "điểm danh" sơ bộ các tên tuổi như sau:

Ngoài VinGroup với kế hoạch phát hành đã được phê duyệt 1,5 tỷ USD và sau điều chỉnh còn 1 tỷ USD, tăng thành 3 đợt phát hành - Trước đó đã hoàn thành huy động với quy mô 525 triệu USD và kế tiếp, thực thi phát hành 100 triệu USD với kỳ hạn 4,92 năm, lãi suất 4% - là những đợt phát hành trái phiếu quốc tế hiếm hoi trên thị trường; thì các đợt phát hành trái phiếu của doanh nghiệp Bất động sản còn lại đều phát hành riêng lẻ, huy động nợ trong nước.

Một công ty đã huy động được hơn 820 tỷ đồng từ thị trường phát hành trái phiếu trong tháng 6, là công ty có liên quan đến VinGroup: CTCP Đầu tư và Phát triển Du lịch Phú Quốc. Tuy nhiên, công ty này không hoàn toàn thuộc nhóm Bất động sản mà được phân loại trong nhóm Dịch vụ Lưu trú. Lãi suất trái phiếu công ty cho đợt phát hành kỳ hạn 5 năm không dưới 10%.

Về khối Bất động sản, thống kê VBMA cũng cho biết trong tháng 6, CTCP Đầu tư Nam Long huy động 500 tỷ đồng, lãi suất cơ bản cố định VNĐ+3,5%, kỳ hạn 7 năm. Nếu tính theo lãi suất kỳ hạn 12 tháng của Vietcombank đang áp dụng là 5,50% hoặc lãi suất cùng kỳ hạn kéo dài đến 36 tháng BIDV đang áp dụng là 5,60%, thì ước lãi lợi suất trái phiếu của Nam Long dao động vào khoảng 9-9,10%.

Thông tin từ phía Nam Long công bố, trái phiếu của Nam Long phát hành có lãi suất 9,35%/năm, là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản bảo đảm. Trong đó, tài sản bảo đảm là cổ phiếu của công ty con (CTCP Nam Long VCD), công ty liên doanh (CTCP NNH Mizuki), và tài khoản ngân hàng của tổ chức phát hành (nếu có). Được biết, trước đó, theo thông cáo của Tập đoàn Tài chính quốc tế (IFC) - một đơn vị thành viên của Ngân hàng Thế giới, tổ chức này đã đăng ký mua trái phiếu với tổng trị giá 1.000 tỷ đồng (khoảng 44 triệu USD) do Công ty cổ phần Đầu tư Nam Long phát hành. Và bản thân Nam Long cũng có kế hoạch phát hành 1.000 tỷ đồng trái phiếu trong năm nay - vừa khớp con số IFC đăng ký mua. Như vậy, việc Nam Long muốn huy động từ thị trường nợ để tăng vốn đầu tư vào Công ty cổ phần Nam Long VCD để phát triển các dự án không thực sự gặp khó khăn. Nguyên do được cho từ phía bản thân Nam Long có các dự án cụ thể, pháp lý hoàn thiện hay còn gọi là quỹ đất sạch, trong đó, nguồn vốn huy động để tài trợ cho dự án Waterpoint giai đoạn 2 (190 ha với khoảng 6.538 sản phẩm) được đánh giá cao về giá trị giỏ hàng trên thị trường. Tại thời điểm tháng 3/2022, chưa tính nợ mới phát sinh, dư nợ trái phiếu dài hạn của Nam Long chiếm 2.026 tỷ đồng, nợ ngân hàng gần 1.200 tỷ đồng, tổng nợ vay / tổng tài sản chiếm tỷ lệ nhỏ (khoảng 13%).

Một doanh nghiệp bất động sản khác đã phát hành trái phiếu trong tháng 6, huy động 120 tỷ đồng, lãi suất 11% kỳ hạn 1 năm là CTCP Đầu tư Bất động sản Taseco (Taseco Land). Công ty này có tổng tài sản đạt 6.505 tỷ đồng, vốn chủ sở hữu đạt 2.840 tỷ đồng tại cuối 2021, hệ số nợ vay/ vốn chủ sở hữu là 40% và hiện đang có 2 dự án được đẩy mạnh công tác bán hàng là À La Carte Ha Long Bay và Lương Sơn Riverview Hòa Bình. Trong năm nay, Taseco muốn tăng vốn điều lệ lên 2.700 tỷ đồng. Theo thông tin từ công ty này công bố thì Taseco Land sở hữu 40 dự án với quỹ đất tổng cộng trên 2.000 ha tại các tỉnh thành.

Huy động 100 tỷ đồng từ trái phiếu, lãi suất 8,5% kỳ hạn 8 năm, CTCP IMG Phước Đông có trụ sở tại Long An, chuyên về bất động sản khu công nghiệp. IMG Phước Đông hiện là chủ dự án Khu công nghiệp cầu cảng Phước Đông quy mô 129ha tại tỉnh Long An. Đáng chú ý, IMG Phước Đông chỉ trong một trong những thành viên của hệ sinh thái IMG Group của doanh nhân Lê Tự Minh. Trên website của mình, IMG Phước Đông giới thiệu là "Công ty thành viên thuộc CTCP Đầu tư IMG". Trước đó năm 2021, IMG Huế, một thành viên khác của IMG Group đã thực hiện chào bán 400 tỉ đồng trái phiếu không chuyển đổi, được bảo đảm bằng tài sản, kỳ hạn 60 tháng, lãi suất danh nghĩa 10%/năm, với kế hoạch một phần dòng tiền thu được sẽ đầu tư vào IMG Phước Đông. Hiện không có nhiều thông tin cụ thể về tài sản và nợ vay của tổ hợp IMG Group, tương tự IMG Phước Đông cũng khá kín tiếng về các chỉ số tài chính.

Với tầm nhìn "trở thành tập đoàn đầu tư mang tầm quốc tế", CTCP Đầu tư Kiến Vàng (Kiến Vàng Invest) cũng hiện diện trong danh sách các doanh nghiệp bất động sản phát hành trái phiếu riêng lẻ trong tháng 6. Kiến Vàng Invest đã huy động 50 tỷ trên thị trường nợ, lãi suất chịu ở mức thuộc nhóm cao nhất 11,5% với kỳ hạn 1 năm. Theo thông tin từ chính công ty này, năm 2021, Kiến Vàng thực hiện Phát triển dự án Hortensia Villas Đà Lạt và năm 2022, nghiên cứu, M&A, phát triển dự án tại Đà Nẵng, Nha Trang, Phú Quốc,.. Cũng theo Kiến Vàng, công ty có các dự án đầu tư tài chính "sẽ công bố trong thời gian tới"...

Link nội dung: https://biztoday.vn/cac-doanh-nghiep-bat-dong-san-phat-hanh-trai-phieu-trong-thang-6-la-ai-338972.html