Các ngân hàng "vay nóng" gần 30.000 tỷ, lãi suất tiết kiệm cao nhất tại Vietcombank bất ngờ "nhảy số"

Lãi suất VND trên thị trường tiếp tục tăng đột biến, lãi suất qua đêm đã lên tới 4,29%/năm, trong khi trên kênh cầm cố OMO lãi suất cũng "nhảy số" lên 3,8%/năm.

Đột biến lãi suất liên ngân hàng, lãi suất trên kênh cầm cố OMO

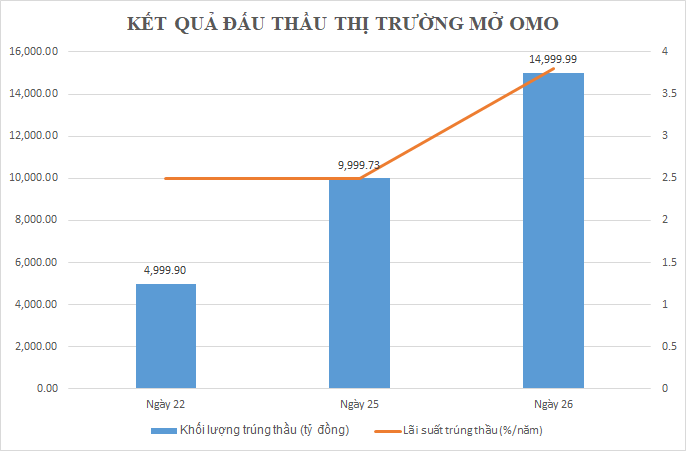

Thống kê của Dân Việt cho thấy, ngày 26/7 Ngân hàng Nhà nước chào thầu qua thị trường mở (OMO) 15.000 tỷ đồng. Kết quả, 8/20 thành viên trúng thầu với 14.999,99 tỷ đồng.

Trước đó, vào phiên ngày 25/7, đã có 17 thành viên "vay nóng" từ Ngân hàng Nhà nước qua kênh này gần 10.000 tỷ đồng, kỳ hạn 7 ngày. Trong phiên cuối tuần trước, Ngân hàng Nhà nước cũng đã cho các tổ chức tín dụng vay gần 5.000 tỷ đồng qua kênh OMO và không phát hành tín phiếu mới trong phiên giao dịch cuối tuần trước.

Như vậy, quy mô "bơm" tiền qua kênh OMO có sự tăng lên rõ rệt trong các phiên gần đây. Tổng cộng trong cả 3 phiên, số tiền "vay nóng" của các ngân hàng lên tới gần 30.000 tỷ đồng.

Nguồn: SBV

Đáng chú ý, cùng với pha đảo chiều hoạt động bơm - hút tiền của Ngân hàng Nhà nước, lãi suất trên kênh cầm cố OMO tăng vọt.

Cụ thể, từ mức 2,5%/năm – duy trì từ tháng 9/2020, trong đợt giảm đồng loạt các lãi suất điều hành nhằm hỗ trợ nền kinh tế trước tác động sâu sắc của đại dịch Covid-19, lãi suất trong phiên 26/7 đã vọt lên 3,8%/năm.

Xu hướng đảo chiều này diễn ra khi thanh khoản của hệ thống ngân hàng đã không còn dư thừa như những tuần trước và lãi suất liên ngân hàng đột biến.

Cụ thể, kết thúc tuần giao dịch trước, lãi suất kỳ hạn qua đêm ghi nhận ở 2,8% (tăng gần 200 điểm cơ bản sau 1 tuần giao dịch) và kỳ hạn 1 tuần lãi suất 2,82%, tăng 145 điểm cơ bản.

Bước sang phiên giao dịch đầu tuần này (25/7), lãi suất VND tiếp tục tăng vọt ở tất cả các kỳ hạn, trong đó lãi suất qua đêm đã vượt trên 3,5%. Chỉ sau 1 phiên, đến 26/7, lãi suất VND trên thị trường này tiếp tục tăng đột biến, qua đêm đã lên tới 4,29%/năm.

Lãi suất tăng đột biến dưới áp lực của thanh khoản sau một thời gian dài Ngân hàng Nhà nước liên tục phát hành tín phiếu dẫn tới một lượng lớn VND đã bị rút khỏi hệ thống, với con số ước khoảng 120.000 tỷ đồng (số dư trái phiếu hiện nay). Đến nay, Ngân hàng Nhà nước đã ngừng hẳn việc hút tiền qua kênh tín phiếu. Đồng thời, mạnh tay thực hiện "bơm" tiền thông qua thị trường mở (OMO).

Lãi suất tiết kiệm cao nhất tại Vietcombank tăng lên 5,6%/năm, dự báo "nóng" lãi suất tiết kiệm cuối năm. (Ảnh: TN)

Lãi suất tiết kiệm cao nhất tại Vietcombank tăng lên 5,6%/năm, dự báo "nóng" lãi suất cuối năm

Cùng với đà tăng đột biến của lãi suất liên ngân hàng và lãi suất trên kênh cầm cố OMO, trên thị trường 1 làn sóng tăng lãi suất tiết kiệm vẫn "nóng". Thậm chí, so với đầu tháng một số ngân hàng còn "cộng thêm" 1 điểm % lãi suất đối với các khoản tiền gửi của khách hàng.

Mới nhất, "ông lớn" Vietcombank cũng vừa điều chỉnh tăng 0,1 điểm% đối với lãi suất tiết kiệm tại một số kỳ hạn khi gửi tại quầy.

Chẳng hạn, lãi suất tiết kiệm kỳ hạn 3 tháng mới nhất là 3,4%, tăng 0,1 điểm % so với trước. Hay như kỳ hạn 12 tháng, 24 tháng cũng được cộng thêm 0,1 điểm %. Như vậy, trong 4 "ông lớn" ngân hàng quốc doanh, lãi suất tiết kiệm cao nhất tại Vietcombank đã không còn "một mình một chợ". Hiện lãi suất cao nhất của 4 ngân hàng gồm Vietcombank, VietinBank, BIDV và Agribank đều niêm yết ở mức 5,6%/năm.

Bộ phận nghiên cứu tại Vietcombank (VCBS) cho rằng, với dự báo áp lực lạm phát tiếp tục hiện hữu trong các tháng tiếp theo đi cùng với nhu cầu tăng trưởng tín dụng cao hơn trong giai đoạn phục hồi kinh tế, lãi suất huy động còn có thể tiếp tục tăng. Cụ thể, lãi suất tiết kiệm có thể chịu áp lực tăng 1 – 1,5 điểm % trong cả năm 2022.

Các chuyên gia phân tích tại VNDirect kỳ vọng, đà tăng lãi suất huy động sẽ chậm lại trong quý III/2022 do nhu cầu vốn thấp bời nhiều ngân hàng đã tạm hết dư địa để tăng trưởng tín dụng.

Tuy nhiên, lãi suất tiết kiệm có thể tăng trở lại trong quý IV/2022 sau khi Ngân hàng Nhà nước nâng hạn mức tăng trưởng tín dụng đối với các ngân hàng thương mại.

Dự báo, lãi suất tiết kiệm sẽ tăng 30-50 điểm cơ bản trong nửa cuối năm 2022. Như vậy, lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên 6,0-6,2%/năm vào cuối năm 2022 (hiện là 5,7%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Còn theo Công ty Chứng khoán KB Việt Nam (KBSV), mặt bằng lãi suất sẽ nhích tăng trong nửa cuối năm 2022 do lạm phát tăng trở lại, khiến ngân hàng phải nâng lãi suất huy động để duy trì lãi thực dương đủ hấp dẫn duy trì tín cạnh tranh.

Hơn nữa, nhu cầu tín dụng tăng lên khi nền kinh tế phục hồi cũng khiến các ngân hàng đẩy mạnh huy động vốn. Mức tăng lãi suất huy động nhiều khả năng là 0,5-1%/năm, tương ứng với kịch bản cơ sở lạm phát tăng 3,8%.

Trong phát biểu gần đây, Chủ tịch Agribank Phạm Đức Ấn kỳ vọng nửa cuối năm nay sẽ không có sự đột biến quá lớn về tín dụng. Bởi tăng trưởng tín dụng quá mạnh, các ngân hàng sẽ giành giật vốn lẫn nhau, châm ngòi cho cuộc đua lãi suất.

Link nội dung: https://biztoday.vn/cac-ngan-hang-vay-nong-gan-30000-ty-lai-suat-tiet-kiem-cao-nhat-tai-vietcombank-bat-ngo-nhay-so-347464.html