Đầu tư cổ phiếu HPG "không hòa cũng chẳng phát", Quỹ ngoại "ngậm ngùi" rút vốn

Cuối năm ngoái, cổ phiếu HPG của Tập đoàn Hòa Phát vẫn là chủ lực trong danh mục của VEIL Dragon Capital với tỷ trọng lớn nhất khoảng trên 12%. Tuy nhiên, từ đầu tháng 3 trở đi, quỹ ngoại này đã liên tục có động thái bán ra cổ phiếu HPG và giảm tỷ trọng xuống chỉ còn 6,18% vào ngày 21/7.

Vốn hóa Hòa Phát "bốc hơi" hơn 100.000 tỷ đồng (~ 4,4 tỷ USD)

Từ đầu năm, cổ phiếu HPG của Tập đoàn Hòa Phát là cái tên bị khối ngoại bán ròng mạnh nhất thị trường với giá trị lên đến 6.140 tỷ đồng, tương ứng khối lượng hơn 163 triệu đơn vị. Trong đó, Vietnam Enterprise Investments Limited (VEIL), quỹ tỷ USD thuộc Dragon Capital quản lý, là một trong những bên bán ra "tích cực nhất".

Cuối năm ngoái, HPG vẫn là chủ lực trong danh mục của VEIL với tỷ trọng lớn nhất khoảng trên 12%. Thời điểm đó, giá trị tài sản ròng (NAV) của quỹ lên đến hơn 2,6 tỷ USD, tương đương giá trị khoản đầu tư vào HPG ước tính vào khoảng 310 triệu USD. Chiếu theo thị giá HPG giai đoạn đó, VEIL nắm giữ đâu đó khoảng 158 triệu cổ phiếu của doanh nghiệp đầu ngành thép.

Tuy nhiên, từ đầu tháng 3 trở đi, quỹ ngoại này đã liên tục có động thái bán ra cổ phiếu HPG và giảm tỷ trọng xuống chỉ còn 6,18% vào ngày 21/7. Với NAV 1,98 tỷ USD cùng thời điểm, giá trị khoản đầu tư vào HPG của VEIL chỉ còn khoảng 123 triệu USD, giảm gần 200 triệu USD so với đầu năm.

Chiếu theo thị giá đóng cửa ngày 21/7, VEIL còn nắm khoảng 124 triệu cổ phiếu HPG. Dù vậy, cần lưu ý rằng con số trên đã bao gồm 31 triệu cổ phiếu được chia từ đợt cổ tức 35% (5% bằng tiền và 30% bằng cổ phiếu) theo danh sách cổ đông chốt ngày 17/6, thời điểm quỹ chỉ còn nắm 105 triệu đơn vị. Như vậy, ước tính VEIL đã bán ròng khoảng 65 triệu cổ phiếu từ đầu năm.

Đáng chú ý, VEIL bắt đầu có động thái bán ra mạnh tay đúng thời điểm HPG đang có nhịp hồi khá mạnh trước khi bước vào giai đoạn tụt dốc. Cổ phiếu này đã giảm 45% trong chưa đầy 5 tháng và hiện vẫn quanh quẩn vùng đáy 18 tháng, vốn hóa tương ứng bị "thổi bay" hơn 100.000 tỷ đồng (~ 4,4 tỷ USD).

Với nhóm thép, việc phải sản xuất trong bối cảnh giá nguyên liệu đầu vào tăng cao và bán ra khi giá thép liên tục điều chỉnh giảm khiến biên lợi nhuận thuần của nhóm doanh nghiệp ngành lao dốc. Cổ phiếu các doanh nghiệp ngành thép cũng theo đó mà "cắm đầu". Hệ quả là, nhiều doanh nghiệp đặt niềm tin vào cổ phiếu thép, với tâm điểm HPG đã nếm "trái đắng" trong hoạt động chứng khoán đầu tư.

Không chỉ các quỹ ngoại như VEIL, cổ phiếu HPG giảm sâu còn khiến hàng loạt tổ chức từ công ty chứng khoán (TVB, VDSC, SSI) đến quỹ đầu tư trong nước (Ballad Fund), thậm chí cả doanh nghiệp tay ngang (Hóa An) cũng đành ngậm ngùi ôm lỗ.

Thời gian qua, cổ phiếu HPG sụt giảm mạnh giữa lúc giá thép liên tục "lao dốc" và Chủ tịch Hòa Phát, ông Trần Đình Long đã "phát tín hiệu chẳng lành" về ngành thép. Chỉ trong quý 2/2022, cổ phiếu HPG đã giảm 35%, về mức 22.000 đồng/cp.

Cụ thể, tại Đại hội đồng cổ đông Tập đoàn Hòa Phát (HPG) ngày 24/5/2022, ông Trần Đình Long, Chủ tịch Hội đồng quản trị HPG nêu lý do đặt kế hoạch lợi nhuận năm nay giảm so với năm ngoái, dù quý I lãi cao: “Quý vị cứ đợi kết quả kinh doanh quý II, quý III, quý IV đi rồi sẽ thấy. Lúc này, ngành thép đang không thuận lợi. Đợi hai tháng nữa là có kết quả kinh doanh quý II/2022, cổ đông sẽ thấy tình hình thê thảm thế nào”.

Tuy nhiên, nhà đầu tư trên thị trường chứng khoán không cần chờ đợi để thấy được sự thê thảm đó khi mà nhiều cổ phiếu đã lao dốc hơn 60%.

Ông Long cho biết, ngành thép đang xấu vì 2 nguyên nhân. Thứ nhất, cuộc chiến Nga - Ukraine dẫn tới giá nguyên liệu tăng sốc, đơn cử giá than luyện cốc (dùng để luyện thép) tăng 100 - 200 USD/tấn. Thứ hai, chính sách “Zero Covid” của Trung Quốc (nước chiếm khoảng 60% nhu cầu thép thế giới) khiến nhu cầu thép tại nước này sụt giảm, trong khi đây là thị trường xuất khẩu lớn của HPG.

Lường trước được khó khăn, ban lãnh đạo tập đoàn lên kế hoạch kinh doanh năm 2022 đầy thận trọng với doanh thu 160.000 tỷ đồng, tăng 7% và lợi nhuận sau thuế từ 25.000 - 30.000 tỷ đồng, giảm từ 13 - 27,5% so với năm trước.

Ở chiều ngược lại, giá thép đã hạ nhiệt và quay đầu giảm mạnh sau khi đạt đỉnh. Tại thị trường thế giới, giá HRC đã giảm gần 40% trong 4 tháng qua do ít hoạt động xây dựng và sản xuất hơn. Tại Trung Quốc, giá thép thanh vằn tương lai hiện đang dao động quanh mức 3.800 nhân dân tệ/tấn, giảm 35% so với đỉnh và đánh mất toàn bộ đà tăng trong năm trước.

Không nằm ngoài xu hướng trên, giá thép nội địa cũng đã giảm liên tiếp 11 lần trong gần 3 tháng với tổng mức giảm cao nhất khoảng hơn 3,9 triệu đồng/tấn, tùy từng thương hiệu, loại thép, vùng miền. Giá thép giảm trong khi giá nguyên liệu đầu vào vẫn leo thang khiến biên lợi nhuận ngành thép bị ảnh hưởng dù doanh thu vẫn được hỗ trợ bởi sản lượng tiêu thụ.

Lãi quý II Hòa Phát giảm 27%, tồn kho tăng vọt 57.500 tỷ đồng

Mới đây, Hòa Phát vừa công bố báo cáo chính thức về kết quả kinh doanh hợp nhất quý II/2022. Đây có lẽ là điều được nhiều nhà đầu tư và giới phân tích mong mỏi những ngày qua.

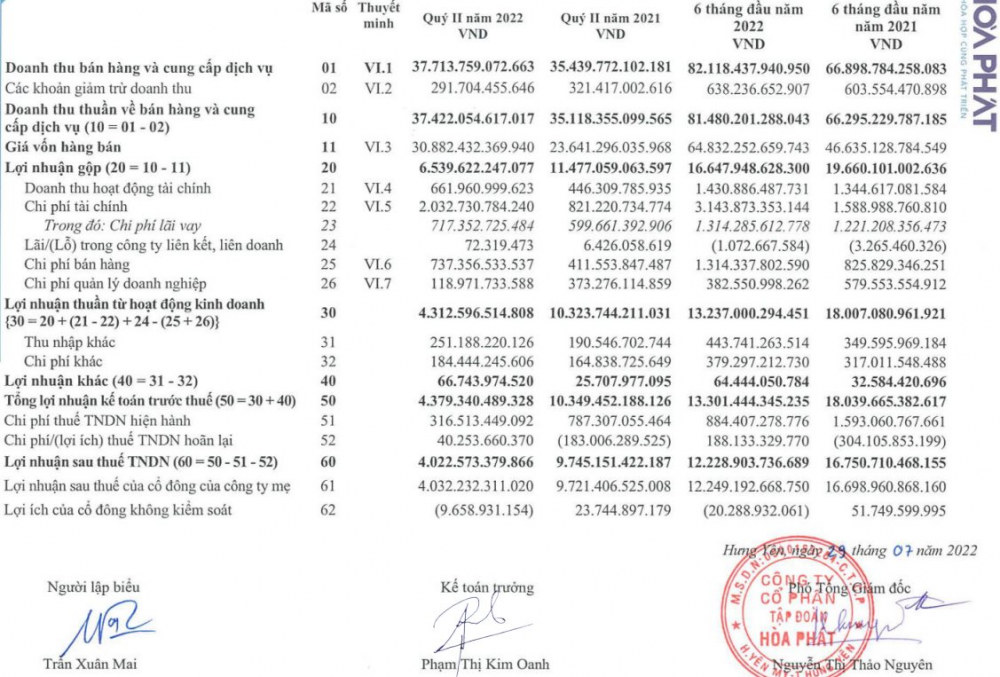

Trước đó ít ngày, Hòa Phát đã công bố báo cáo sơ bộ về tình hình kinh doanh quý II và bán niên 2022 trong đó quý II/2022 ghi nhận doanh thu 37.714 tỷ đồng, tăng 6% so với cùng kỳ 2021; lợi nhuận sau thuế là 4.023 tỷ đồng, giảm 59% so với quý I/2021, đây là mức lợi nhuận thấp nhất trong 7 quý gần đây.

Ghi nhận trong quý II/2022, giá vốn bán hàng của tập đoàn tăng mạnh lên mức gần 30.900 tỷ đồng, tăng 30% so với cùng kỳ năm 2021 khiến lợi nhuận gộp của công ty lao dốc mạnh 43% so với cùng kỳ về còn 6.540 tỷ đồng. Kéo theo đó, biên lợi nhuận gộp của công ty cũng giảm về còn 17,5% so với mức 32,7% YoY. Tính chung bán niên 2022, biên lãi gộp của HPG cũng giảm gần 10% về còn 20%.

Trong kỳ, chi phí tài chính của HPG ghi nhận tăng mạnh hơn 82% so với quý I và gấp 2,5 lần cùng kỳ đạt 2.032 tỷ đồng trong đó chi phí lãi vay và chi phí bán hàng đều tăng mạnh đạt lần lượt 717 tỷ và 737 tỷ đồng dẫn đến lợi nhuận trước và sau thuế quý II của Hòa Phát giảm sâu (chưa bằng nửa cùng kỳ 2021).

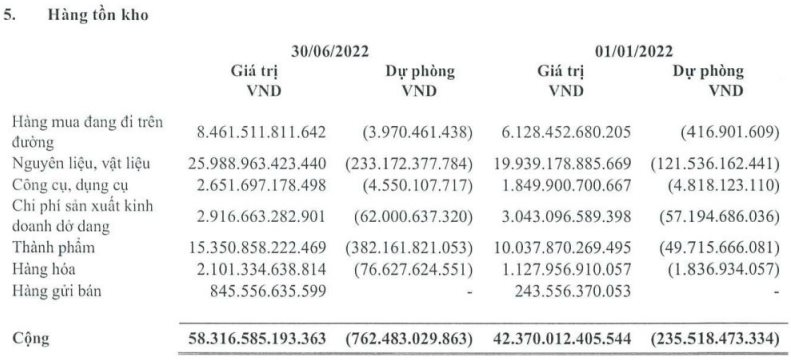

Ghi nhận tại thời điểm ngày 30/6/2022, hàng tồn kho của Hòa Phát ghi nhận tăng vọt 36,6% so với thời điểm đầu năm lên mức 57.554 tỷ đồng.

Trích lập dự phòng giảm giá hàng tồn kho tăng 224% lên mức 762 tỷ đồng, trong đó khoản trích lập đối với hàng thành phẩm tăng gấp 7,7 lần thời điểm đầu năm (đạt 382 tỷ đồng) và trích lập dự phòng đối với nguyên vật liệu tăng gần gấp đôi lên mức 233 tỷ đồng.

Các con số đột biến này chủ yếu đến từ việc giá than, thép nhập đầu vào liên tục tăng mạnh trong giai đoạn đầu năm trong khi giá bán hàng thương phẩm lại quay đầu với việc giá thép trong nước vừa có phiên điều chỉnh thứ 11 liên tiếp chỉ trong vòng 2 tháng.

Lũy kế 6 tháng đầu năm, HPG ghi nhận doanh thu 82.118 tỷ đồng, tăng 24% so với cùng kỳ; lợi nhuận sau thuế giảm 27% về mức 12.229 tỷ đồng qua đó hoàn thành 46% kế hoạch năm. Doanh thu bán niên 2022 đạt 82.118 tỷ đồng, tăng 24% so với cùng kỳ; lợi nhuận sau thuế giảm 27% về mức 12.229 tỷ đồng.

Trong một diễn biến khác, theo thống kê từ Trung tâm Lưu ký Chứng khoán Việt Nam (VSD), hơn 1,34 tỷ cổ phiếu HPG của Tập đoàn Hòa Phát được giao dịch bổ sung vào ngày 26/7. Đây là lượng cổ phiếu được Hòa Phát chia cổ tức bằng 2021 bằng cổ phiếu theo tỷ lệ 30% (cổ đông sở hữu 10 cổ phần được nhận thêm 3 cổ phần mới).

Với việc giao dịch bổ sung thêm số lượng như trên, tổng số cổ phiếu đang lưu hành trên thị trường của Hòa Phát sẽ tăng lên 5,81 tỷ đơn vị, tiếp tục dẫn đầu ngành thép.

Dự báo lợi nhuận Hòa Phát giảm 27% trong năm 2022

Theo công ty chứng khoán Vietcombank – VCBS, trong ngắn hạn, về phân tích cơ bản, hoạt động kinh doanh của HPG hiện đang gặp khó theo tình trạng chung của ngành thép. VCBS dự báo kết quả kinh doanh cả năm 2022 của HPG sẽ có giảm tốc: Doan thu ước đạt 154.831 tỷ đồng (tăng 3,5% so với cùng kỳ) và lợi nhuận sau thuế ước đạt 25.128 tỷ đồng (giảm 27% so với cùng kỳ).

Rủi ro: Rủi ro lớn nhất với HPG là giá bán thép trong nước và quốc tế tiếp tục chứng kiến đà giảm trong thời gian tới. Ngoài ra, những nút thắt trong hành lang pháp lý làm ảnh hưởng tới thị trường bất động sản cùng với sự chậm chễ của nguồn vốn giải ngân đầu tư công có thể làm ảnh hưởng tới khả năng tiêu thụ thép của HPG.

Nhìn chung, ngành thép đang trong giai đoạn khó khăn khi 1) Giá thép đứng trước áp lực giảm giá do nhu cầu giảm trên toàn cầu và sự thừa cung tại một số quốc gia dẫn tới tình trạng bán tháo hàng tồn kho; 2) Sản lượng kém tích cực khi các nút thắt về nguồn cung bất động sản chưa được giải quyết và giải ngân vốn đầu tư công chưa tích cực.

Đánh giá: EPS forward 2022 là 5.590 đồng/CP, tương ứng P/E là 5 lần. Hiện nay do tình hình kinh doanh của ngành vẫn đang trong giai đoạn khó khăn và còn nhiều rủi ro hiện hữu đặc biệt là giá thép có khả năng sẽ tiếp tục giảm, VCBS khuyến nghị TRUNG LẬP đối với cổ phiếu HPG.

Triển vọng ngành thép nửa cuối năm

Đánh giá triển vọng 6 tháng cuối năm 2022, Mirae Asset đã hạ nhận định ngành thép từ tích cực xuống trung tính dựa trên các luận điểm: Áp lực từ nguồn cung than cốc lẫn giá than tăng cao, bào mòn từ 3-6% biên lợi nhuận gộp các công ty thép, lạm phát chưa có dấu hiệu dừng lại và ngành bất động sản chững lại trong năm 2022.

“Dự phóng sản lượng thép toàn ngành năm 2022 hạ 15% về 27,76 triệu tấn (-10%), riêng sản lượng xuất khẩu đạt mức 7.6 triệu tấn (+1%)”, báo cáo nêu.

Về triển vọng xuất khẩu thép, Chứng khoán Rồng Việt (VDSC) cho rằng, mức xuất khẩu cao của năm 2021 sẽ khó lặp lại. Lý do là bởi đứt gãy chuỗi cung ứng toàn cầu, kết hợp với nhu cầu hàng không thiết yếu suy giảm do lạm phát kỷ lục tại châu Âu; cạnh tranh tại Mỹ gia tăng do nước này đã nới lỏng chính sách thuế quan với thép Nhật; châu Âu và Nga đặt mục tiêu xuất khẩu nhiều hơn sang Đông Nam Á.

Trước đó, SSI Research từng cho rằng, sản lượng thép xuất khẩu vẫn ổn định trong quý II, nhưng nhiều khả năng sẽ giảm tốc trong các quý tới do nhu cầu chậm lại trước lo ngại giá thép giảm và các biện pháp bảo hộ từ các thị trường xuất khẩu.

“Lợi nhuận năm 2022 của Hoà Phát có thể đạt 26.500 tỷ đồng, giảm hơn 23% so với cùng kỳ chủ yếu do giả định giá thép giảm. Lợi nhuận dự phóng năm 2022 của Hoa Sen cũng giảm 67% so với cùng kỳ, dự kiến ở mức 1.400 tỷ đồng chủ yếu do sản lượng tiêu thụ và xuất khẩu giảm. Với Nam Kim, lợi nhuận năm 2022 cũng được dự báo sẽ giảm 39% so với cùng kỳ xuống 1.350 tỷ đồng”, SSI Research dự báo.

Tuy nhiên, xét về trung và dài hạn, ngành thép vẫn “sáng cửa”. Các yếu tố hỗ trợ ngành thép trong thời gian tới có thể đến từ sự phục hồi của giá thép trong khu vực sau khi Trung Quốc nới lỏng các biện pháp phong tỏa, và giá than cốc hạ nhiệt trong trung hạn từ mức cao bất thường hiện tại.

Đáng chú ý, thông tin mới đây cho thấy, Trung Quốc đã thành lập Tập đoàn tài nguyên khoáng sản khổng lồ, mang tới kỳ vọng nước này sẽ có tiếng nói hơn trong việc định giá quặng sắt để có thể chống lại việc thao túng giá trên thị trường quốc tế. Điều đó sẽ mang tới yếu tố tích cực cho việc nhập khẩu của thị trường trong nước, bởi sắt thép các loại nhập khẩu vào Việt Nam nhiều nhất có xuất xứ từ Trung Quốc, chiếm 43,5% tổng lượng và chiếm 40,9% tổng kim ngạch nhập khẩu sắt thép của cả nước.

Ngoài ra, với quyết tâm của Chính phủ, việc đẩy nhanh tiến độ thực hiện các gói hỗ trợ, các dự án đầu tư công trong thời gian tới có thể giúp nhóm ngành này được chú ý trở lại.

Link nội dung: https://biztoday.vn/dau-tu-co-phieu-hpg-khong-hoa-cung-chang-phat-quy-ngoai-ngam-ngui-rut-von-350659.html