VN-Index vẫn có cơ hội tiến về 1.500 điểm cuối năm, cổ phiếu blue-chips đang được định giá hấp dẫn

So sánh tương quan với VN-Index, mặt bằng định giá của VN30 đang ở vùng thấp và trong Quý II/2022, có thời điểm định giá P/E của VN30 còn thấp hơn định giá P/E của VN-Index...

Ảnh: minh họa

Trong báo cáo triển vọng thị trường chứng khoán vừa cập nhật, Agriseco giữ nguyên dự báo tăng trưởng lợi nhuận toàn thị trường với mức tăng đạt khoảng 25% - 30% so với cùng kỳ.

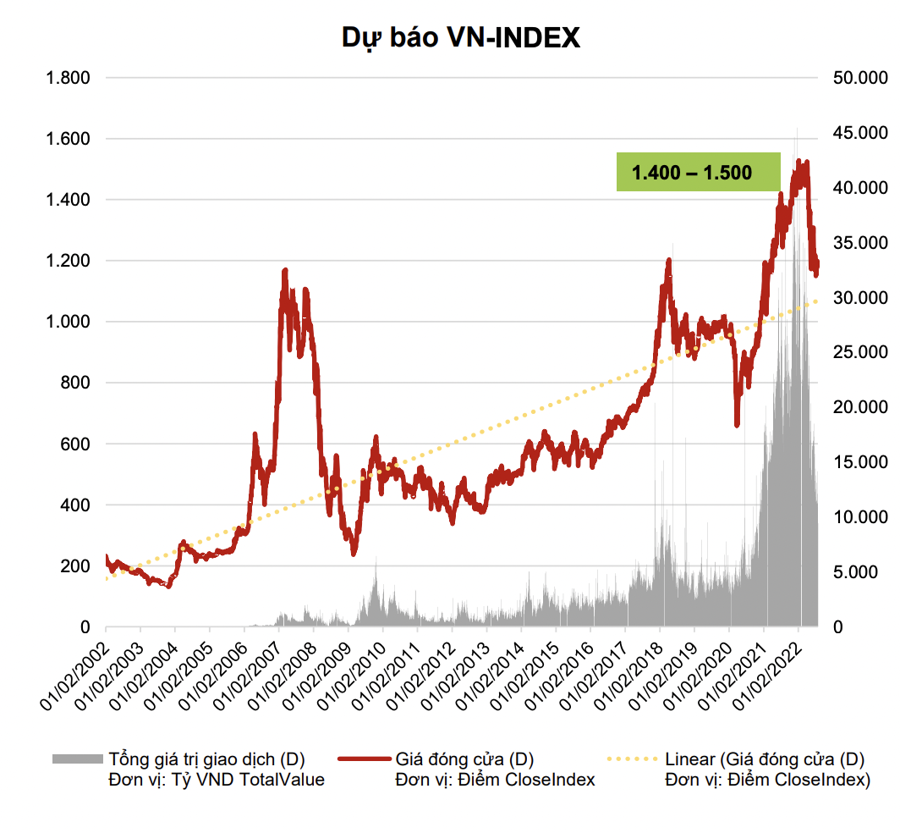

VN-INDEX SẼ VỀ 1.500 ĐIỂM CUỐI NĂM

Các động lực chính bao gồm: Các doanh nghiệp tiếp tục giữ đà hồi phục về lợi nhuận so với mức nền thấp của Quý III và Quý IV/2021 do ảnh hưởng của dịch bệnh, tiêu biểu là các nhóm Dầu khí, Bán lẻ, Thực phẩm đồ uống, Du lịch, Tiện ích.

Gói hỗ trợ lãi suất, việc đẩy mạnh đầu tư công và tiềm năng thu hút FDI của Việt Nam sẽ tiếp đà cho nhiều doanh nghiệp hưởng lợi và nắm bắt cơ hội.

Từ đó, Agriseco Research dự báo VN-Index sẽ hồi phục lên mức 1.400 – 1.500 điểm vào giai đoạn cuối năm 2022.

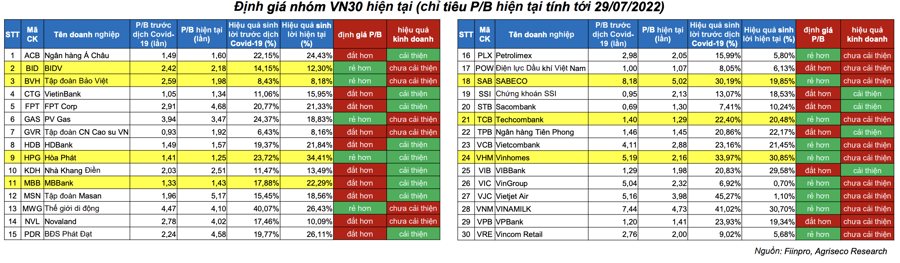

Tính tới ngày 29/07/2022, chỉ số VN30 được giao dịch ở mức P/E = 12,8 lần và P/B = 2,2 lần, thấp hơn so với quá khứ và đang ở quanh vùng P/E và P/B trung bình 10 năm – 1 độ lệch chuẩn.

So sánh tương quan với VN-Index, có thể thấy mặt bằng định giá của VN30 đang ở vùng thấp và trong Quý II/2022, có thời điểm định giá P/E của VN30 còn thấp hơn định giá P/E của VN-Index.

Cập nhật tại nhóm VN30 có 16/30 cổ phiếu ghi nhận định giá P/B cao hơn trước Covid-19, mặc dù vậy, chỉ có 13/30 doanh nghiệp ghi nhận tình hình kinh doanh khả quan hơn so với trước dịch. Toàn bộ rổ cổ phiếu VN30, mức định giá P/B trung bình của 30 cổ phiếu hiện tại là 2,59 lần; thấp hơn so với thời điểm cuối năm 2019 là 2,73 lần; tuy nhiên ROE bình quân của 30 cổ phiếu là khoảng 18%, thấp hơn so với mức 19,8% trước khi Covid-19 xuất hiện.

"Mặc dù định giá P/B trung bình của VN30 đang thấp hơn so với trước dịch, nhưng hiệu quả kinh doanh chưa cải thiện nhiều. Do vậy, định giá của nhóm cổ phiếu trong VN30 đang ở vùng hợp lý và đã xuất hiện một số cổ phiếu ở vùng giá hấp dẫn. Một số cổ phiếu tiềm năng từ danh sách trên bao gồm: BID, BVH, HPG, MBB, SAB, TCB, VHM", Agriseco Research nhấn mạnh.

5 RỦI RO LỚN CẦN LƯU Ý

Dù vậy, theo đánh giá của công ty chứng khoán này, thị trường vẫn đối diện với nhiều rủi ro.

Thứ nhất, lãi suất có xu hướng gia tăng trên toàn cầu do các Ngân hàng Trung ương trên thế giới đang đẩy mạnh chính sách thắt chặt tiền tệ trong bối cảnh lạm phát toàn cầu tăng cao. FED tiếp tục nâng lãi suất cơ bản lên 0,75 đpt lần thứ hai liên tiếp (mức cao nhất kể từ năm 1994) lên mức 2,25% - 2,5%, và đưa lãi suất về mức trước dịch để giảm thiểu lạm phát khi CPI tháng 6 của Mỹ tăng 9,1% - cao nhất trong lịch sử 30 năm qua.

Việc FED tăng lãi suất nhanh có thể làm chậm khả năng tăng trưởng của nền kinh tế toàn cầu.

Thứ hai, cuộc xung đột giữa Nga và Ukraine đã mang lại nhiều lo ngại cho nền kinh tế toàn cầu. Đây là hai quốc gia có nhiều ảnh hưởng kinh tế đối với thế giới, hệ quả là chuỗi cung ứng bị gián đoạn, giá cả hàng hóa leo thang; Khủng hoảng năng lượng và lương thực.

Thứ ba, dấu hiệu suy thoái đang xuất hiện tại Mỹ và các nước châu Âu. GDP Mỹ đã giảm lần thứ 2 liên tiếp (Quý I và II lần lượt giảm 1,5% và 0,9%) cho thấy tốc độ tăng trưởng kinh tế Mỹ đã có dấu hiệu giảm tốc. Rủi ro suy thoái đang hiện hữu tại Mỹ khi các nhà kinh tế nâng dự báo xác suất suy thoái kinh tế Mỹ trong 12 tháng tới từ 30% lên 48% (theo Bloomberg). Các nước châu Âu khả năng cao cũng sẽ rơi vào suy thoái đang bắt đầu thắt chặt tiền tệ bằng cách tăng lãi suất như ECB, BOE.

Nhiều tổ chức kinh tế lớn đồng loạt giảm dự báo tăng trưởng kinh tế toàn cầu như IMF, WB, OECD đều dự báo GDP năm 2022 khoảng 2,9% - 3,6% (thấp hơn 0,8% - 1,5% so với dự báo đầu năm nay).

Suy thoái kinh tế toàn cầu sẽ gây ra những hậu quả rất nghiêm trọng như tăng trưởng kinh tế suy giảm, kết quả kinh doanh của doanh nghiệp, các hoạt động thương mại giảm và tỷ lệ thất nghiệp tăng cao. Nền kinh tế các quốc gia chịu rủi ro này phải mất đến vài năm để kinh tế phục hồi và thị trường chứng khoán phát triển.

Trong lịch sử, nền kinh tế rơi vào tình trạng suy thoái như khủng hoảng những năm 2007 – 2008, chỉ số chứng khoán thường sụt giảm mạnh. Chỉ số chứng khoán châu Á, Mỹ hay Châu Âu có lúc sụt giảm đến hơn 70%. Việc lo ngại suy thoái và hoạt động kinh doanh của doanh nghiệp trên sàn cũng xấu đi đã dẫn đến các cuộc bán tháo trên sàn trong các giai đoạn trên.

Thứ tư, kể từ tháng 3/2022, Trung Quốc đã trải qua đợt bùng phát Covid nghiêm trọng nhất từ trước tới giờ dẫn tới các lệnh phong tỏa. Mặc dù Trung Quốc mở cửa lại các thành phố lớn và các cảng biển từ đầu tháng 6, tuy nhiên chính sách Zero – Covid của quốc gia này vẫn là một ẩn số lớn.

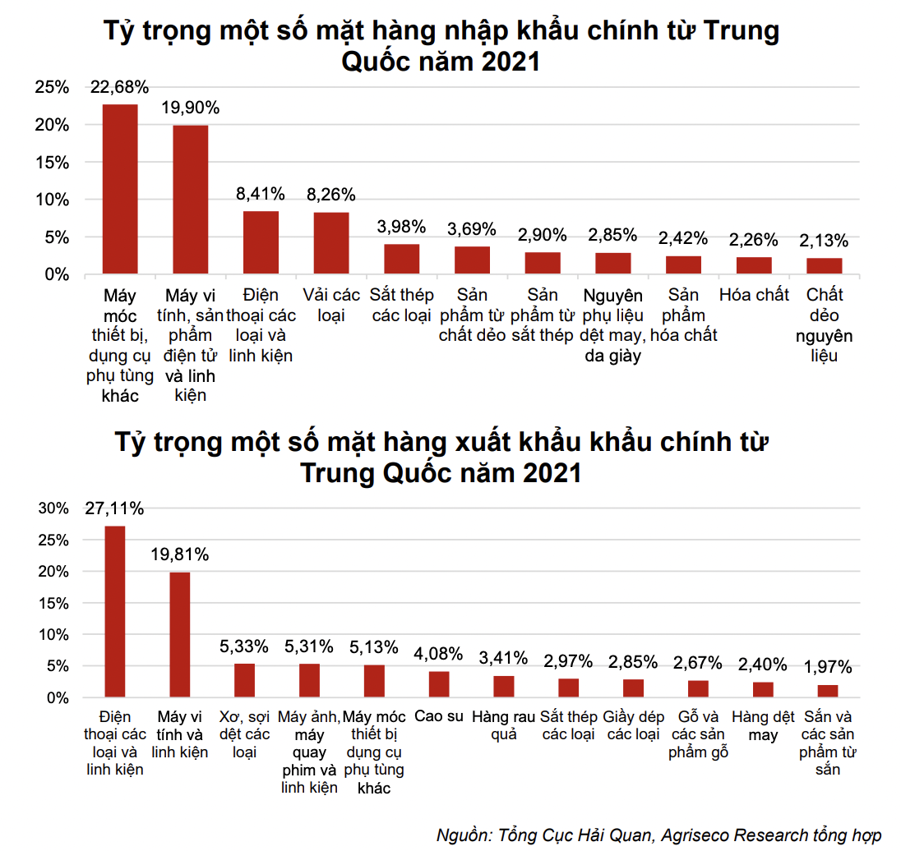

Việt Nam nhập khẩu hàng hóa từ Trung Quốc chiếm 33% tổng nhập khẩu (2021), nước này cung ứng nguyên vật liệu cho rất nhiều ngành sản xuất như dệt may, da giày, hóa chất, thiết bị điện tử,… Tốc độ tăng trưởng của lĩnh vực sản xuất có thể chậm lại nếu tình trạng phong tỏa còn kéo dài. Thứ hai, Trung Quốc là một trong số các thị trường xuất khẩu quan trọng của Việt Nam khi chiếm khoảng 17% giá trị xuất khẩu (2021). Do đó, việc Trung Quốc phong tỏa sẽ gây tác động lớn đến hoạt động xuất khẩu, ảnh hưởng đến tốc độ tăng trưởng kinh tế.

Cuối cùng, áp lực gia tăng lạm phát tại Việt Nam trong nửa cuối năm do Việt Nam có nền kinh tế mở (200% GDP) và chịu tác động từ những yếu tố “chi phí đẩy” và “cầu kéo” có thể ảnh hưởng đến mục tiêu kiểm soát lạm phát dưới 4% của Chính phủ. Tuy nhiên, Chính phủ đang nỗ lực thực hiện các biện pháp điều tiết lạm phát như giảm thuế bảo vệ môi trường xăng dầu; tiếp tục giảm tiền điện, nước và học phí.

Tỷ giá tăng ảnh hưởng tới dòng vốn đầu tư gián tiếp (nhà đầu tư nước ngoài thường bán ròng khi tỷ giá có xu hướng tăng), cũng như gây áp lực lên lạm phát tại Việt Nam, ảnh hưởng hoạt động kinh doanh của các doanh nghiệp có tỷ trọng nhập khẩu lớn (hiệu ứng nhập khẩu lạm phát)

Link nội dung: https://biztoday.vn/vn-index-van-co-co-hoi-tien-ve-1500-diem-cuoi-nam-co-phieu-blue-chips-dang-duoc-dinh-gia-hap-dan-361011.html