Lãi suất huy động qua kênh trái phiếu doanh nghiệp vẫn cao

Dù thị trường trái phiếu doanh nghiệp (TPDN) nhất là phát hành trái phiếu riêng lẻ có giảm nhưng mặt bằng lãi suất qua kênh này không giảm so với các kênh đầu tư khác…

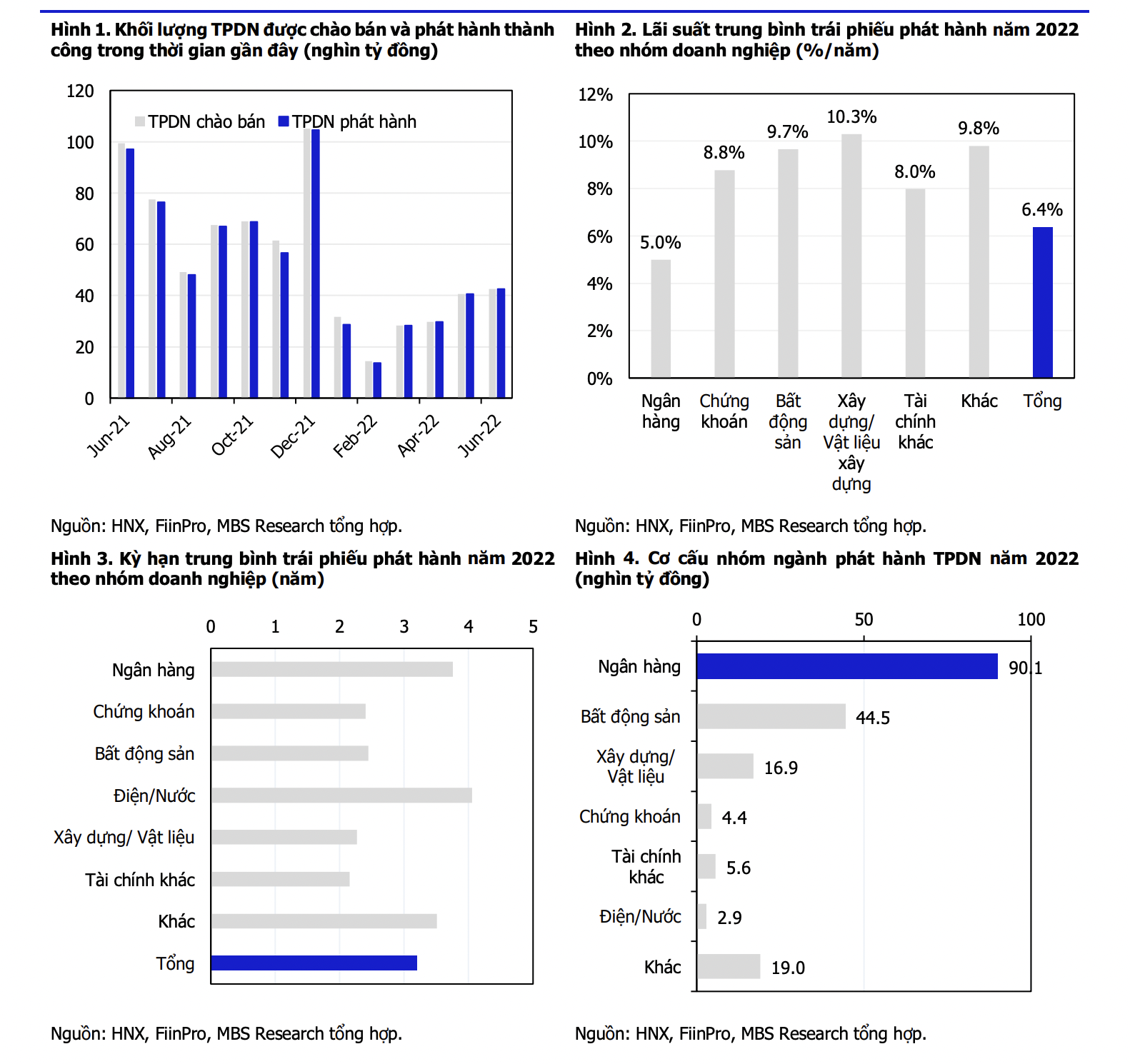

Báo cáo của Công ty Chứng khoán MBS cho thấy, trong Quý 2/2022 có 112.802 tỷ đồng TPDN được phát hành qua các kênh riêng lẻ và công chúng, giảm khoảng 10% so với cùng kỳ năm 2021. Như vậy 6 tháng đầu năm, khối lượng TPDN phát hành đạt 183.477 tỷ đồng, giảm 10% so với cùng kỳ năm ngoái, trong đó có 5.309,46 tỷ đồng được phát hành ra công chúng. Kỳ hạn bình quân gia quyền của các trái phiếu huy động là 3,2 năm, ngắn hơn 0,69 năm so với mức trung bình năm 2021.

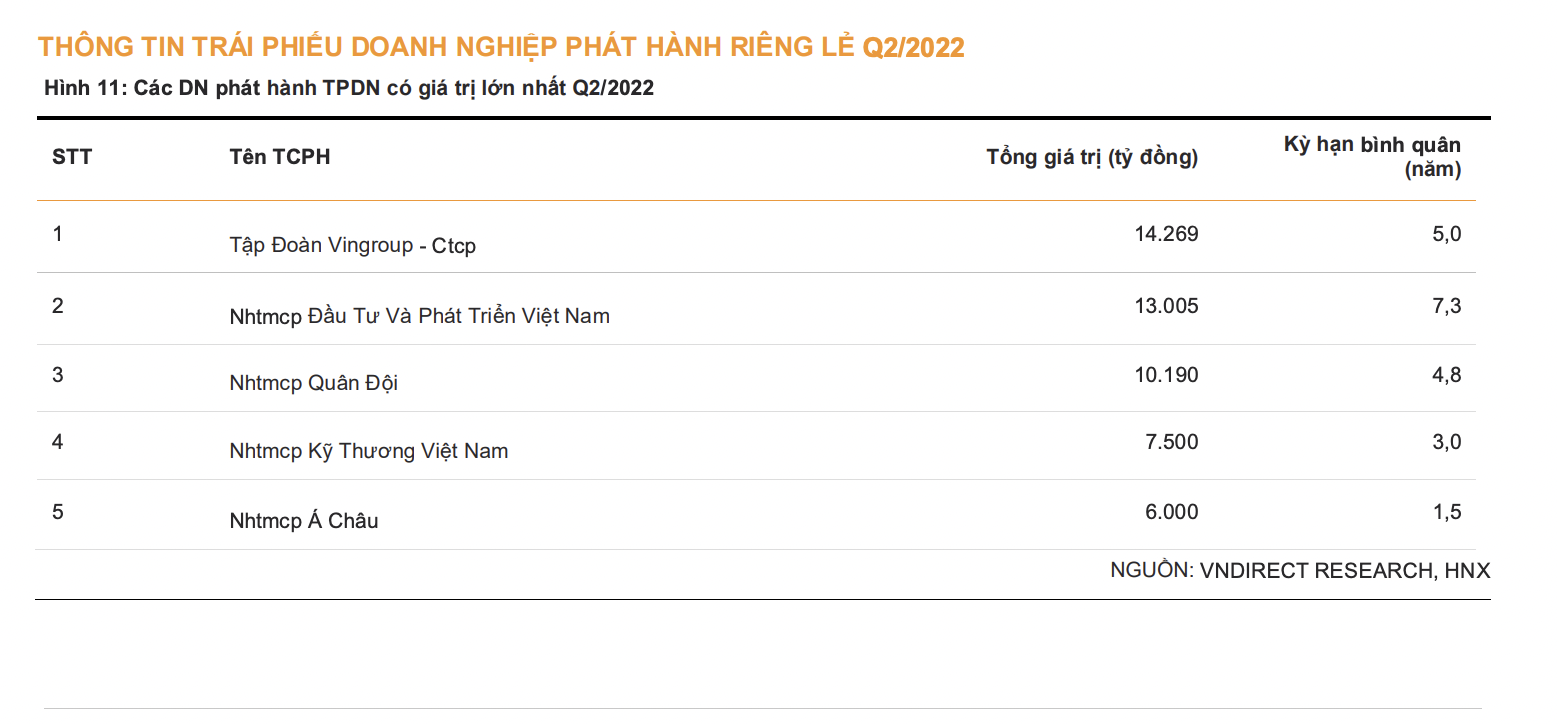

Lãi suất huy động bình quân 6,4%, thấp hơn 1,7 điểm phần trăm so với bình quân năm 2021. Thị trường TPDN hoạt động tích cực hơn trong quý 2, chủ yếu ở nhóm ngành Ngân hàng. Trong 3 tháng gần nhất, các ngân hàng đã phát hành 80,7 nghìn tỷ đồng trái phiếu. Tổng cộng trong 6 tháng đầu năm, có 21 ngân hàng khác nhau huy động được 90,1 nghìn tỷ đồng trái phiếu, tỷ lệ 49%. Kỳ hạn bình quân gia quyền các trái phiếu ngân hàng là 3,76 năm.

Mức lãi suất bình quân đạt 5%/năm. Các ngân hàng đang nỗ lực tăng vốn nhằm cải thiện hệ số an toàn vốn (CAR), đẩy mạnh huy động vốn trung và dài hạn và chuẩn bị nguồn vốn sẵn sàng cho nhu cầu phục hồi kinh tế trong năm 2022.

Nhóm đứng thứ 2 về mặt khối lượng trái phiếu phát hành là nhóm Bất động sản, hoạt động phát hành TPDN bất động sản trong quý 2/2022 suy giảm khi tổng số đợt phát hành trong quý chỉ đạt với 10,8 nghìn tỷ đồng TPDN, còn từ đầu năm lượng trái phiếu huy động lên tới 44,5 nghìn tỷ đồng, chiếm 24% tổng lượng trái phiếu phát hành.

Lãi suất bình quân gia quyền của trái phiếu bất động sản là 9,7%/năm, tăng 1,8 điểm phần trăm so với năm 2021 trong khi kỳ hạn bình quân là 2,45 năm. Các doanh nghiệp khác phát hành gần 48.825 tỷ đồng TPDN, trong đó chủ yếu thuộc ngành Xây dựng, Vật liệu xây dựng với gần 17 nghìn tỷ đồng trái phiếu phát hành trong 6 tháng, chiếm 9,2% tổng giá trị phát hành trái phiếu riêng lẻ. Lãi suất huy động trái phiếu các doanh nghiệp này cũng ở mức cao hơn trung bình, đạt mức 10,3%/năm và kỳ hạn bình quân là 2,27 năm.

Dù mặt bằng lãi suất huy động TPDN hấp dẫn nhưng Dự thảo lần 5 Nghị định 153/2020/NĐ sửa đổi lần 5 về trái phiếu doanh nghiệp vẫn đang loay hoay xác định đối tượng nhà đầu tư chuyên nghiệp và siết chặt kênh huy động vốn của các doanh nghiệp từ nhà đầu tư cá nhân …

Dự thảo lần 5 cũng có quy định yêu cầu doanh nghiệp không được phát hành trái phiếu với mục đích góp vốn mua cổ phần, mua trái phiếu của doanh doanh nghiệp khác hay cho doanh nghiệp vay vốn. Điều này bảo vệ nhà đầu tư cá nhân khỏi việc các công ty sử dụng công ty con để phát hành trái phiếu nhằm cơ cấu lại chính vốn nợ của mình để đảo nợ.

Qua đó, giảm thiểu rủi ro cho nhà đầu tư cá nhân vì rủi ro sẽ tăng lên khi nguồn vốn từ trái phiếu được chuyển thành cổ phần của các công ty khác; Hạn chế việc dòng vốn tập trung sang các lĩnh vực rủi ro khác.

Đối với cá nhân là nhà đầu tư chứng khoán chuyên nghiệp chỉ được mua trái phiếu doanh nghiệp riêng lẻ trên thị trường sơ cấp hoặc thứ cấp do Công ty đại chúng phát hành có tài sản đảm bảo hoặc bảo lãnh thanh toán. Điều này, giảm thiểu rủi ro cho nhà đầu tư cá nhân, hạn chế nhà đầu tư chuyên nghiệp trong việc lựa chọn cơ hội đầu tư.

Tuy nhiên quy định này được cho sẽ tác động đến doanh nghiệp phát hành, nhất là các doanh nghiệp niêm yết, hạn chế doanh nghiệp phát hành sử dụng nguồn vốn huy động từ trái phiếu doanh nghiệp cho các mục đích mua bán và sáp nhập M&A. Theo đó, các doanh nghiệp không niêm yết trên sàn chứng khoán sẽ không thể huy động vốn từ nhà đầu tư cá nhân không chuyên thông qua phát hành trái phiếu, làm giảm thiểu mạnh giá trị phát hành TPDN riêng lẻ khi phần lớn TPDN riêng lẻ đặc biệt là nhóm bất động sản được phát hành với các doanh nghiệp chưa niêm yết…

Theo Bộ Tài chính, trong 6 tháng đầu năm nay, khối lượng trái phiếu doanh nghiệp phát hành riêng lẻ đạt 257.857 tỉ đồng. Đáng chú ý, lượng trái phiếu doanh nghiệp bắt đầu giảm từ tháng 2 đến tháng 4 và đang tăng trở lại từ tháng 5.Cụ thể, khối lượng phát hành trong tháng 1 là 55.900 tỉ đồng, tháng 3 và 4 giảm nhẹ còn 48.800 tỉ đồng và 30.600 tỉ đồng. Từ tháng 5, khối lượng phát hành tăng trở lại, đạt 44.200 tỉ đồng và 47.500 tỉ đồng trong tháng 6.

Bên cạnh đó, Dự thảo sửa đổi Nghị định 153 cũng yêu cầu xếp hạng tín nhiệm đối với doanh nghiệp phát hành và TPDN trong trường hợp phát hành, cho nhà đầu tư chuyên nghiệp cá nhân, không có tài sản đảm bảo, không có bảo lãnh thanh toán, doanh nghiệp có kết quả kinh doanh lỗ hoặc có lỗ luỹ kế đến năm phát hành.

Có thể nói, các qui định này giúp phân loại định giá trái phiếu chính xác hơn hỗ trợ thị trường thứ cấp phát triển, tăng tính công khai minh bạch nâng cao chất lượng. Tuy nhiên, các điều kiện này sẽ làm gia tăng chi phí cho doanh nghiệp phát hành TPDN khi phải thuê các bên xếp hạng tín nhiệm…

Link nội dung: https://biztoday.vn/lai-suat-huy-dong-qua-kenh-trai-phieu-doanh-nghiep-van-cao-362758.html