Phân hóa cơ cấu thu nhập ngân hàng nửa đầu năm 2022

Trong 6 tháng đầu năm 2022, các chính sách hỗ trợ cơ cấu lại nợ, ưu tiên cung ứng vốn cho người dân hồi phục sản xuất đã giúp cho nguồn thu nhập chính của các ngân hàng tăng mạnh dù các nhà băng vẫn định hướng theo chủ trương đa dạng hóa nguồn thu.

Nguồn thu chính ngược chiều thu ngoài lãi

Kinh tế cả nước tiếp tục phục hồi sau dịch, người dân được hỗ trợ lao động sản xuất, từ đó hoạt động sản xuất kinh doanh cũng trên đà hồi phục. Số liệu từ Tổng Cục Thống kê cho thấy, số doanh nghiệp đăng ký thành lập mới tăng 13.6% và tăng 6.3% về lao động với tổng số vốn đăng ký bổ sung vào nền kinh tế là 2,730 tỷ đồng, tăng 30.3%.

Cũng nhờ các chính sách hỗ trợ cơ cấu lại nợ, ưu tiên cung ứng vốn cho người dân phục hồi sản xuất nên trong nửa đầu năm 2022, lợi nhuận của các ngân hàng có sự đảo ngược so với các năm trước khi nguồn thu chính tăng trưởng so với cùng kỳ trong khi thu nhập ngoài lãi lại sụt giảm.

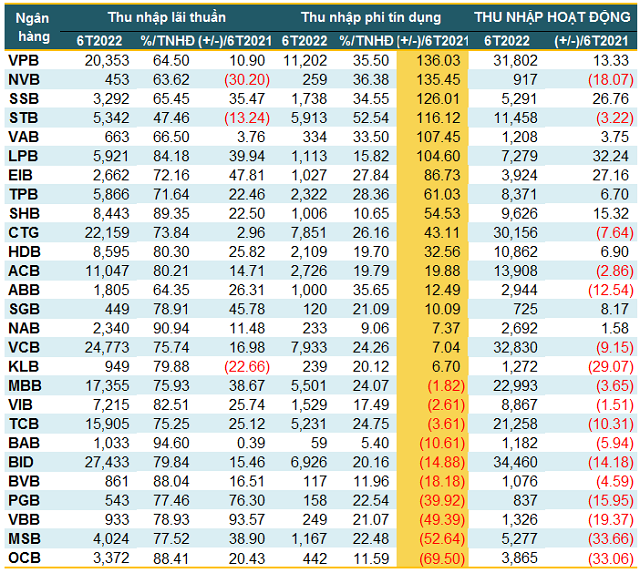

Dữ liệu của VietstockFinance cho thấy, tổng lợi nhuận trước thuế nửa đầu năm của 27 ngân hàng đã công bố BCTC đạt 132,072 tỷ đồng, tăng 33% so với cùng năm trước nhờ thu nhập lãi thuần tăng 18%, đạt 203,761 tỷ đồng và chi phí dự phòng rủi ro tín dụng giảm nhẹ 1%, còn 54,845 tỷ đồng.

Chỉ có 3/27 ngân hàng ghi nhận thu nhập lãi thuần 6 tháng đầu năm sụt giảm so với cùng kỳ năm 2021, trong khi các ngân hàng còn lại tăng trưởng bình quân 28%. Một số ngân hàng tư nhân tăng trưởng mạnh nguồn thu chính như Vietbank (VBB, +93.6%), PGBank (PGB, +76.3%)…

Trong khi thu nhập chính tăng trưởng 18%, thu nhập ngoài lãi của các ngân hàng ghi nhận chỉ 68,504 tỷ đồng, giảm 17% so với cùng kỳ năm trước. Nửa đầu năm nay, có 10/27 ngân hàng giảm nguồn thu ngoài lãi so với nửa đầu năm trước với mức giảm bình quân 26.32%. Tuy nhiên mức tăng trưởng thu nhập ngoài lãi của các nhà băng còn lại cũng đạt mức bình quân 62.78%, một số ngân hàng đạt mức tăng trưởng bằng lần như VPBank, (VPB, gấp 2.36 lần), NCB (gấp 2.35 lần), SeABank (SSB, gấp 2.26 lần), Sacombank (STB, gấp 2.16 lần)…

Cơ cấu thu nhập của các ngân hàng 6 tháng đầu năm 2022 (Đvt: Tỷ đồng) Nguồn: VietstockFinance

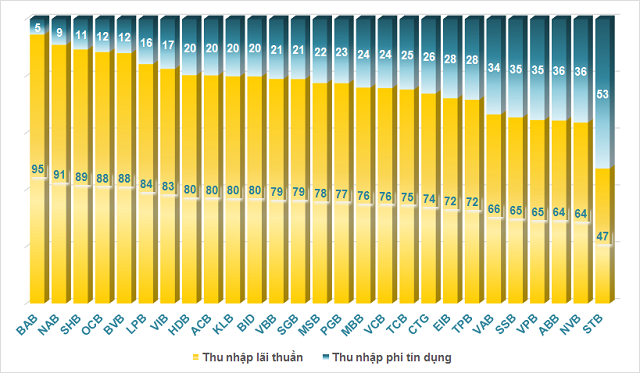

Xét về cơ cấu thu nhập, nguồn thu chính vẫn chiếm tỷ trọng cao với mức bình quân gần 77%, còn lại là thu nhập phi tín dụng.

Một số ngân hàng vẫn còn phụ thuộc vào tín dụng khi tỷ trọng thu nhập lãi thuần chiếm trên 90% trong cơ cấu thu nhập nửa đầu năm như BAB (94.6%), NAB (90.04%)…

Đáng chú ý, 3 ngân hàng ghi nhận nguồn thu chính sụt giảm trong nửa đầu năm đều ghi nhận tăng trưởng vượt trội từ nguồn thu phi tín dụng. Trường hợp của Sacombank, dù giảm 13% thu nhập lãi thuần nhưng thu nhập phi tín dụng lại tăng gấp 2.2 lần cùng kỳ khi thu được 5,913 tỷ đồng, chủ yếu nhờ tăng trưởng thu từ dịch vụ (+85%) và thu từ hoạt động khác (gấp 3.9 lần).

Hay như NCB sụt giảm 30% lợi nhuận thuần nhưng lại tăng trưởng 2.35 lần thu nhập phi tín dụng, nhờ tăng thu từ dịch vụ (+25%) và lãi từ mua bán chứng khoán đầu tư (gấp 4.2 lần).

Tỷ lệ thu nhập tín dụng và phi tín dụng trong thu nhập hoạt động ngân hàng nửa đầu năm 2022 (Đvt: %) Nguồn: VietstockFinance

Thu dịch vụ tiếp tục tăng trưởng, thu khác tăng mạnh

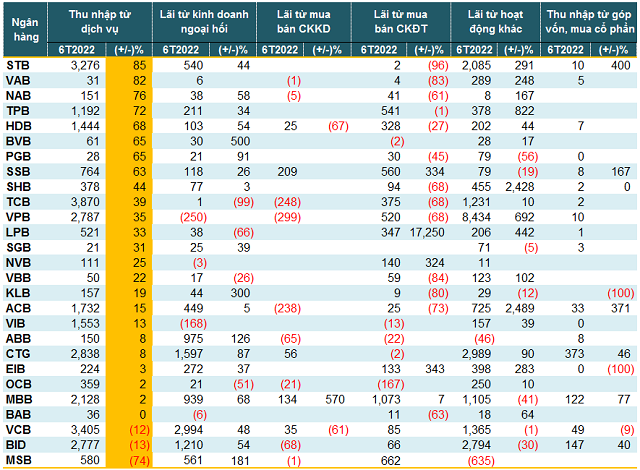

Tổng thu nhập phi tín dụng tại 27 ngân hàng đạt 68,504 tỷ đồng, giảm hơn 17% so với cùng kỳ năm trước. Trong đó, thu từ dịch vụ vẫn chiếm tỷ trọng cao trong cơ cấu thu nhập phi tín dụng. Có đến 24/27 ngân hàng tăng trưởng nguồn thu ngoài lãi này với mức bình quân 36%.

Sacombank là ngân hàng tăng trưởng thu từ dịch vụ cao nhất (+85%) khi thu về 3,276 tỷ đồng lãi, chủ yếu từ sự tăng trưởng dịch vụ ủy thác và đại lý (2,158 tỷ đồng, gấp 5 lần) và dịch vụ hoa hồng hợp tác bảo hiểm (603 tỷ đồng, +29%)…

VietABank (VAB) dù chỉ lãi 31 tỷ đồng từ dịch vụ trong nửa đầu năm, nhưng con số này đã tăng 82% so với cùng kỳ năm trước nhờ tăng thu dịch vụ thanh toán 58% (17.26 tỷ đồng) và dịch vụ ủy thác và đại lý (4.76 tỷ đồng, trong khi cùng kỳ chỉ thu 403 triệu đồng)…

Cùng chiều với xu hướng ảm đảm của thị trường chứng khoán trong nửa đầu năm, nguồn thu từ chứng khoán của các ngân hàng cũng sụt giảm so với cùng kỳ, không ghi nhận hoặc thậm chí báo lỗ. Tuy nhiên, vẫn có một vài ngân hàng tăng trưởng mạnh nguồn thu ngoài lãi này như SeABank thu được 209 tỷ đồng lãi từ mua bán chứng khoán kinh doanh trong khi cùng kỳ báo lỗ 24 tỷ đồng và 560 tỷ đồng lãi từ mua bán chứng khoán đầu tư (gấp 4.3 lần), LPB thu được 347 tỷ đồng lãi từ mua bán chứng khoán đầu tư trong khi cùng kỳ chỉ thu được 2 tỷ đồng…

Thu từ hoạt động khác là nguồn thu tăng trưởng mạnh trong cơ cấu thu nhập phi tín dụng nửa đầu năm nay, chủ yếu nhờ ghi nhận thu từ nợ đã xử lý rủi ro hoặc thu thanh lý tài sản cố định…

ACB là ngân hàng có nguồn thu khác tăng mạnh nhất khi thu được hơn 725 tỷ đồng tiền lãi từ khoản mục này trong khi cùng kỳ chỉ thu được hơn 28 tỷ đồng, chủ yếu nhờ thu hồi nợ xấu đã sử dụng dự phòng để xử lý rủi ro 641 tỷ đồng (5.7 lần).

2,085 tỷ đồng là con số lãi từ hoạt động khác của Sacombank, gấp 3.9 lần cùng kỳ nhờ thu thanh lý tài sản cố định 1,452 tỷ đồng (cùng kỳ chỉ thu được 53 tỷ đồng), và thu từ nợ đã xử lý rủi ro 312 tỷ đồng (+42%), phí trả chậm hợp đồng chuyển nhượng tài sản và hợp đồng mua, cam kết lại gần 254 tỷ đồng (+94%).

VPBank có nhiều nguồn thu khác tăng trưởng như thu từ các công cụ tài chính phái sinh khác 1,515 tỷ đồng (+70%), thu từ nợ đã xử lý rủi ro 1,737 tỷ đồng (+26%), thu từ hoạt động mua bán nợ 330 tỷ đồng trong khi cùng kỳ không ghi nhận, thu nhận hỗ trợ và thu nhập khác 5,740 tỷ đồng trong khi cùng kỳ chỉ thu được 149 tỷ đồng. Nhiều khoản thu nhập bổ sung này đã giúp cho hoạt động khác của VPBank thu được khoản lãi gần 8,434 tỷ đồng, gấp 7.9 lần cùng kỳ.

Cơ cấu thu nhập phi tín dụng của các ngân hàng 6 tháng đầu năm 2022 (Đvt: Tỷ đồng) Nguồn: VietstockFinance

Có thể lý giải được phần nào thu nhập từ hoạt động chính của các ngân hàng trong nửa đầu năm 2022 tăng trưởng mạnh so với cùng kỳ, vì hoạt động kinh doanh được đẩy mạnh để phục hồi kinh tế, cầu tín dụng tăng cao. Trong khi đó, nửa đầu năm 2021 các ngân hàng đẩy mạnh nguồn thu ngoài lãi vì hạn chế tiếp xúc, giãn cách xã hội để phòng dịch bệnh nên gần như tín dụng không thể tăng trưởng.

SSI Research dự báo trong ngắn hạn, các ngân hàng có thể đạt lợi nhuận cao trong 6 tháng cuối năm 2022, do Ngân hàng Nhà nước có thể sẽ nâng hạn mức tăng trưởng tín dụng nếu điều kiện thích hợp và NIM ổn định so với năm 2021.

Trong báo cáo triển vọng ngành quý 3/2022, BSC cho rằng tăng trưởng lợi nhuận trước thuế năm 2022 của toàn ngành ngân hàng dự báo ở mức 39.4%. Theo BSC, ngành ngân hàng có nhiều yếu tố hỗ trợ như cầu tín dụng tiếp tục tăng cao, Thông tư 14 hết hiệu lực sẽ không làm ảnh hưởng nhiều đến chi phí tín dụng và chất lượng tài sản của toàn ngành. Bên cạnh đó, nợ tái cơ cấu giảm mạnh, và từ 80-90% do các doanh nghiệp và cá nhân phải tái cơ cấu đã trở lại hoạt động sản xuất kinh doanh bình thường. Điều này giúp các ngân hàng sẽ không tăng mạnh nợ xấu trong thời gian tới do nghi ngại về suy giảm chất lượng tài sản của các khoản nợ này.

Trong kịch bản bình thường, sẽ có 10% dư nợ tái cơ cấu trở thành nợ xấu, từ đó làm tăng nợ xấu của toàn hệ thống lên mức 0.1%. Thế nhưng, nhiều ngân hàng đã trích lập toàn bộ các khoản nợ này và sẽ không cần trích lập trong thời gian tới nữa.

Link nội dung: https://biztoday.vn/phan-hoa-co-cau-thu-nhap-ngan-hang-nua-dau-nam-2022-372191.html