“Gót Achilles” của KDH

Các công ty trong hệ sinh thái của Công ty CP Đầu Tư và Kinh Doanh Nhà Khang Điền (HOSE: KDH) thường có các hoạt động cho vay, góp vốn lần nhau, mà một phần nguốn vốn đến từ kế hoạch đi vay.

KDH sẽ gặp rủi ro nếu quy định cấm phát hành trái phiếu để góp vốn các dự án, đầu tư… có hiệu lực.

Sẵn sàng huy động trái phiếu

KDH vừa thông qua phương án phát hành tối đa 800 tỷ đồng trái phiếu riêng lẻ. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, có kỳ hạn 3 năm, lãi suất cố định 12%/năm.

So với nhiều doanh nghiệp cũng đã, đang phát hành trái phiếu “3 không”, KDH có nhiều lợi thế hơn.

Thứ nhất, KDH hiện đang là doanh nghiệp bất động sản niêm yết, mức độ minh bạch về thông tin được đánh giá cao hơn với nhiều doanh nghiệp chưa niêm yết phát hành trái phiếu riêng lẻ.

Thứ hai, khối bất động sản đã có tỷ lệ huy động vốn rất cao trên thị trường trái phiếu trong những năm qua, nên có áp lực đáo hạn trái phiếu rất cao, nhưng ít rơi vào nhóm niêm yết.

Thứ ba, bản thân KDH cũng đã có sự chuẩn bị khá kỹ cho kế hoạch huy động trái phiếu với xếp hạng tín nhiệm lần đầu từ Fiin Ratings, mức BBB+, triển vọng ổn định.

Như vậy, KDH là một trong số ít các doanh nghiệp niêm yết (trừ nhóm ngân hàng) đã tham gia xếp hạng tín nhiệm để sẵn sàng đáp ứng các quy định mới.

800 tỷ đồng là số tiền mà KDH dự kiến huy động qua trái phiếu để rót vốn cho Công ty ngoài Khang Phúc.

Rủi ro nào phía trước?

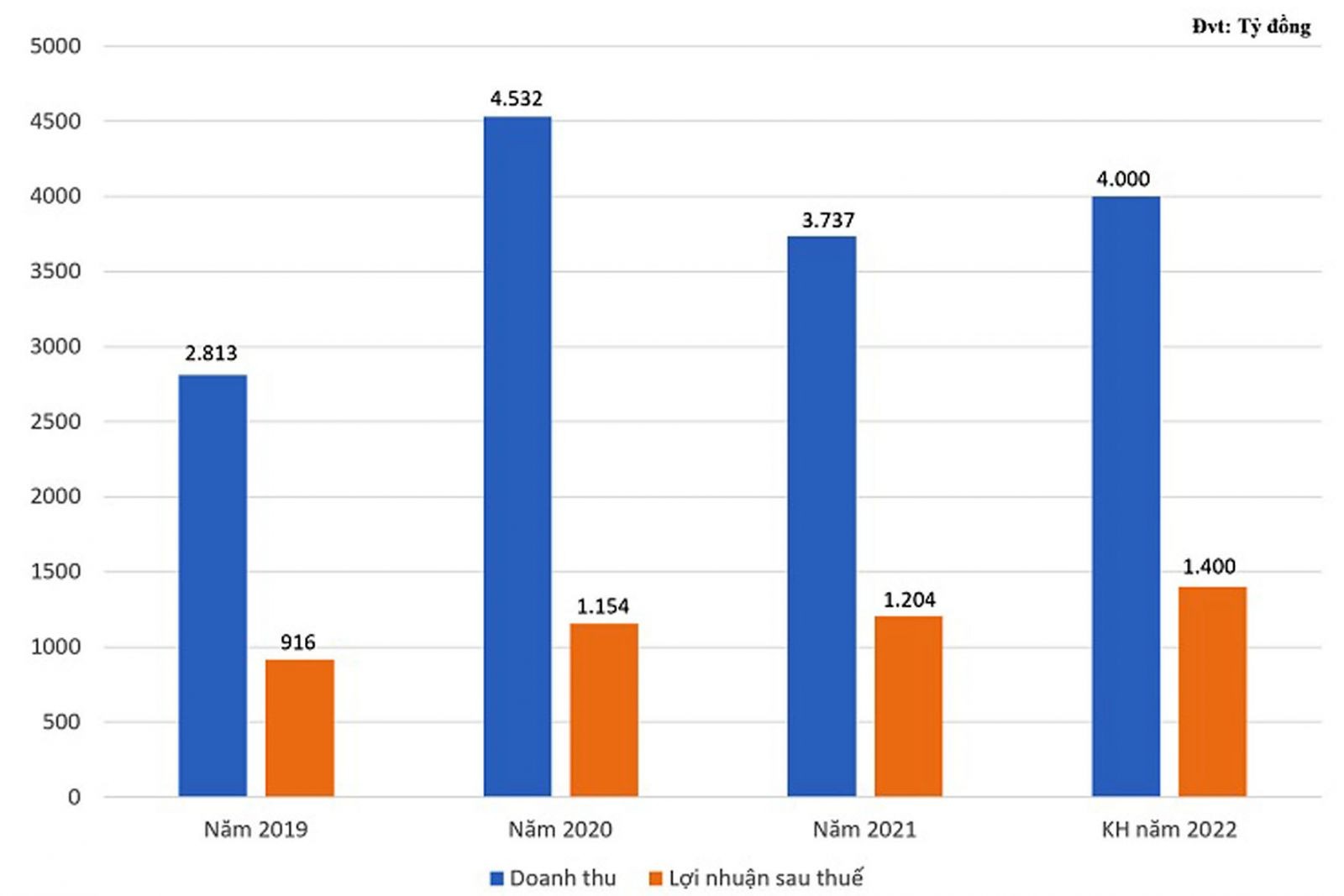

Trong năm 2022, các doanh nghiệp bất động sản đã và đang đối mặt nhiều bất lợi, gồm áp lực tái tài trợ cho các khoản nợ cũ đến hạn; môi trường lãi suất có xu hướng gia tăng; các thay đổi chính khung pháp lý của Chính phủ cùng các yếu tố liên quan ngành và KDH. Đây cũng chính là những yếu tố mà Fiin Ratings xem xét để đánh giá hạng mức tín nhiệm của KDH.

Theo Fiin Ratings, để nâng hạng tín nhiệm, KDH cần có dòng tiền tốt hơn dự kiến so với trường hợp dự phóng cơ sở đến từ các dự án trọng điểm trong giai đoạn 2022-2024 tại khu vực TP. Thủ Đức và huyện Bình Chánh như dự án The Classia, The Privia, Clarita và The Solina.

Trên thực tế, dòng tiền của KDH hiện chỉ đang được đặt kỳ vọng vào Classia với 176 căn nhà phố/biệt thự vào quý 4/2022, giúp giải tỏa sự thiếu hụt nguồn cung nhà liền thổ xây sẵn tại TP. HCM. KDH đã hoàn thành 80-90% hoạt động xây dựng tại dự án này, do đó kỳ vọng công ty sẽ mở bán và bàn giao đồng thời trong quý 4/2022.

Còn với kế hoạch phát triển cơ sở hạ tầng của Chính phủ được đẩy nhanh, tạo thuận lợi cho quá trình giải phóng mặt bằng của KDH tại các dự án trọng điểm, trong đó có dự án Khu Trung tâm dân cư Tân Tạo – Khu A (“Tân Tạo A”, công ty triển khai Khang Phúc), KDH hiện chưa thể đẩy mạnh được. Kế hoạch vốn trái phiếu 2.000 tỷ đồng và 1.600 tỷ đống cho dự án này đã được KDH thông qua nhưng chưa “động đậy” gì; còn đợt huy động vốn 800 tỷ trái phiếu lần này lại là để rót vốn cho Công ty ngoài Khang Phúc.

Trong kịch bản xếp hạng (nâng hoặc hạ bậc tín nhiệm), KDH hiện đang có dấu hiệu vướng 2 yếu tố: Gia tăng thêm nợ vay khi nguồn thu không tốt. Ngoài ra, khả năng huy động vốn trong môi trường lãi suất cao của KDH đang có dấu hiệu chịu chi phí vốn cao hơn.

Một lưu ý nữa, các công ty con của KDH hoạt động chủ yếu trong lĩnh vực kinh doanh bất động sản, thường có các hoạt động cho vay, góp vốn lần nhau, mà một phần nguốn vốn đến từ kế hoạch đi vay. Đây là rủi ro đối với KDH.

Link nội dung: https://biztoday.vn/got-achilles-cua-kdh-374581.html