Masan Group liên tục phát hành trái phiếu không đảm bảo để đảo nợ

Trong các kênh huy động vốn, Masan đã dùng kênh trái phiếu để 'hút' hàng chục nghìn tỷ chảy về 'túi' trong mấy năm gần đây.

Phát hành nhiều lô trái không đảm bảo

Báo cáo tài chính riêng lẻ quý III/2022 cho thấy, trong 9 tháng đầu năm nay, Công ty cổ phần Tập đoàn Masan (Masan Group: mã chứng khoán: MSN) báo lỗ gần 1.132 tỷ đồng. Đồng thời, doanh nghiệp này liên tục phát hành nhiều lô trái không đảm bảo để đáo hạn các lô trái phiếu phát hành trước đó.

Theo đó, Masan Group thông qua phương án phát hành ra công chúng 2 lô trái phiếu doanh nghiệp MSNH2328001 và MSNH2328002 với tổng trị giá 4.000 tỷ đồng cho nhà đầu tư chứng khoán chuyên nghiệp. Dự kiến 2 lô trái phiếu này sẽ được phát hành trong nửa đầu năm 2023, kỳ hạn tối đa 60 tháng.

Đáng chú ý, 2 lô trái phiếu này là loại không chuyển đổi, không kèm chứng quyền, không có bảo đảm. Masan Group cho biết, sẽ huy động 2.000 tỷ đồng để thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN022023 (mã chứng khoán MSN12001) với tổng mệnh giá phát hành 2.000 tỷ đồng đã được phát hành ngày 30/3/2020 và đáo hạn 30/3/2023. Thời gian sử dụng vốn dự kiến quý I/2023.

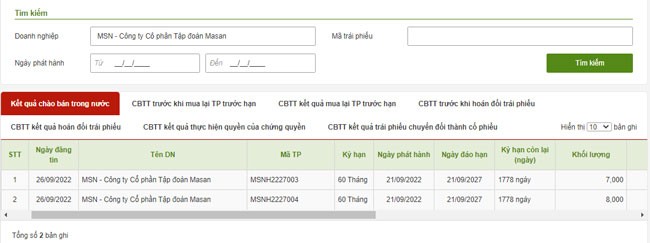

2 lô trái phiếu không đảm bảo được Masan Group phát hành để đảo nợ hồi tháng 9//2022 vừa qua.

Theo Tạp chí Doanh nghiệp Việt Nam, ngoài ra, Masan cũng sẽ huy động 2.000 tỷ đồng để thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN032023 (mã MSN12003) với tổng mệnh giá 3.000 tỷ đồng đã được phát hành ngày 12/5/2020 và đáo hạn 12/5/2023. Thời gian sử dụng vốn dự kiến trong quý 2/2023.

Trước đó, công ty này đã huy động thành công 2 lô trái phiếu MSNH2227003 và MSNH2227004 kỳ hạn 5 năm với tổng trị giá 1.500 tỷ đồng nhằm cơ cấu lại nợ, thanh toán khoản gốc đáo hạn của trái phiếu MSNPO2022_01 (MSN11906), kỳ hạn 3 năm, đáo hạn ngày 26/9/2022. Hai lô trái phiếu này cũng là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có bảo đảm.

Theo dữ liệu từ Sở giao dịch Chứng khoán Hà Nội (HNX), hiện Masan Group hiện đang có tới 45 lô trái phiếu đang lưu hành với tổng giá trị 5.500 tỷ đồng. Trong đó có tới 43 lô trái phiếu sẽ đáo hạn trong năm 2023 với giá trị 4.000 tỷ đồng.

Nếu thành công phát hành 2 lô trái phiếu MSNH2328001 và MSNH2328002 thì dư nợ trái phiếu của Masan Group sẽ lên mức 9.500 tỷ đồng.

Đáng chú ý, đợt huy động trái phiếu này của Masan diễn ra sát thời điểm lô trái phiếu phát hành trước đó đáo hạn. Cụ thể, lô trái phiếu trị giá 1.500 tỷ đồng, được Masan phát hành ngày 26/9/2019 với kỳ hạn 3 năm đã đáo hạn vào ngày 25/9/2022 vừa qua.

Trước đó, tình năm 2020, tập đoàn này cũng đã phát hành khoảng 10.000 tỷ đồng trái phiếu trong nước qua 4 đợt. Tất cả đều có kỳ hạn 3 năm, đáo hạn vào năm 2023. Vào tháng 1/2021, Masan Group tiếp tục thực hiện chào bán ra công chúng thêm 4.000 tỷ đồng trái phiếu.

Không chỉ công ty mẹ, các công ty con của MSN cũng có dư nợ trái phiếu với tổng giá trị lên tới hàng chục ngàn tỷ đồng. Đơn cử, Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo đang lưu hành 6.300 tỷ đồng, WinCommerce (4.500 tỷ đồng), Masan Hightech Materials (3.000 tỷ đồng), Masan Consumer Holdings (2.100 tỷ đồng).

Masan và tham vọng tập đoàn "vạn năng”

Về tình hình kinh doanh, luỹ kế 6 tháng đầu năm 2022, Tập đoàn Masan ghi nhận khoản lãi sau thuế phân bổ cho cổ đông công ty trên báo cáo tài chính hợp nhất lên tới 2.500 tỷ đồng. Tuy vậy, trong báo cáo tài chính riêng lẻ (thể hiện tình hình tài chính, kinh doanh của riêng công ty mẹ), Masan lại báo lỗ sau thuế lên tới gần 1.100 tỷ đồng.

Công ty mẹ Massan Group của tỷ phú Nguyễn Đăng Quang lỗ gần 1.132 tỷ đồng trong 9 tháng đầu năm 2022.

Nhìn lại lịch sử hình thành và phát triển, doanh nghiệp này ra đời năm 2004 với tên gọi ban đầu là CTCP Hàng hải Ma San. Năm 2009, MSN đổi tên thành CTCP Tập đoàn Ma San và niêm yết cổ phiếu trên sàn HoSE trong cùng năm.

Dù chính thức thành lập vào năm 2004, nhưng tính đến việc thành lập và hoạt động của các cổ đông lớn, công ty con và các công ty tiền nhiệm, MSN đã hoạt động từ năm 1996. Xuất phát điểm từ nhà máy sản xuất gia vị tại TP HCM, đến nay MSN đã trở thành một trong những tập đoàn hàng đầu Việt Nam, với 84 công ty con và công ty liên kết, trải rộng từ sản xuất thực phẩm, bán lẻ siêu thị/cửa hàng tiện ích, dịch vụ tài chính cho tới hoạt động khai thác khoáng sản.

Hệ sinh thái MSN được chia thành 3 mảng riêng biệt do 3 pháp nhân quản lý. Cụ thể, Masan Horizon nắm mảng thịt và khoáng sản; The CrownX nắm lĩnh vực hàng tiêu dùng và bán lẻ; The Sherpa nắm F&B và công nghệ.

Những năm gần đây, MSN được nhiều người biết đến qua hàng loạt thương vụ thâu tóm đình đám, như mua lại 87,34% cổ phần tại VinCommerce (đơn vị quản lý hệ thống VinMart, VinMart+) với giá trị thương vụ khoảng 5.400 tỷ đồng; mua 85% cổ phần Phúc Long Heritage (doanh nghiệp sở hữu chuỗi F&B Phúc Long); mua lại 70% cổ phần Mobicast (công ty sở hữu mạng di động ảo Reddi).

Theo thống kê, tổng số tiền MSN phải chi ra để thâu tóm 3 thương hiệu này khoảng 8.900 tỷ đồng. Trước đó, MSN cũng chi ra số tiền cực lớn để mua lại hàng loạt thương hiệu, như Vinacafe Biên Hòa, Masan Resources, Vĩnh Hảo, Vissan, Cholimex, Bột giặt NET…

Gần đây, lãnh đạo của MSN từng hé lộ khả năng đầu tư vào các lĩnh vực logistics, chuỗi cung ứng và fintech, để thúc đẩy tăng trưởng thương mại điện tử của tập đoàn. Việc lấn sân vào các mảng kinh doanh mới này cho thấy MSN đang “nuôi mộng” trở thành tập đoàn “vạn năng”.

Ngoài khó khăn nhìn thấy trước ở phát hành trái phiếu, MSN cũng vừa trải qua cơn “sóng gió” khi chuỗi siêu thị Winmart bị phát hiện bán rau chợ “đội lốt” rau VietGAP.

Lý giải về sự cố này, đại diện MSN cho rằng: “Đây không phải chủ trương kinh doanh của công ty. Chúng tôi luôn tuân thủ đầy đủ quy định vệ sinh an toàn thực phẩm với quy trình kiểm soát chất lượng hàng hóa khắt khe nhằm đảm bảo sức khỏe người tiêu dùng”.

Bên cạnh đó, Masan cũng đang phải đối mặt với các đối thủ ngoại như Central Group của Thái Lan, tập đoàn này đã phân bổ 30 tỷ baht để mở rộng các cửa hàng tạp hóa, điện tử và thể thao tại Việt Nam.

|

Theo một số chuyên gia kinh tế, việc vay nợ trái phiếu tiềm ẩn rủi ro cao khi công ty mất khả năng thanh toán lãi trái phiếu. Đặc biệt, việc cho vay của ngân hàng cũng gặp không ít trở ngại bởi giới hạn trần đối với tăng trưởng tín dụng. Cho nên, khi ngân hàng tăng đầu tư trái phiếu sẽ làm tăng số lượng nợ xấu vì công ty không có khả năng trả nợ gốc và lãi trái phiếu đến hạn, dẫn đến việc buộc phải phát hành thêm trái phiếu để cơ cấu lại nợ. Quy trình vay nợ - trả nợ không hồi kết buộc ngân hàng không thể cho công ty vay vốn để đáo nợ và phải tiến hành xử lý tài sản bảo đảm của khoản vay. |

Link nội dung: https://biztoday.vn/masan-group-lien-tuc-phat-hanh-trai-phieu-khong-dam-bao-de-dao-no-410327.html