Dòng tiền cạn kiệt, áp lực trả nợ tăng, Phát Đạt phải bán nhiều công ty con

Phát Đạt đã bán đi các công ty con là để có nguồn tiền tất toán các khoản trái phiếu trước hạn, giảm áp lực nợ vay, duy trì niềm tin cho nhà đầu tư trong bối cảnh thị giá cổ phiếu bốc hơi 80% từ đỉnh...

Trong vòng mấy tháng trở lại, Phát Đạt đã bán đi 2 công ty con trong bối cảnh doanh nghiệp này đang gặp nhiều khó khăn về dòng tiền.

BẤT NGỜ BÁN CÔNG TY CON

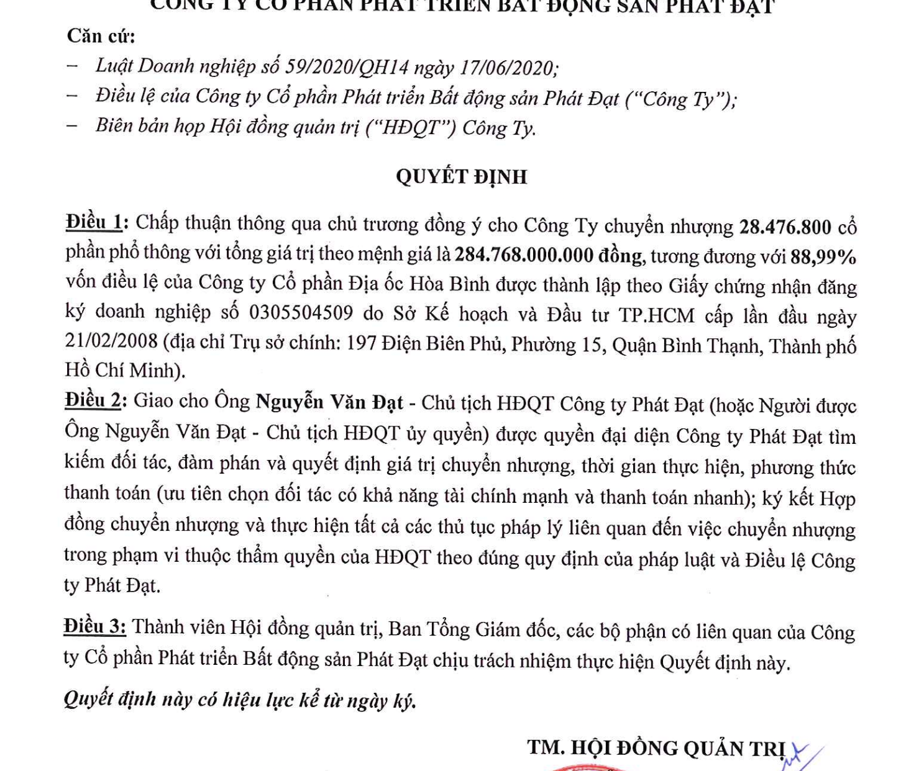

HĐQT Công ty CP Phát triển Bất động sản Phát Đạt (mã chứng khoán: PDR) vừa thông qua chủ trương đồng ý cho công ty chuyển nhượng hơn 28,4 triệu cổ phiếu với tổng giá trị theo mệnh giá gần 285 tỷ đồng, tương đương gần 89% vốn điều lệ của CTCP Địa ốc Hòa Bình - chủ đầu tư dự án Khu nhà ở cao tầng kết hợp trung tâm thương mại và văn phòng tại số 197 Điện Biên Phủ, phường 15, quận Bình Thạnh, TP. HCM (còn gọi là Khu phức hợp Hòa Bình - Thanh Yến).

Đây là công ty mà Phát Đạt vừa nhận chuyển nhượng vào thời điểm tháng 6/2022. Như vậy, sau 5 tháng thâu tóm dự án ở Khu phức hợp Hòa Bình - Thanh Yến, đến nay, Phát Đạt tìm kiếm đối tác mua lại.

HĐQT giao ông Nguyễn Văn Đạt - Chủ tịch HĐQT Công ty Phát Đạt làm người đại diện công ty tìm kiếm đối tác, đàm phán và quyết định giá trị chuyển nhượng, phương thức thanh toán ưu tiên chọn đối tác có khả năng tài chính mạnh và thanh toán nhanh.

Công ty Địa ốc Hòa Bình được thành lập vào năm 2008 với ngành nghề chính là kinh doanh bất động sản, vốn điều lệ 320 tỷ đồng. Theo tìm hiểu, hôm 23/11, Địa ốc Hòa Bình vừa công bố thông tin thay đổi người đại diện ông Trương Ngọc Dũng (SN 1984). Trước đó, người đại diện pháp luật là ông Lê Đình Trí, chồng bà Nguyễn Thị Xuân Loan. Ở thời điểm 30/9, Phát Đạt ghi nhận đầu tư vào Địa ốc hòa Bình với số tiền 387,1 tỷ đồng.

Quyết định bán công ty con của Phát Đạt.

Địa ốc Hòa Bình cũng không phải là trường hợp duy nhất mà Phát Đạt phải bán lại trong thời gian gần đây. Trong quý 3 vừa qua, Phát Đạt cũng hoàn tất việc chuyển nhượng cổ phần tại CTCP Địa ốc Sài Gòn - KL (sở hữu dự án Astral City, Bình Dương), thu về 3.350 tỷ đồng ghi nhận lợi nhuận trong nửa cuối năm 2022.

TỒN KHO TĂNG CAO, DÒNG TIỀN KINH DOANH ÂM

Phát Đạt bán 2 công ty con trong bổi cảnh doanh nghiệp này đang gặp nhiều khó khăn về dòng tiền. Báo cáo tài chính quý 3/2022 cho thấy, hàng tồn kho tăng mạnh từ 12.192 tỷ đồng đầu năm lên 13.377 tỷ đồng, chủ yếu là thành phẩm bất động sản. Các khoản phải thu ngắn hạn của khách hàng cũng tăng mạnh cùng với tiền lãi vay tăng cao dẫn đến dòng tiền kinh doanh âm 1.758 tỷ đồng, tăng mạnh so với con số quý 3 năm trước là âm 61 tỷ đồng.

Tiền mặt giảm mạnh từ 494 tỷ đồng chỉ còn vỏn vẹn 50 tỷ đồng tính đến cuối tháng 9 vừa qua.

Vay nợ của Phát Đạt cũng phình to theo thời gian. Vào thời điểm cuối năm 2021, khoản vay nợ tài chính ở mức 3.426 tỷ đồng, con số này ở thời điểm ngày 30/9/2022 tăng lên 5.264 tỷ đồng, tương ứng tăng 54%. Mặc dù vay nợ chỉ bằng 1 phần ba tổng tài sản 25.797 tỷ đồng song với áp lực thanh khoản bất động sản hiện tại khi tín dụng cho lĩnh vực này bị thắt chặt, dòng tiền âm, để có tiền chi trả các khoản nợ không phải là bài toán đơn giản của doanh nghiệp này.

Các khoản vay của Phát Đạt chủ yếu là trái phiếu phát hành với giá trị phát hành tính đến cuối tháng 9 vừa qua là 2.845 tỷ đồng. Còn lại là vay ngân hàng. Hầu hết các khoản vay của Phát Đạt đều được sử dụng cổ phiếu PDR làm tài sản đảm bảo. Trong khi đó, thị giá của PDR đã sàn liên tục 16 phiên vừa qua, giảm từ vùng đỉnh gần 60.000 đồng/cổ phiếu xuống chỉ còn 12.900 đồng/cổ phiếu tính đến phiên 25/11.

Điều này dẫn đến thời gian vừa qua, Phát Đạt liên tục phải bổ sung tài sản đảm bảo là các dự án cho trái chủ. Vào ngày 14/11, Phát Đạt thông qua việc sử dụng tài sản quyền sở hữu và quyền khai thác tài sản thuộc Dự án chung cư 239 Cách Mạng Tháng Tám (TP.HCM) do Công ty CP Đầu Tư Thương Mại Dịch Vụ AKYN làm chủ đầu tư để bổ sung tài sản bảo đảm cho toàn bộ nghĩa vụ của Phát Đạt liên quan đến các đợt phát hành trái phiếu lần 1, lần 3, lần 6, lần 7 của năm 2021 và lần 1 năm 2022.

Đến ngày 17/11, Phát Đạt tiếp tục sử dụng tài sản là quyền sở hữu và quyên khai thác tài sản thuộc Dự án chung cư 239 Cách mạng Tháng Tám Quận 3 Tp.HCM để bổ sung tài sản đảm bảo cho đợt phát hành trái phiếu lần 1, lần 3, lần 6, lần 7 năm 2021 và Lần 1 năm 2022.

Diễn biến cổ phiếu Phát Đạt.

Trước đó, Phát Đạt cũng dùng quyền sở hữu tài sản gồm toàn bộ cổ phần và quyền sử dụng đất tại dự án Khu du lịch Bến Thành - Long Hải (dự án Tropicana) với diện tích 126.336,5 m2 do công ty Bến Thành Long Hải làm chủ đầu tư để bổ sung tài sản đảm bảo cho người sở hữu trái phiếu.

Mới đây, Phát Đạt cũng công bố thông tin về việc mua lại trước hạn lô trái phiếu mã PDRH2123009 có tổng mệnh giá phát hành là 150 tỷ đồng. Đây là lô trái phiếu kỳ hạn 2 năm, phát hành ngày 16/12/2021 và ngày đáo hạn là 16/12/2023. Ngày thực hiện việc mua lại trước hạn là 25/11/2022.

Trước đó, ngày 21 và 25/10, Phát Đạt cũng đã thực hiện tất toán trước hạn khoản vay vốn lưu động có giá trị tổng cộng 220 tỷ đồng cho Tập đoàn tài chính Mirae Asset (Hàn Quốc).

Trao đổi với báo giới mới đây, ông Bùi Quang Anh Vũ, Thành viên HĐQT, Tổng giám đốc CTCP Phát triển Bất động sản Phát Đạt cho biết, tháng 10 vừa qua, công ty đã trả khoảng 100 tỷ đồng, vừa rồi mới trả tiếp 120 tỷ đồng, và còn một đợt trả trong tháng 12. Cứ đến hạn là PDR thực hiện trả đúng cam kết và trong tương lai, khi thu xếp được dòng tiền dư dả có thể cân nhắc khả năng mua lại trước kì hạn. Như vậy, nhiều khả năng Phát Đạt đã bán đi các công ty con là để có nguồn tiền tất toán các khoản trái phiếu trước hạn, giảm áp lực nợ vay, duy trì niềm tin cho nhà đầu tư trong bối cảnh thị giá cổ phiếu bốc hơi 80% từ đỉnh.

Link nội dung: https://biztoday.vn/dong-tien-can-kiet-ap-luc-tra-no-tang-phat-dat-phai-ban-nhieu-cong-ty-con-421527.html