Thị trường chứng khoán quý 3/2022 tiếp tục chứng kiến những biến động mạnh khiến không chỉ các công ty chứng khoán (CTCK) chịu áp lực về kết quả kinh doanh khi giá trị danh mục tự doanh sụt giảm, thanh khoản thị trường xuống thấp kéo tụt doanh thu môi giới, nhu cầu margin của thị trường thấp mà còn kéo theo nhiều doanh nghiệp dù không phải là CTCK cũng thua lỗ hàng trăm tỷ đồng vì đầu tư chứng khoán.

Việc thua lỗ vì đầu tư chứng khoán của các doanh nghiệp đầu tư vào chứng khoán đã bắt đầu từ quý 2/2022 và kéo dài sang quý 3.

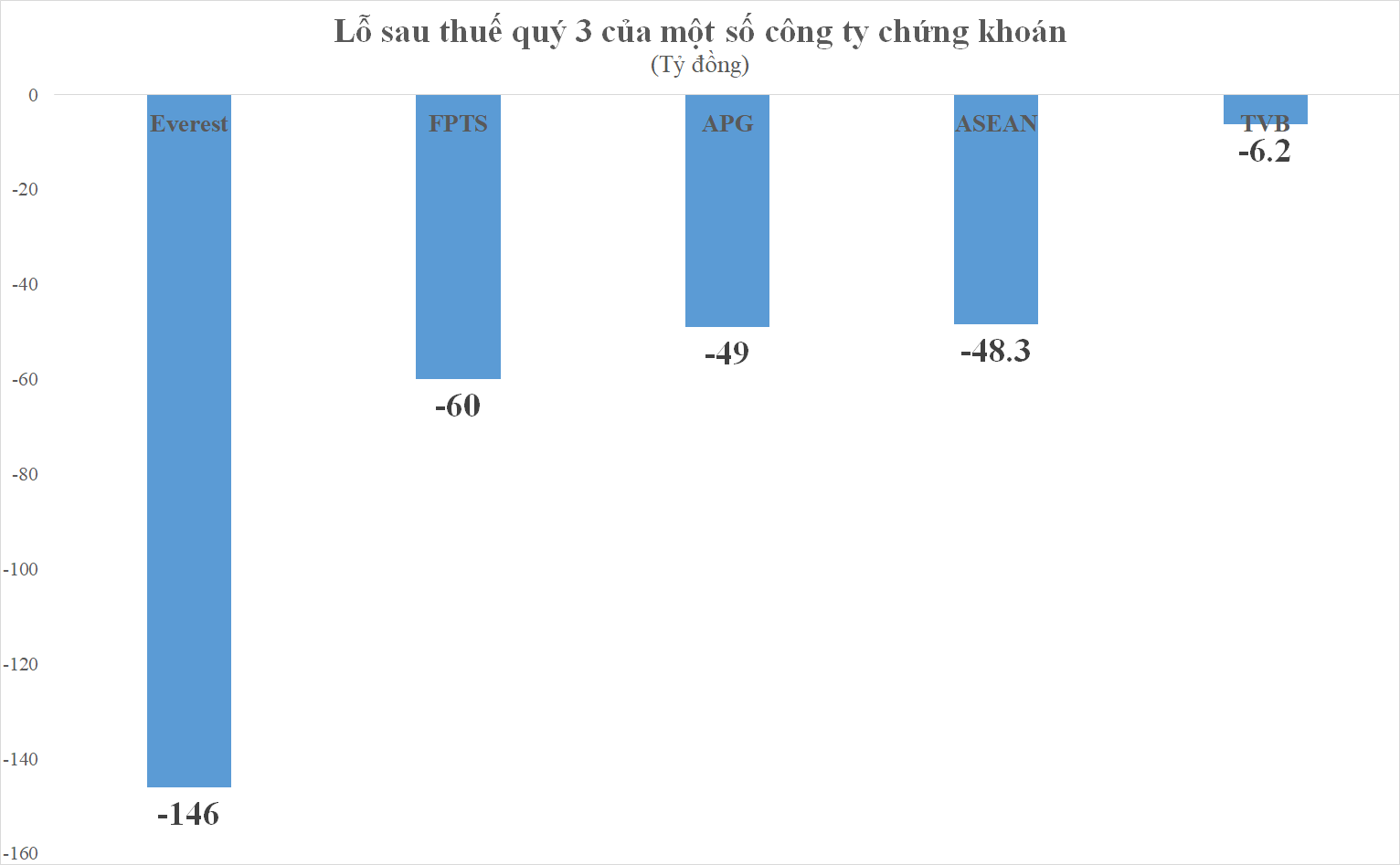

Riêng trong ngành chứng khoán, ghi nhận trong quý 2, thị trường có 24 CTCK báo lỗ, trong đó có 7 đơn vị lỗ trên 100 tỷ đồng. Chứng khoán APEC (mã APS) lỗ nặng nhất với mức lỗ gần 442 tỷ đồng. Sang quý 3, tình hình có sự cải thiện khi trong số 70 CTCK đã công bố kết quả kinh doanh quý 3 có 15 công ty báo lỗ trước thuế (trong đó 12 công ty ghi nhận mức lỗ trên 1 tỷ đồng).

Ở các ngành khác, những cái tên như CTCP Licogi 14 (mã L14) hay CTCP Đầu tư Phát triển Nhà Đà Nẵng (mã NDN), CTCP Vĩnh Hoàn (mã VHC),… vẫn tiếp tục phải “gồng lỗ” chứng khoán.

CTCK GÁNH LỖ DO ĐÁNH GIÁ LẠI DANH MỤC CỔ PHIẾU ĐẦU TƯ

Trong quý 3, Chứng khoán Everest (mã EVS) là công ty có mức lỗ lớn nhất trong ngành chứng khoán với lợi nhuận sau thuế âm hơn 146 tỷ đồng. Nguyên nhân là danh mục tự doanh của Chứng khoán Everest đánh giá lại khoản đầu tư vào cổ phiếu ACB, NVB.

Đến cuối quý 3, Chứng khoán Everest nắm giữ gần 14,4 triệu cổ phiếu NVB và hơn 4,9 triệu cổ phiếu ACB với giá vốn lần lượt hơn 273,3 tỷ đồng và 123,8 tỷ đồng. Thời điểm 30/9, lô cổ phiếu NVB có giá trị trường 263 tỷ đồng và lô cổ phiếu ACB có giá trị thị trường 109,3 tỷ đồng. Như vậy, khoản đầu tư vào NVB đang lỗ hơn 10 tỷ đồng và vào ACB đang lỗ 14,5 tỷ đồng.

Cùng gia nhập nhóm công ty chứng khoán báo lỗ quý này còn có Chứng khoán FPT (mã FTS) với mức lỗ sau thuế hơn 60 tỷ đồng, trong khi quý 2 lãi sau thuế hơn 74,7 tỷ đồng và quý 3 năm ngoái lãi sau thuế 296 tỷ đồng.

Theo lý giải của công ty, khoản lỗ trong quý 3 phần lớn do doanh thu từ chênh lệch đánh giá lại tài sản tài chính giảm mạnh tới 162 tỷ USD (chủ yếu là khoản đầu tư vào cổ phiếu MSH giảm), trong khi quý 3/2021 chênh lệch từ đánh giá lại tài sản tài chính tăng 149,9 tỷ. Ngoài ra, trong quý 3 doanh thu hoạt động môi giới của công ty cũng giảm 50% so với cùng kỳ năm trước, xuống còn 76,4 tỷ đồng.

Tương tự, Chứng khoán ASEAN cũng chứng kiến quý 3 thua lỗ với mức lỗ sau thuế 48,3 tỷ đồng, trong khi quý trước đó công ty lãi sau thuế gần 25 triệu đồng và cùng kỳ năm ngoái lãi sau thuế hơn 101 tỷ đồng.

Trong quý 3, khoản đánh giá lại các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) của Chứng khoán ASEAN giảm gần 109 tỷ đồng. Tại ngày 30/9, danh mục tự doanh của Chứng khoán ASEAN có giá gốc hơn 351 tỷ đồng và giá trị trường gần 526 tỷ đồng. Công ty đang nắm giữ một số cổ phiếu như ABI, SGP, TSJ, VNC, VEC, HTM và TCB.

Chứng khoán APG cũng có quý lỗ thứ hai liên tiếp với lợi nhuận sau thuế âm hơn 49 tỷ đồng. Quý trước đó, công ty lỗ sau thuế gần 77 tỷ đồng. Trong quý 3, Chứng khoán APG ghi nhận lỗ bán danh mục FVTPL hơn 75,6 tỷ đồng, trong đó lỗ bán là 39,2 tỷ đồng và chênh lệch giảm đánh giá lại là 36,4 tỷ đồng. Tại ngày 30/9, danh mục tự doanh của công có giá trị thị trường hơn 430 tỷ đồng, trong khi giá gốc là gần 582 tỷ đồng.

Chứng khoán Trí Việt (mã TVB) báo lỗ ròng 6,2 tỷ đồng trong quý 3, trong khi cùng kỳ năm ngoái vẫn lãi 38,7 tỷ đồng. Thời điểm 30/9, quy mô danh mục tự doanh của TVB đã giảm một nửa từ hơn 400 tỷ đồng cuối quý trước xuống còn hơn 200 tỷ đồng. Trong đó, giá trị hợp lý của khoản FVTPL đã giảm mạnh từ 241 tỷ đồng xuống dưới 19 tỷ đồng (trái phiếu niêm yết chiếm gần 15 tỷ đồng). Ngoài MBB, Trí Việt gần như đã bán hết toàn bộ các cổ phiếu khác trong danh mục FVTPL như MWG, TCB.

Đáng chú ý, TVB vẫn đang "gồng lỗ" cổ phiếu HPG dù khoản đầu tư này đã âm gần 91 tỷ đồng, tương đương 46%. Các khoản lãi/lỗ tạm tính trong danh mục AFS vẫn chưa phản ánh vào kết quả kinh doanh và chỉ được ghi nhận khi TVB bán hoặc chuyển sang FVTPL. Nếu khoản đầu tư này được ghi nhận, số lỗ của TVB có thể còn lớn hơn nhiều.

Ngoài các CTCK trên, nhóm các công ty báo lỗ trên 1 tỷ đồng còn có Chứng khoán Phú Hưng, Chứng khoán Beta, Chứng khoán Đại Việt, Chứng khoán Alpha, Chứng khoán SaigonBank Berjaya, Chứng khoán RHB Việt Nam và Chứng khoán EuroCapital…

Ở chiều ngược lại, nhờ thành quả của hai tháng hồi phục của thị trường chứng khoán (tháng 7, 8) hàng chục CTCK vẫn ghi nhận mức lãi hàng trăm tỷ đồng trong quý 3 như Chứng khoán Techcom (TCBS), Chứng khoán SSI (mã SSI), Chứng khoán VPS, Chứng khoán VPBank (VPBankS), Chứng khoán HSC (mã HCM), Chứng khoán VNDirect (mã VND), Mirae Asset, Chứng khoán HD (HDS), Bản Việt (mã VCI), Chứng khoán MB (mã MBS), Chứng khoán KS, Chứng khoán SHS (mã SHS)…

Theo thống kê trong top 20 CTCK có lợi nhuận tốt nhất thị trường quý 3, có 6 công ty chứng khoán ghi nhận lợi nhuận tăng trưởng so với cùng kỳ năm ngoái và 8 công ty cải thiện kết quả so với quý 2/2022.

TIẾP TỤC “GỒNG LỖ” VÌ DÙNG TIỀN NHÀN RỖI ĐẦU TƯ CHỨNG KHOÁN

Không chỉ các CTCK chịu thua lỗ vì hoạt động tự doanh kém hiệu quả, nhiều doanh nghiệp “tay ngang” cũng công bố lợi nhuận quý 3 sụt giảm mạnh, thậm chí thua lỗ nặng do đầu tư chứng khoán.

Được biết đến là hai doanh nghiệp bất động sản nhưng CTCP Licogi 14 (mã L14) và CTCP Đầu tư Phát triển Nhà Đà Nẵng (mã NDN) lại chi khá mạnh tiền cho đầu tư chứng khoán. Việc đầu tư xa rời mảng kinh doanh cốt lõi đã khiến hai doanh nghiệp “nếm trái đắng”, nhất là khi thị trường chứng khoán điều chỉnh mạnh.

Theo báo cáo tài chính quý 3, Nhà Đà Nẵng lỗ sau thuế 28,77 tỷ đồng, trong khi cùng kỳ lãi 81 tỷ đồng. Lũy kế trong 9 tháng, công ty lỗ 124 tỷ đồng mà nguyên nhân không chỉ do hao hụt doanh thu kinh doanh bất động sản mà còn do lỗ đầu tư chứng khoán 60,3 tỷ đồng.

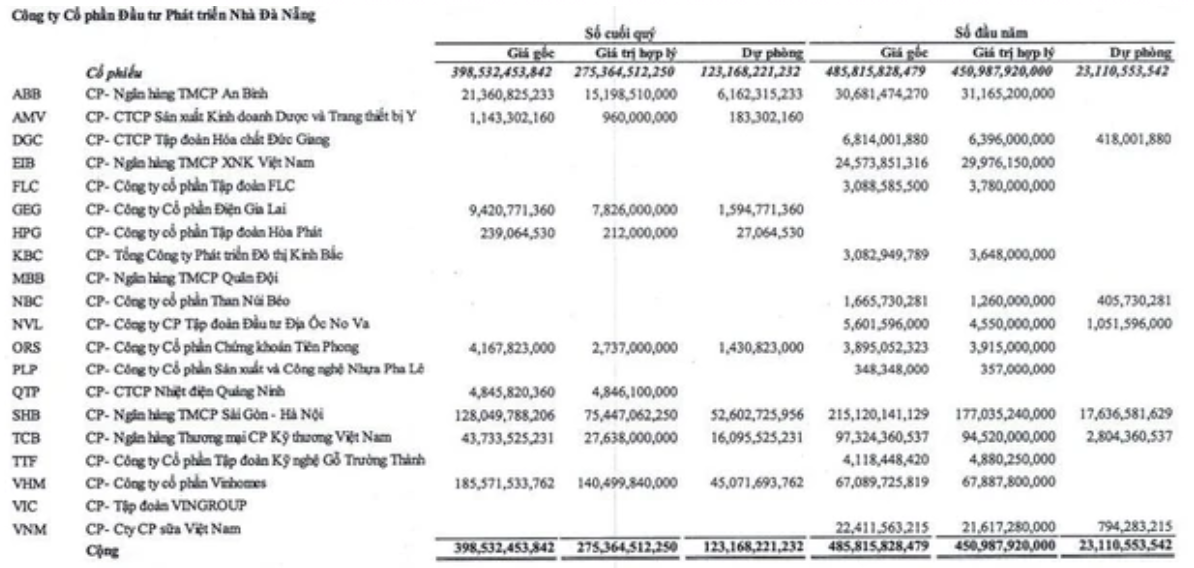

Đến cuối quý 3, Nhà Đà Nẵng đang đầu tư 399 tỷ đồng vào chứng khoán và đã trích lập dự phòng 123 tỷ đồng, tương ứng tạm lỗ 30,9% tổng danh mục đầu tư. Trong đó, khoản trích lập lớn là vào cổ phiếu SHB (đầu tư 128 tỷ đồng, trích lập dự phòng 52,6 tỷ đồng); kế đến là cổ phiếu VHM (đầu tư 185,6 tỷ đồng, trích lập 45,1 tỷ đồng); tiếp theo là cổ phiếu TCB (đầu tư 43,7 tỷ đồng, trích lập 16,1 tỷ đồng); và cổ phiếu ABB (đầu tư 21,36 tỷ đồng, trích lập 6,2 tỷ đồng) cùng một số khoản đầu tư khác.

Ngoài ra, từ đầu năm đến nay, công ty cũng đã “cắt lỗ” 24,6 tỷ đồng đầu tư cổ phiếu EIB; 22,4 tỷ đồng đầu tư cổ phiếu VNM; 6,8 tỷ đồng đầu tư cổ phiếu DGC; 3,1 tỷ đồng đầu tư cổ phiếu FLC; 3,1 tỷ đồng đầu tư cổ phiếu KBC…

Danh mục đầu tư chứng khoán của CTCP Nhà Đà Nẵng (Nguồn: BCTC quý 3 của NDN)

Dù lãi ròng trở lại trong quý 3/2022 với lợi nhuận sau thuế 8,1 tỷ đồng, sau khi lần đầu tiên báo lỗ ròng 238 tỷ đồng vào quý 2 song lũy kế 9 tháng, Licogi 14 vẫn lỗ ròng 15,6 tỷ đồng, trong khi cùng kỳ lãi hơn 39 tỷ đồng. Nguyên nhân phần lớn do các chi phí tăng cao, đặc biệt là chi phí tài chính (chủ yếu là dự phòng giảm giá các khoản đầu tư).

Thời điểm 30/9, danh mục chứng khoán kinh doanh của Licogi 14 có giá gốc hơn 105,3 tỷ đồng, không thay đổi so với cuối quý 2. Licogi 14 đang phải trích lập dự phòng giảm giá 68,7 tỷ đồng tương đương danh mục tạm lỗ 65,3%. Công ty không thuyết minh cụ thể nhưng nhiều khả năng danh mục cổ phiếu nắm giữ không thay đổi sau quý 3.

Ghi nhận trên BCTC bán niên soát xét, thời điểm cuối quý 2, Licogi 14 nắm giữ hơn 1,3 triệu cổ phiếu CEO của C.E.O Group và 217.300 cổ phiếu DIG của DIC Corp với giá gốc lần lượt là 86,3 tỷ đồng và 19 tỷ đồng. Tại thời điểm 30/6, cả 2 khoản đầu tư này đều tạm lỗ, với CEO là 51,6 tỷ đồng và DIG là 11,3 tỷ đồng.

Trong số các doanh nghiệp lỗ vì “tay ngang” đầu tư chứng khoán còn một cái tên đáng chú ý khác là Thủy sản Vĩnh Hoàn (mã VHC). Tính đến 30/9, danh mục đầu tư chứng khoán của VHC ghi nhận 191 tỷ đồng, đa phần là các cổ phiếu NLG, DXS, KBC. Công ty đang phải trích lập dự phòng gần 79 tỷ đồng, tương đương hơn 41% giá trị gốc cho các khoản đầu tư này.

Hay CTCP Đầu tư CMC (CMC) cũng công bố lỗ hơn 240 triệu đồng trong quý 3 do khoản dự phòng giảm giá chứng khoán đầu tư tăng đột biến 98% lên gần 9 tỷ đồng. Lũy kế 9 tháng, công ty đang lỗ 1,5 tỷ đồng.

Tại thời điểm 30/9, hầu hết các khoản đầu tư cổ phiếu của CMC đều đang lỗ, ước tính trung bình giảm khoảng 30%. Riêng khoản đầu tư vào cổ phiếu HPG của Tập đoàn Hòa Phát, CMC phải trích lập hơn 5,2 tỷ đồng, tương đương mức giảm 36%.

Cũng phải “gồng lỗ” do đầu tư vào cổ phiếu HPG, CTCP Hóa An (mã DHA) báo cáo lãi ròng giảm gần 12% so với nền thấp cùng kỳ năm ngoái dù doanh thu thuần tăng 37,5% so với cùng kỳ. Nguyên nhân giảm lãi của DHA phần nhiều xuất phát từ việc phải trích lập dự phòng khoản mục đầu tư vào cổ phiếu HPG.

Thời điểm 30/9, giá trị khoản chứng khoán kinh doanh của DHA ở mức 88,5 tỷ đồng, tăng 2,1 tỷ đồng so với cuối quý trước. Trong quý 3, DHA đã mua thêm 100.000 cổ phiếu HPG, qua đó nâng sở hữu lên 2,64 triệu đơn vị (tương đương 80,3 tỷ đồng) trong khi đầu năm mới chỉ nắm 300.000 cổ phiếu.