Nợ, không phải chỗ nào cũng xấu

Theo báo cáo tài chính năm 2021 của SeABank, giá trị nợ xấu là 2.104,6 tỷ đồng, tăng 4,06% so với con số 2.022,5 tỷ đồng của năm 2020, nhưng tỷ lệ nợ xấu giảm còn 1,65%. Tương tự, LienVietPostBank ghi nhận giá trị nợ xấu tính đến cuối năm 2021 là 2.777,5 tỷ đồng, tăng 9,9% so với con số 2.527,3 tỷ đồng của năm 2020, nhưng do tín dụng tăng trưởng 18% nên tỷ lệ nợ xấu giảm từ 1,4% xuống 1,3%.

Trong nhóm những ngân hàng có tỷ lệ nợ xấu dưới 1% trong năm 2021 có ACB, với 0,77%, dù tăng 18 điểm phần trăm; tỷ lệ nợ xấu tại Techcombank là 0,66%, dù tăng 19 điểm phần trăm so với năm 2020. Tại BIDV, chất lượng tài sản được cải thiện, tỷ lệ nợ xấu giảm xuống mức 0,81% do Ngân hàng tiếp tục xóa nợ xấu. Cụ thể, trong năm 2021, BIDV đã xóa nợ 19.300 tỷ đồng, tương ứng với 1,4% tổng dư nợ cho vay tại thời điểm cuối năm. Đối với TPBank, ngân hàng này có tỷ lệ nợ xấu giảm 36 điểm phần trăm, từ 1,18% năm 2020 xuống 0,82% năm 2021.

Liên quan đến chất lượng nợ cho vay, báo cáo tài chính của MB cho thấy, nợ xấu năm 2020 là 3.247,8 tỷ đồng, năm 2021 là 3.268 tỷ đồng, chỉ tăng 0,62%, dù đại dịch Covid-19 bùng phát lần thứ tư với biến chủng Delta gây ra các tổn thất nặng nề đối với hoạt động sản xuất - kinh doanh của nhiều doanh nghiệp cũng như người dân.

Ông Trần Minh Đạt, Phó tổng giám đốc MB chia sẻ, Ngân hàng đặc biệt chú trọng thu hồi nợ sau khi cơ cấu nợ tại các đơn vị bị ảnh hưởng bởi dịch bệnh. Năm 2020, MB đã thu hồi 95% dư nợ được cơ cấu, nghĩa là chỉ 5% dư nợ đó được liệt vào nợ xấu. Năm 2021, ảnh hưởng bởi dịch Covid-19 nặng nề hơn, nhưng tỷ lệ thu hồi dư nợ được cơ cấu cũng đạt tới 90%.

“Để nâng cao chất lượng tín dụng, bản chất không chỉ câu chuyện thu hồi nợ, mà là quá trình xuyên suốt từ lựa chọn ngành nghề/lĩnh vực cho vay, doanh nghiệp tốt, giám sát/kiểm tra sử dụng vốn đúng mục đích… Khi đã cẩn trọng ngay từ đầu, nợ xấu sẽ ít phát sinh và ngay cả khi chẳng may có rủi ro trong kinh doanh những khách hàng tốt, dùng vốn đúng mục đích cũng không bao giờ bị mất vốn hết”, ông Đạt nhấn mạnh.

Một lãnh đạo cao cấp của LienVietPostBank cho biết, Ngân hàng bám sát chỉ đạo của Ngân hàng Nhà nước, thiết lập tỷ lệ cho vay trên tài sản đảm bảo chặt chẽ, chú trọng trích lập dự phòng rủi ro, phân loại khách hàng theo mức độ rủi ro…

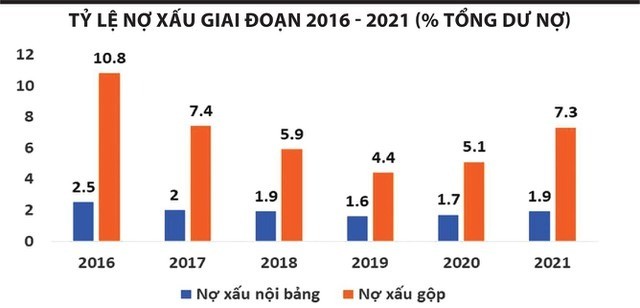

Tỷ lệ nợ xấu giai đoạn 2016 – 2021 (% tổng dư nợ)-Nguồn NHNN

Tỷ lệ nợ xấu giai đoạn 2016 – 2021 (% tổng dư nợ)-Nguồn NHNNĐiểm tựa của các tổ chức tín dụng

Cùng nỗ lực xử lý nợ xấu với các ngân hàng, tìm hiểu của Đầu tư Chứng khoán cho thấy, tính đến cuối năm 2021, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đã xử lý/phối hợp tổ chức tín dụng xử lý thu hồi nợ xấu được 24.824 tỷ đồng dư nợ gốc, đạt 82,75% kế hoạch năm 2021, với giá trị thu hồi nợ là 15.248 tỷ đồng. Trong đó, đối với các khoản nợ đã mua bằng trái phiếu đặc biệt, VAMC phối hợp với các tổ chức tín dụng xử lý thu hồi 22.192 tỷ đồng dư nợ gốc, thu hồi nợ được 12.288 tỷ đồng (bao gồm các biện pháp bán tài sản bảo đảm, bán nợ, khởi kiện, thi hành án và các biện pháp khác).

Đối với các khoản nợ mua theo giá trị thị trường, VAMC đã triển khai các biện pháp xử lý thu hồi nợ bao gồm: đôn đốc khách hàng trả nợ, thu giữ và xử lý tài sản bảo đảm, bán nợ, phối hợp với chính quyền địa phương hỗ trợ khách hàng mua hoàn thiện các thủ tục pháp lý liên quan nhằm đẩy nhanh tiến độ thu hồi nợ. Kết quả, năm 2021, VAMC xử lý thu hồi nợ xấu 2.632 tỷ đồng dư nợ gốc, thu hồi nợ được 2.960 tỷ đồng (tăng 127% so với năm 2020).

Lũy kế từ khi thành lập ngày 27/6/2013 đến 31/12/2021, VAMC đã xử lý thu hồi nợ đạt 322.187 tỷ đồng dư nợ gốc. Trong đó, giai đoạn kể từ khi Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng có hiệu lực (15/8/2017), kết quả thu hồi nợ của VAMC chiếm 66%.

Liên quan đến hoạt động mua nợ xấu bằng trái phiếu đặc biệt, VAMC cho biết, năm 2021 đã mua được 172 khoản nợ của 123 khách hàng tại 7 tổ chức tín dụng với tổng dư nợ gốc nội bảng 21.102 tỷ đồng, giá mua nợ là 20.999 tỷ đồng (tăng 43,35% so với năm 2020). Lũy kế từ khi thành lập đến hết 31/12/2021, VAMC mua nợ xấu bằng trái phiếu đặc biệt đạt 395.724 tỷ đồng dư nợ gốc nội bảng, với giá mua nợ là 363.015 tỷ đồng.

Cũng trong năm 2021, VAMC mua nợ theo giá trị thị trường được 12 khoản nợ của 5 khách hàng, với tổng dư nợ gốc 1.761 tỷ đồng, giá mua nợ là 2.116 tỷ đồng (tăng 41,32% so với năm 2020). Lũy kế từ năm 2017 đến hết 31/12/2021, VAMC đã mua nợ xấu theo giá trị thị trường đạt 11.723 tỷ đồng dư nợ gốc nội bảng, với giá mua nợ là 11.822 tỷ

Sức đề kháng vẫn mỏng

Báo cáo tài chính các ngân hàng cho thấy, hầu hết các tổ chức tín dụng đều tăng khả năng bao phủ nợ xấu bằng cách tăng dự phòng trong năm 2021, đây là một chiến lược thận trọng khi xét đến tác động của đại dịch đối với chất lượng tài sản. Một số ngân hàng có tỷ lệ bao phủ nợ xấu cao nhưng vẫn gia tăng trích lập dự phòng như Vietcombank, MB, BIDV, ACB, VietinBank, nhằm tạo bước đệm vững chắc hơn. Ngược lại, một vài ngân hàng có tỷ lệ bao phủ nợ xấu thấp lại giảm dự phòng trong 2021.

Nhìn chung, tỷ lệ bao phủ nợ xấu - sức đề kháng của toàn ngành vẫn tương đối cao khi đạt 146% tính đến cuối năm 2021 (tăng 45 điểm phần trăm so với cuối năm 2020), điều này có thể làm giảm thiểu rủi ro hệ thống có liên quan đến chất lượng tài sản của toàn ngành.

Dẫu vậy, theo TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, các ngân hàng nói riêng và hệ thống tài chính nói chung không thể chủ quan, bởi tỷ lệ bao phủ nợ xấu chỉ được tính toán với các khoản nợ xấu nội bảng, mà chưa tính đến các khoản nợ xấu bán cho VAMC chưa được xử lý và các khoản nợ xấu tiềm ẩn từ nợ tái cơ cấu. Đặc biệt là nguy cơ chuyển các khoản nợ từ nhóm 1, nhóm 2 thành nợ xấu do điều kiện kinh doanh của các doanh nghiệp có thể không thuận lợi trong thời gian tới (cuối năm 2021, tỷ lệ nợ xấu gộp gấp 3,8 lần tỷ lệ nợ xấu nội bảng).

Tổng giám đốc một ngân hàng thương mại cổ phần nhận định, lợi nhuận ngành ngân hàng trong năm 2022 sẽ phụ thuộc phần lớn vào khả năng thu hồi lại những khoản nợ vay tái cơ cấu. Tỷ lệ nợ xấu công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14/2021/TT-NHNN hết hạn vào ngày 30/6/2022. Nếu những khoản nợ này trở thành nợ xấu, các ngân hàng, đặc biệt là ngân hàng có tỷ lệ bao phủ nợ xấu thấp sẽ phải tăng thêm dự phòng, khiến lợi nhuận bị “bào mòn”.

Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI, Trọng tài viên Trung tâm Trọng tài Quốc tế Việt Nam cho rằng, nợ xấu cao không những ảnh hưởng lớn đến hiệu quả hoạt động kinh doanh của ngân hàng, khả năng thanh khoản, uy tín, mà còn tác động sâu rộng và nặng nề đến các doanh nghiệp, cũng như cả nền kinh tế. Nợ xấu có thể tạo ra sức ép lạm phát, sản xuất trì trệ, bất ổn và đe doạ an ninh tài chính.