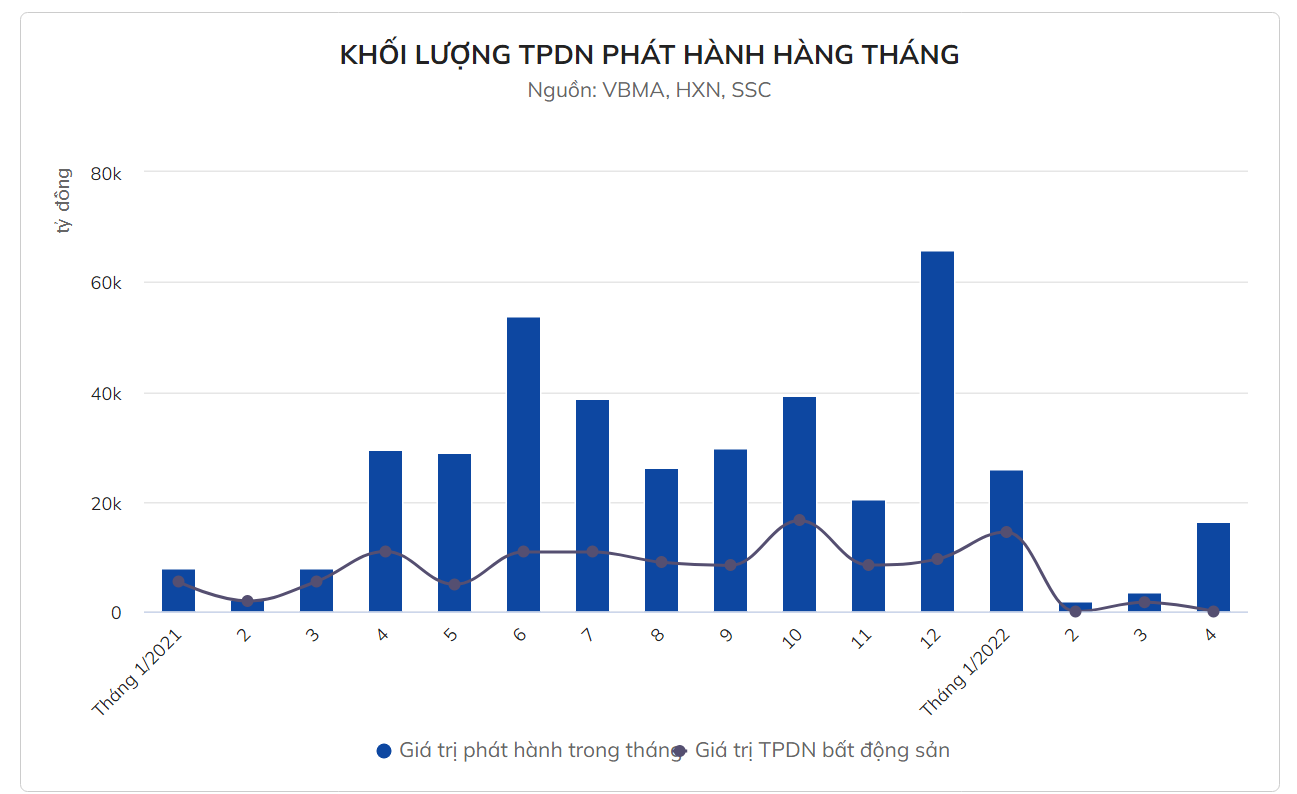

Theo báo cáo mới nhất từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong tháng 4/2022, toàn thị trường trái phiếu doanh nghiệp vẫn ghi nhận 23 đợt phát hành riêng lẻ của các doanh nghiệp với giá trị 16.472 tỷ đồng. Tuy nhiên, trong tháng này, thị trường đã không ghi nhận bất kỳ đợt phát hành nào của nhóm doanh nghiệp bất động sản, điều chưa từng diễn ra trong 4 năm trở lại đây.

Trong những tháng đầu năm nay, dù số lượng phát hành trái phiếu bất động sản đã giảm đáng kể so với cùng kỳ, khối lượng phát hành của nhóm doanh nghiệp này vẫn chiếm tỷ trọng lớn trong tổng khối lượng phát hành toàn thị trường.

Trái phiếu bất động sản đang bị siết quá chặt?

Lý giải hiện tượng này, luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI, cho rằng đây là một phản ứng rất rõ ràng với chính sách siết chặt dòng vốn tín dụng, trái phiếu với lĩnh vực bất động sản thời gian qua.

Bên cạnh đó, việc không doanh nghiệp bất động sản nào phát hành trái phiếu tháng 4 cũng đến từ sự dè dặt của các doanh nghiệp ngành này sau sự kiện Tập đoàn Tân Hoàng Minh bị Ủy ban Chứng khoán hủy bỏ 9 lô trái phiếu trị giá hơn 10.000 tỷ đồng.

Theo ông Đức, bất động sản là lĩnh vực luôn cần vốn và các doanh nghiệp trong ngành này cũng vậy. Trong vài năm qua, các doanh nghiệp bất động sản đã phát hành tương đối nhiều trái phiếu để thực hiện, mở rộng các dự án. Tuy nhiên, thời gian ngắn gần đây, việc siết chặt quản lý đã khiến thị trường này bị chững lại, gần như không có dự án mới được triển khai.

“Nhiều doanh nghiệp đã phát hành lượng lớn trái phiếu trong thời gian ngắn nên khi vụ việc vi phạm của Tân Hoàng Minh xảy ra, các doanh nghiệp đã phải dừng lại để đánh giá lại rủi ro vi phạm. Đồng thời việc tạm dừng này cũng là để trấn chỉnh, quyết định xem có tiếp tục phát hành trái phiếu doanh nghiệp hay tìm kênh huy động vốn mới”, ông Đức chia sẻ.

Cùng quan điểm, ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM (HOREA) cho biết những vụ việc vi phạm trên thị trường gần đây đã tác động tiêu cực tới hoạt động phát hành trái phiếu của các doanh nghiệp bất động sản.

Ông Châu cho biết tín dụng ngân hàng và trái phiếu doanh nghiệp là 2 kênh huy động vốn rất quan trọng của doanh nghiệp bất động sản.

Trong khi Ngân hàng Nhà nước đang có xu hướng siết dần dòng vốn tín dụng ngân hàng vào lĩnh vực này, thì trái phiếu trở thành kênh huy động vốn chính cho các doanh nghiệp trong ngành. Tuy nhiên, chỉ vì một vài vụ việc vi phạm gần đây, dòng vốn này đã bị ách tắc.

Chủ tịch HOREA cho biết các doanh nghiệp bất động sản phản ánh đang gặp sức ép rất lớn, đặc biệt là việc khó tiếp cận nguồn vốn. Nếu việc phát hành trái phiếu doanh nghiệp tiếp tục bị siết chặt, đây sẽ là tín hiệu không tốt cho thị trường bất động sản, một trong những trụ cột của nền kinh tế.

Cởi trói trái phiếu doanh nghiệp bất động sản

Theo ông Lê Hoàng Châu, không thể chỉ vì một vài vụ việc vi phạm trên thị trường thời gian qua mà ra quy định siết chặt hoạt động phát hành trái phiếu doanh nghiệp.

Trong bối cảnh Ngân hàng Nhà nước đang yêu cầu giảm tỷ lệ vốn tín dụng cho vay trong lĩnh vực bất động sản, dòng vốn trái phiếu doanh nghiệp bị siết lại có thể gây hệ lụy xấu cho thị trường.

Ông dẫn ví dụ giai đoạn 2008-2011, khi chưa có trái phiếu doanh nghiệp, thị trường bất động sản phụ thuộc nhiều vào dòng vốn tín dụng ngân hàng và khi dòng vốn này bị thắt chặt, thị trường bất động sản đã rơi vào trạng thái đóng băng. Thị trường này sau đó đã phải nhờ đến sự giải cứu của Nhà nước với gói cứu trợ hàng chục nghìn tỷ mới khôi phục trở lại.

“Việc chấn chỉnh thị trường trái phiếu doanh nghiệp là cần thiết nhưng không nên thắt chặt như vừa qua”, ông Châu chia sẻ.

|

|

Sau khi vốn tín dụng ngân hàng bị siết, trái phiếu doanh nghiệp đang là kênh huy động vốn quan trọng nhất với các doanh nghiệp bất động sản. Ảnh: T.L. |

Vị chủ tịch HOREA cũng cho rằng không nên cứng nhắc về quy định sử dụng vốn của doanh nghiệp sau phát hành trái phiếu phải đúng mục đích, đúng dự án. Nguyên nhân do tiến độ thực hiện một dự án bất động sản có thể kéo dài từ 3-5 năm, nên việc sử dụng vốn sau phát hành trái phiếu cần được hiểu một cách linh hoạt.

Có góc nhìn tương tự, luật sư Trương Thanh Đức cho rằng không thể vì một vài vi phạm của doanh nghiệp mà siết chặt sự phát triển của cả một thị trường. Thậm chí, ông cho rằng các quy định về phát hành trái phiếu doanh nghiệp hiện nay đã là quá nhiều, cần phải được lược bớt để thị trường này phát triển hơn, trở thành kênh huy động vốn quan trọng cho doanh nghiệp, nền kinh tế.

Để thị trường này đi đúng, ông Đức cho biết cần hài hòa khi sửa đổi Nghị định 153/2020, để vừa quản lý hiệu quả nhưng không kìm hãm sự phát triển của thị trường.

Để làm được điều này, vị luật sư cho rằng cơ quan quản lý cần tập trung vào 2 vấn đề chính là bắt buộc xếp hạng tín nhiệm với doanh nghiệp phát hành trái phiếu và công khai thông tin doanh nghiệp phát hành.

Vị luật sư cho rằng có thể ra quy định theo hướng nếu doanh nghiệp đã có kết quả xếp hạng tín nhiệm thì được bỏ qua một số điều kiện phát hành và ngược lại. Bởi trong việc xếp hạng tín nhiệm đã bao trùm các điều kiện về quản lý, kế toán, kiểm toán.

Bên cạnh đó, cơ quan quản lý cần có cơ chế để bắt buộc doanh nghiệp phát hành trái phiếu phải công khai minh bạch, chính xác các thông tin liên quan.

Nếu làm được 2 vấn đề này, doanh nghiệp có thể phát hành trái phiếu gấp nhiều lần vốn chủ sở hữu thay vì bị giới hạn 3 lần như hiện nay; doanh nghiệp thua lỗ cũng có thể phát hành miễn là công khai thông tin tới nhà đầu tư và thị trường.