Báo cáo tài chính hợp nhất quý 2/2022 của Ngân hàng TMCP Phương Đông – OCB (HOSE: OCB) cho thấy các hoạt động kinh doanh đều giảm mạnh so với cùng kỳ 2021.

Cụ thể, hoạt động chính trong quý 2/2022 chỉ tăng 18%, mang về gần 1.702 tỷ đồng thu nhập lãi thuần.

Các hoạt động kinh doanh ngoài lãi cũng không mấy khả quan khi hoạt động kinh doanh ngoại hối giảm tận 64%, chỉ thu về hơn 8 tỷ do tình hình lãi suất và tỷ giá biến động khó dự đoán nên tình hình kinh doanh tự doanh không đạt được mục tiêu đề ra, sụt giảm mạnh so với cùng kỳ 2021.

Thậm chí, mua bán chứng khoán kinh doanh kỳ này lỗ hơn 51 tỷ đồng (cùng kỳ lãi hơn 43,6 tỷ đồng) và mua bán chứng khoán đầu tư lỗ gần 276 tỷ đồng (cùng kỳ 2021 lãi gần 331 tỷ đồng) do hoạt động kinh doanh chứng khoán bị ảnh hưởng bởi điều kiện thị trường diễn biến bất lợi từ tác động chính sách thế giới và tình hình vĩ mô thay đổi.

Chỉ có lãi từ hoạt động dịch vụ tăng nhẹ 3% lên hơn 231 tỷ đồng và lãi từ hoạt động khác tăng 34% thu về hơn 192 tỷ đồng.

Kết quả, tổng thu nhập hoạt động trong quý 2/2022 giảm 18%, chỉ mang về 1.806 tỷ đồng. Hơn nữa, chi phí hoạt động tăng tới 27% lên gần 776 tỷ đồng chủ yếu do chi phí cho nhân viên (528 tỷ đồng) và chi phí cho hoạt động quản lý công vụ (129 tỷ đồng).

Hoạt động sa sút này kéo lợi nhuận thuần từ hoạt động kinh doanh giảm đến 35% so với cùng kỳ, còn hơn 1.030 tỷ đồng. Mặc dù quý này, ngân hàng OCB đã giảm 37% chi phí dự phòng rủi ro tín dụng, chỉ còn gần 127 tỷ đồng nhưng lãi sau thuế vẫn giảm 35%, thu về hơn 722 tỷ đồng.

Tính chung 6 tháng đầu năm 2022, kết quả kinh doanh của Ngân hàng OCB cũng không khả quan hơn khi lợi nhuận thuần giảm 25% so cùng kỳ, xuống còn 2.301 tỷ đồng. Cộng thêm số trích lập dự phòng rủi ro tín dụng hơn 561 tỷ đồng, tăng vọt 43% so với cùng kỳ khiến lãi sau thuế tại OCB giảm 34%, thu về gần 1.391 tỷ đồng.

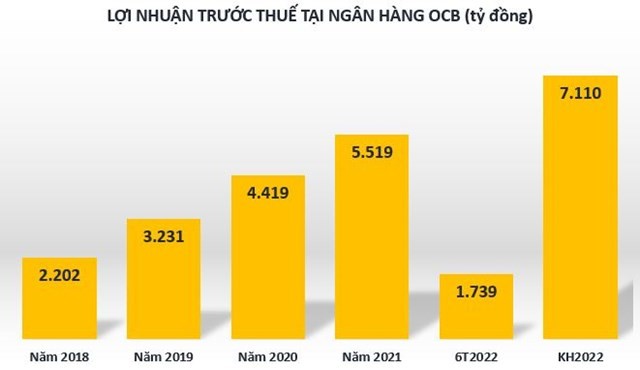

Năm 2022, ngân hàng OCB đề ra kế hoạch lợi nhuận trước thuế tăng 29% so với năm trước, đạt 7.110 tỷ đồng. Như vậy, sau nửa đầu năm, nhà băng này mới chỉ thực hiện được 24% chỉ tiêu.

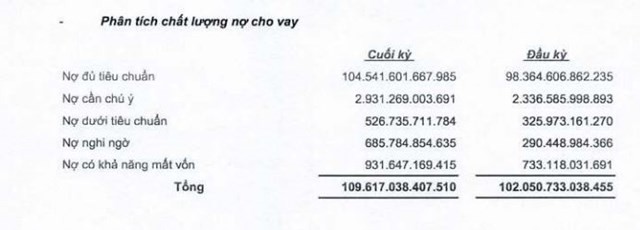

Tính đến 30/6/2022, tổng tài sản của ngân hàng chỉ tăng nhẹ 2% so với đầu năm, đạt 188.857 tỷ đồng. Cho vay khách hàng tăng 7% ở mức 109.617 tỷ đồng, trích lập dự phòng rủi ro tăng 18% so với đầu năm, với hơn 1.116 tỷ đồng.

Đáng nói, tính đến 30/6/2022, OCB đang nắm giữ trong tay hơn 4.135 tỷ đồng trái phiếu doanh nghiệp, cao gấp 2,6 lần so với đầu năm.

Về nguồn vốn, số dư tiền gửi khách hàng của ngân hàng OCB giảm nhẹ 2% lên hơn 96.555 tỷ đồng. Trong đó, tiền vàng gửi không hỳ hạn giảm tới 25%, còn hơn 11.240 tỷ đồng (riêng tiền gửi không kỳ hạn còn 10.276 tỷ đồng).

Thực tế, tiền gửi không kỳ hạn là một cấu phần quan trọng trong huy động vốn của các ngân hàng thương mại, là loại tiền gửi có mức lãi suất thấp nhất, chỉ ở mức 0,1-0,5%/năm. Ngân hàng sở hữu được nguồn vốn giá rẻ này sẽ có cơ hội giảm lãi suất cho vay hoặc nâng biên lợi nhuận, đồng thời cũng là một trong những yếu tố khẳng định chất lượng dịch vụ, uy tín của hệ thống.

Những năm gần đây, nguồn tiền gửi không kỳ hạn lại càng trở nên cực kỳ quan trọng với ngân hàng thương mại khi họ phải giảm mạnh lãi suất cho vay.

Lợi nhuận giảm, chất lượng tín dụng tại OCB cũng đi xuống rõ rệt khi tổng nợ xấu tính đến 30/6/2022 tăng 59% so với đầu năm, từ 1.349 tỷ đồng hồi đầu năm lên hơn 2.144 tỷ đồng. Kéo theo tỷ lệ nợ xấu tại ngân hàng OCB tăng từ 1,32% lên gần 2%.

Xét về các nhóm nợ xấu tại nhà băng này, nợ nghi ngờ tăng mạnh nhất, cao gấp 2,3 lần so với đầu năm, lên gần 686 tỷ đồng, tiếp đến nợ dưới tiêu chuẩn tăng đến 62% lên gần 527 tỷ đồng và cuối cùng, nợ có khả năng mất vốn cũng tăng 27% lên hơn 931 tỷ đồng.

Ngoài ra, nợ nhóm 2 (nợ cần chú ý) tại OCB trong 6 tháng qua ghi nhận hơn 2.931 tỷ đồng, tăng 25% so với đầu năm.

Tháng 5 vừa qua, ngân hàng OCB nhận được công văn số 3479/NHNN-TTGSNH của Ngân hàng Nhà nước (NHNN) về việc chấp thuận tăng vốn điều lệ lên gần 13.758 tỷ đồng. OCB dự kiến sẽ tăng vốn điều lệ thêm hơn 4.186 tỷ đồng lên 17.885 tỷ đồng nhằm nâng cao năng lực tài chính, tăng trưởng quy mô và năng lực cạnh tranh.

Ngân hàng OCB là một trong số những ngân hàng triển khai trước hạn việc áp dụng tiêu chuẩn Basel II về an toàn vốn. Việc tuân thủ đầy đủ ba trụ cột Basel II giúp OCB xác định, đo lường, đánh giá các rủi ro trọng yếu một cách hiệu quả, từ đó xây dựng nền tảng cơ sở dữ liệu và quy trình phù hợp với chiến lược phát triển của ngân hàng. Hiện OCB đang tập trung triển khai những tiêu chuẩn quốc tế cao hơn như Basel III, dự kiến hoàn thành vào cuối năm nay.