Ngân hàng tích cực "rót" tiền vào bất động sản

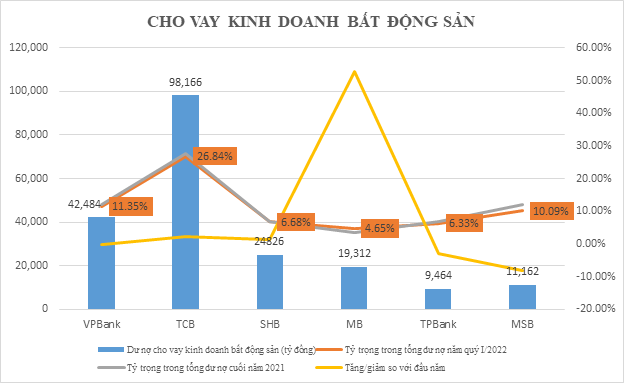

Theo khảo sát của Dân Việt tại các ngân hàng thương mại đã công bố báo cáo tài chính quý I/2022 có thuyết minh về cho vay đối với lĩnh vực kinh doanh bất động sản, mặc dù tỷ trọng cho vay đối với lĩnh vực này trong tổng dư nợ đa số đều có xu hướng giảm xong nếu tính về giá trị tuyệt đối, tổng dư nợ cho vay kinh doanh bất động sản của các ngân hàng này vẫn tăng nhẹ 4% so với đầu năm.

Nguồn: BCTC của các ngân hàng quý I/2022. (Ảnh: LT)

Số liệu từ Ngân hàng Nhà nước chỉ ra rằng, tăng trưởng cho vay đối với lĩnh vực bất động sản có xu hướng giảm, từ mức trên 26% trong năm 2018 xuống chỉ còn 11,89% vào năm 2020 và duy trì ở mức này trong năm 2021.

Dù vậy, dư nợ tín dụng bất động sản hiện vẫn chiếm khoảng 18 – 20% tổng dư nợ nền kinh tế (khoảng 2 triệu tỷ đồng).

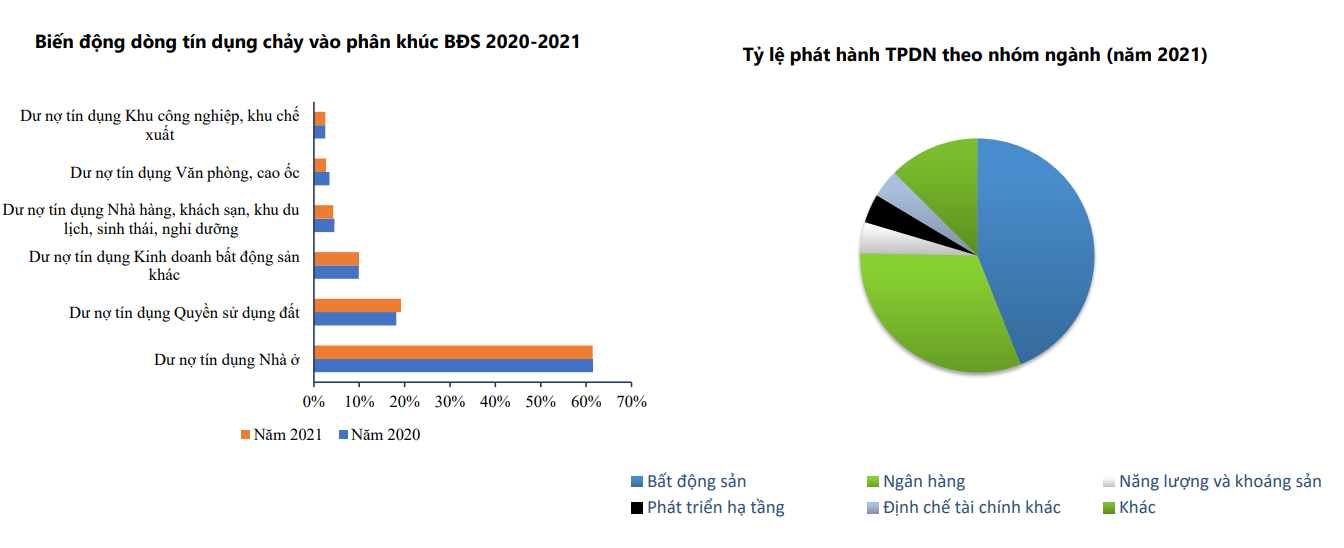

Trong cơ cấu tín dụng bất động sản, cho vay mua bất động sản để sử dụng chiếm khoảng 68%, còn lại là kinh doanh bất động sản.

Còn theo số liệu được đề cập tại Ấn phẩm đánh giá kinh tế Việt Nam thường niên năm 2021 vừa phát hành, các chuyên gia tại trường Đại học Kinh tế Quốc dân đánh giá, tốc độ tăng trưởng tín dụng bất động sản lên tới 17,14%, cao hơn mức tăng trưởng bình quân toàn hệ thống. Dư nợ tín dụng đổ vào bất động sản chiếm khoảng 20,11% dư nợ toàn hệ thống. Như vậy, bất động sản là một trong những ngành có tỷ trọng lớn nhất của hệ thống. Các diễn biến này cho thấy thị trường bất động sản vẫn phụ thuộc vào tín dụng ngân hàng.

Nguồn: NEU

Ngoài ra, trong 3 năm trở lại đây dòng vốn đổ vào bất động sản còn được hỗ trợ từ trái phiếu doanh nghiệp (TPDN).

Theo đó, năm 2021 bất động sản là ngành phát hành nhiều TPDN nhất, chiếm tỷ trọng gần 40% lượng TPDN phát hành; tương đương 285,6 nghìn tỷ đồng, tăng 64% so với năm 2020. Vốn huy động từ trái phiếu chiếm khoảng 46% tổng nợ vay của các doanh nghiệp bất động sản (theo FinnRatings).

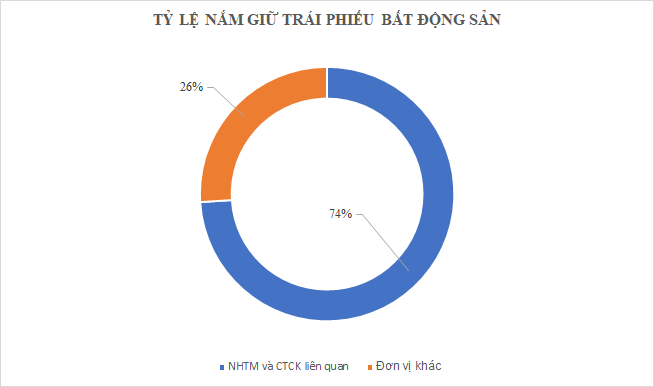

Trong đó hơn 80% giá trị TPDN của ngành bất động sản phát hành thuộc các doanh nghiệp chưa niêm yết có sức khỏe tài chính ở mức đáng báo động. Trái phiếu của các doanh nghiệp chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua chính là NHTM và CTCK.

Tính chung lại, 74% giá trị TPDN phát hành bởi các công ty bất động sản được nắm giữ trong hệ thống các NHTM và CTTK có liên kết mạnh mẽ với các NHTM. Việc các NHTM hoặc các CTCK có liên kết với NHTM mua lại TPDN của các công ty bất động sản được xem là một khoản tín dụng đổ vào thị trường bất động sản theo luật hiện hành.

Những con số đang được "làm xiếc"?

Trên thực tế, do các ngân hàng vẫn không ngừng rót tiền vào các doanh nghiệp bất động sản qua kênh tín dụng và tiếp tục gia tăng lượng trái phiếu nắm giữ, nên khi "quả bom" trái phiếu Tân Hoàng Minh nổ ra, cổ đông ngân hàng hết sức lo lắng. Mặc dù vậy, lãnh đạo các ngân hàng thương mại đều khẳng định, đến nay các khoản nắm giữ đều an toàn.

Ông Hồ Hùng Anh, Chủ tịch HĐQT Techcombank - ngân hàng quán quân về nắm giữ trái phiếu doanh nghiệp, lý giải, nguyên nhân khiến ngân hàng nắm giữ nhiều trái phiếu vì tự tin vào khả năng quản lý rủi ro của mình.

"Với trái phiếu doanh nghiệp, Techcombank cũng thẩm định như một khoản vay trung và dài hạn, trong đó sẽ có những cấu phần như phương án kinh doanh, nguồn tiền, khả năng trả nợ…", Chủ tịch Techcombank nói.

Tại Sacombank, bà Nguyễn Đức Thạch Diễm cho biết, tỷ lệ cho vay bất động sản trên tổng dư nợ hiện nay tại ngân hàng chiếm 22% tổng dư nợ.

Trong số đó, tỷ lệ cho vay bất động sản trong dân mua nhà, cho vay tiêu dùng chiếm 60%, cho vay doanh nghiệp chiếm 20%.

Còn dư nợ cho vay bất động sản doanh nghiệp khoảng 30.000 tỷ đồng trên tổng dư nợ gần 400.000 tỷ đồng. Phần dư nợ này rất nhỏ và ngân hàng đang kiểm soát tốt cho vay bất động sản tốt.

Trước đó, vào cuối tháng 3/2022, Techcombank và Sacombank là 2 ngân hàng thương mại có động thái tạm dừng cho vay vào lĩnh vực bất động sản.

Nhiều ngân hàng khẳng định cho vay bất động sản an toàn. (Ảnh: TK)

Trong khi đó, ông Phạm Quang Dũng, Chủ tịch HĐQT Vietcombank cũng cho hay, tính đến ngày 31/3/2022, dư nợ trái phiếu doanh nghiệp của Vietcombank ở mức 11.400 tỷ đồng (chiếm khoảng 1% tổng dư nợ cho vay).

"Toàn bộ dư nợ trái phiếu doanh nghiệp của Vietcombank hiện đều được phân loại nợ nhóm 1, các doanh nghiệp phát hành đều kinh doanh hiệu quả và thanh toán đúng hạn", ông Dũng cho biết.

Thậm chí, tại Đại hội đồng cổ đông thường niên của Ngân hàng TMCP An Bình (ABBank), lãnh đạo ngân hàng này cũng cho biết: ABBank là một trong những ngân hàng được Ngân hàng Nhà nước đánh giá tốt việc kiểm soát cho vay bất động sản, không nằm trong nhóm bị cảnh báo hay hạn chế. Do đó, ngân hàng này sẽ tiếp tục đẩy mạnh cho vay bất động sản thời gian tới.

Trong năm 2021, dư nợ bất động sản của ABBank có tăng, tuy nhiên, tỷ trọng chưa phải là cao, hiện chiếm khoảng 6% tổng dư nợ, còn cho vay nhà ở chiếm 17% tổng dư nợ cho vay của ngân hàng.

Dưới góc nhìn của những nhà phân tích, các chuyên gia tại Đại học Kinh tế Quốc dân lại bày tỏ lo lắng, cơ cấu tín dụng đang tiềm ẩn nhiều bất ổn.

Cụ thể, tín dụng bán lẻ và đầu tư trái phiếu doanh nghiệp tăng nhanh chóng. Tỷ lệ tín dụng bán lẻ chiếm 42% tổng dư nợ, tập trung vào cho vay mua nhà và cho vay mua ô tô. Sự nóng lên của các thị trường tài sản như bất động sản, chứng khoán là một phần lý do thúc đẩy tín dụng bán lẻ tăng cao.

Riêng đối với trái phiếu doanh nghiệp, các chuyên gia tại đây cho rằng khi ngân hàng mua trái phiếu sẽ "giúp" các doanh nghiệp có tiền trả nợ vay đến hạn qua đó "làm đẹp" bảng cân đối tài chính và không bị nợ xấu tăng cao.

Các NHTM đầu tư vào TPDN bất động sản còn tránh được "lệnh" siết cho vay vốn với lĩnh vực này và không phải trích lập dự phòng rủi ro. Tuy nhiên, rủi ro mất khả năng thanh toán của doanh nghiệp phát hành đối với ngân hàng khá rõ nét, trong trường hợp dòng tiền của các doanh nghiệp không được đảm bảo, nếu hoạt động sản xuất kinh doanh của doanh nghiệp khó khăn, thì sẽ không thể trả được nợ góc và lãi cho ngân hàng.

Chuyên gia lo ngại, các NHTM đầu tư vào TPDN bất động sản tránh "lệnh" siết cho vay vốn với lĩnh vực bất động sản và không phải trích lập dự phòng rủi ro. (Ảnh: ST)

Tiếp cận ở một góc nhìn khác, TS. Lê Xuân Nghĩa, chuyên gia tài chính - ngân hàng, cho rằng, xét về cơ cấu phát hành trái phiếu năm qua, có đến hơn 50% là trái phiếu doanh nghiệp bất động sản, 30% từ ngân hàng. Điều này có nghĩa là hơn 80% trái phiếu phát hành không thuộc lĩnh vực sản xuất. Phần lớn khối lượng trái phiếu được phát hành những năm qua không có bóng dáng của các lĩnh vực như sản xuất, công nghiệp, nông nghiệp, thương mại mà tập trung chủ yếu vào các lĩnh vực có tính đầu cơ cao như bất động sản.

Hơn nữa, có tình trạng vốn cho vay của ngân hàng dùng cho các công ty "sân sau" của bất động sản. Đây là dấu hiệu đáng lo ngại khi mức độ cho vay các công ty sân sau bất động sản đang ở mức cao kỷ lục trong lịch sử.

"Nếu không siết chặt tình trạng ngân hàng cho vay sân sau, bắt tay với doanh nghiệp bất động sản mua trái phiếu doanh nghiệp để đảo nợ,… thì đến một lúc nào đó, mức độ nguy hiểm sẽ lan rộng và ngoài tầm tay của cơ quan thanh tra giám sát", ông Nghĩa cảnh báo.

Tại các ngân hàng, tính đến cuối năm 2021, ngân hàng đang nắm giữ lượng trái phiếu doanh nghiệp nhiều nhất đang là Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) với 62.809 tỷ đồng, tăng 34,4% so với cuối năm 2020.

Tiếp đến là Ngân hàng TMCP Quân đội (MB) với lượng trái phiếu nắm giữ gần 43.000 tỷ đồng, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) với 27.782 tỷ đồng, Ngân hàng TMCP Tiên Phong (TPBank) với 18.577 tỷ đồng.

Ngoài ra, nhiều ngân hàng cũng đang sở hữu trên 10.000 tỷ đồng trái phiếu doanh nghiệp như Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Công Thương Việt Nam (VietinBank) và Ngân hàng TMCP Phát triển TP. Hồ Chí Minh (HDBank).

Tính đến hết quý I năm nay, số lượng nắm giữ trái phiếu của các ngân hàng tiếp tục tăng mạnh. Techcombank, VPBank và MB vẫn là 3 ngân hàng nắm giữ trái phiếu doanh nghiệp lớn nhất.

Cụ thể, tại thời điểm cuối quý I/2022, Techcombank đang nắm giữ 76.582 tỷ đồng trái phiếu doanh nghiệp, tăng 22,3% so với cuối năm 2021. Cùng thời điểm, con số này tại VPBank là 41.593 tỷ đồng, tăng 50% và tại MB là 46.319 tỷ đồng, tăng 26% so với cuối năm.