Giai đoạn 2019-2021, CTCP Bamboo Capital (HoSE: BCG) là một trong những hiện tượng của làng tài chính Việt với đà tăng trưởng thần tốc. Nếu như vào đầu năm 2019, tổng tài sản hợp nhất của BCG mới là 5.321 tỷ đồng thì tới cuối năm 2021, con số này đã lên tới 37.812 tỷ đồng, tức là tăng gấp 7 lần trong 3 năm.

Tốc độ chóng mặt nêu trên dẫn tới không ít băn khoăn của nhà đầu tư đối với chất lượng tăng trưởng của BCG. Dù vậy, ban lãnh đạo tập đoàn này nhiều lần khẳng định đây là chiến lược đúng đắn, khi BCG liên tục M&A nhiều doanh nghiệp/ dự án, hướng tới trở thành tập đoàn đa ngành hàng đầu Việt Nam.

Tại ĐHĐCĐ thường niên vào trung tuần tháng 5/2021, ban lãnh đạo BCG khẳng định hàng chục nghìn tỷ đồng tài sản tăng thêm thời gian qua đều là tài sản tốt và có khả năng đem lại lợi nhuận cao.

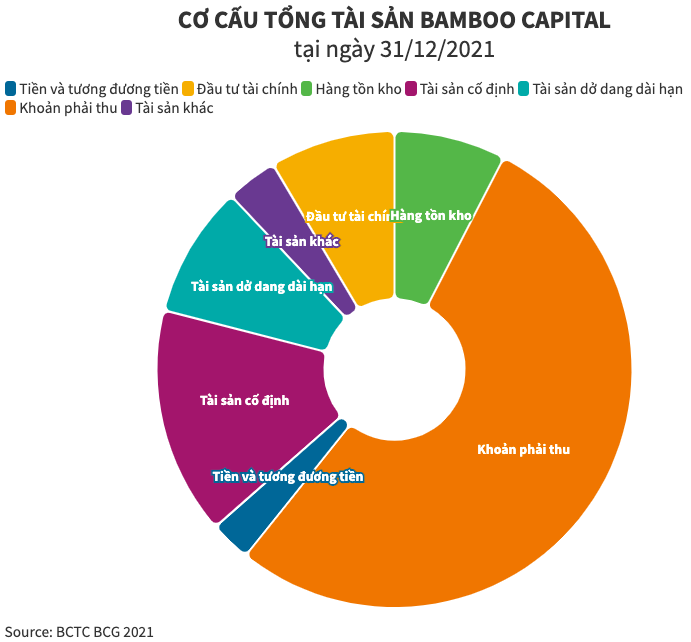

Theo báo cáo tài chính hợp nhất năm 2021 chưa kiểm toán, trong tổng số 37.812 tỷ đồng tổng tài sản của BCG, thì tiền và tương đương tiền là 1.053 tỷ đồng; đầu tư tài chính ngắn, dài hạn là 3.217 tỷ đồng; hàng tồn kho 2.867 tỷ đồng; tài sản cố định 5.825 tỷ đồng; tài sản dở dang dài hạn 3.384 tỷ đồng; tài sản khác 1.320 tỷ đồng.

Tổng cộng các loại tài sản trên đây có giá trị tuyệt đối 17.768 tỷ đồng, tương đương 46% tổng tài sản của BCG. Trong khi đó, quá nửa còn lại nằm ở các khoản phải thu, gồm phải thu ngắn hạn 10.424 tỷ đồng và dài hạn 9.620 tỷ đồng.

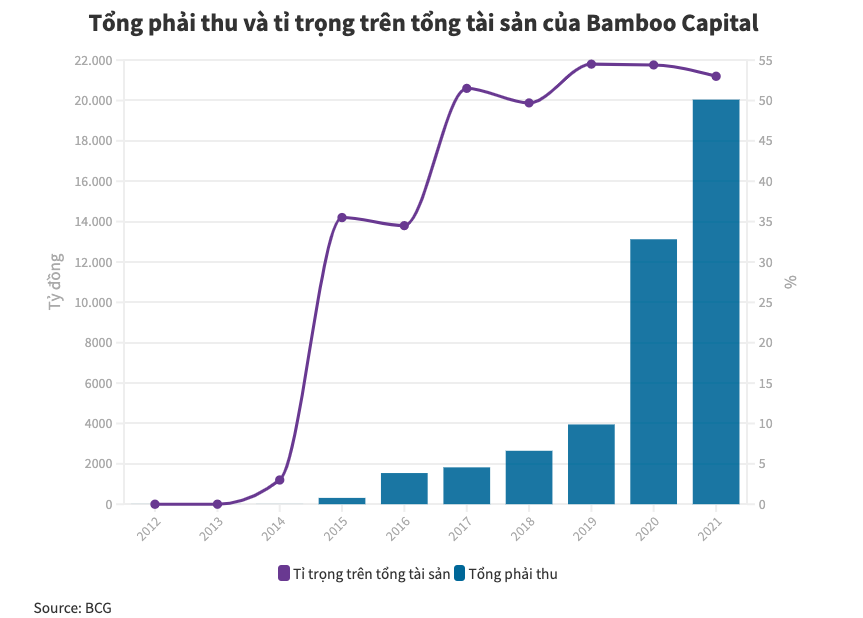

Tỉ lệ này là bất thường, nếu so với các doanh nghiệp holdings cùng "size" như CTCP Tập đoàn Gelex hay CTCP Cơ điện lạnh (REE). Tỉ lệ phải thu trên tổng tài sản của Gelex và REE tại ngày 31/12/2021 chỉ là 8,7% và 9,5%.

Đáng chú ý, cơ cấu tài sản này đã được BCG duy trì suốt nhiều năm qua, và đi cùng với đà tăng trưởng nhanh chóng của doanh nghiệp này. Cụ thể, tỉ lệ phải thu trên tổng tài sản của BCG tăng nhanh từ xấp xỉ 0% giai đoạn 2012-2014, trước khi tăng mạnh lên 35% các năm 2015-2016, và duy trì trên 50% từ 2017 cho đến nay.

Phải thu khác với các loại tài sản khác, là tài sản bị chiếm dụng và không sinh lời. Bởi vậy, các doanh nghiệp thường hạn chế tối đa công nợ phải thu, nhằm tập trung nguồn lực cho các hoạt động sản xuất kinh doanh và giảm thiểu đòn bẩy tài chính.

Vậy thì với BCG, thì sao các khoản phải thu thường chiếm tới quá nửa tổng tài sản? Phân tích cơ cấu các khoản phải thu của doanh nghiệp này sẽ đưa tới nhiều hình dung thú vị.

Các đối tác chiếm dụng vốn chủ yếu của BCG là CTCP Đầu tư dịch vụ Orchid (1.696 tỷ đồng), CTCP Plus Investment (1.052,8 tỷ đồng), CTCP Thương mại Vũ Tuân (1.231 tỷ đồng), CTCP Điện gió Khai Long 1 (2.670 tỷ đồng), CTCP White Magnolia (1.247 tỷ đồng), CTCP Hibiscus (911,5 tỷ đồng), CTCP Mega Solar (361 tỷ đồng), CTCP Dịch vụ Chi Thuỷ (271 tỷ đồng), Công ty TNHH Thanh An An (210 tỷ đồng), Công ty TNHH Dịch vụ Đầu tư Vạn Đạt (623 tỷ đồng), CTCP Artemis Investment (320 tỷ đồng), CTCP HCM Lott68 (660 tỷ đồng), CTCP Đầu tư Thương Dịch vụ An Khang Land (614 tỷ đồng)...

Theo dữ liệu của Người Đưa Tin, gần như tất cả các doanh nghiệp nêu trên đều là liên hệ mật thiết tới BCG hoặc nhóm chủ tập đoàn này. Đồng thời, nhiều doanh nghiệp trong số này đã thực hiện mua trái phiếu phát hành của nhóm BCG, chẳng hạn chính CTCP Đầu tư và Dịch vụ Helios, rồi thực hiện thế chấp ngược lại ở một số tổ chức tín dụng.

CTCP Đầu tư dịch vụ Orchid được thành lập tháng 7/2018, cập nhật theo đăng ký kinh doanh gần nhất có vốn điều lệ 100 tỷ đồng, Chủ tịch HĐQT là bà Nguyễn Thị Ngọc Hoà. Bà Hoà sinh năm 1984, là một lãnh đạo phòng kế toán tại BCG. Ngoài Orchid, bà Nguyễn Thị Ngọc Hoà còn đứng tên tại CTCP Renatus - pháp nhân đã nhận sang tay toàn bộ phần vốn từ BCG tại Công ty TNHH Vipico - chủ đầu tư dự án lô A20 đường Võ Văn Kiệt, Đà Nẵng.

Chủ tịch HĐQT CTCP Plus Investment bà Vũ Phương Chi sinh năm 1985, cũng là một nhân viên trong hệ thống BCG. Bà Chi cũng là cổ đông sáng lập của CTCP Thương mại Vũ Tuân hay CTCP Hibiscus - các pháp nhân chiếm dụng hơn 2.100 tỷ đồng của BCG.

Hay như CTCP White Magnolia - đơn vị có khoản phải trả 1.247 tỷ đồng với BCG, có Chủ tịch HĐQT là bà Huỳnh Thị Kim Tuyến. Bà Tuyến sinh năm 1966, hiện là Thành viên Ban kiểm soát Tracodi - công ty con của BCG.

Ngoài ra, BCG còn có 1.607 tỷ đồng phải thu đối với nhiều cá nhân, không ít người trong số đó trùng tên với các mắt xích trong hệ sinh thái BCG.

Như Người Đưa Tin đã đề cập ở kỳ trước, chiến lược phát triển của BCG là mở rộng nhanh qua các thương vụ M&A, phụ thuộc lớn vào đòn bẩy tài chính và phát hành cổ phiếu để tăng vốn. Tới cuối năm 2021, số dư vay nợ tài chính ngắn hạn hợp nhất của BCG là 13.170 tỷ đồng, trong đó có tới 8.826 tỷ đồng dư nợ trái phiếu; trong khi vốn cổ phần là 2.965 tỷ đồng. Đầu năm nay, BCG đã hoàn tất tăng vốn lên 4.463 tỷ đồng, hiện đang triển khai phát hành 60 triệu cổ phần riêng lẻ cho nhà đầu tư chiến lược, và cho biết có kế hoạch tăng vốn lên 10.000 tỷ đồng trong năm nay.

Ban lãnh đạo BCG lý giải một trong những lý do phải tăng mạnh vốn là nhằm tương xứng với khối tài sản có nhiều tiềm năng của tập đoàn.

Tuy nhiên, với thực tế là hàng chục nghìn tỷ đồng tài sản được đầu tư ngược lại những doanh nghiệp thân hữu của chính giới chủ, không ràng buộc quy định công bố thông tin, cổ đông cũng như các trái chủ rõ ràng có lý do để băn khoăn về chất lượng tài sản cũng như sự tăng trưởng bền vững và minh bạch của BCG.

Những băn khoăn này có chăng cần được minh định rõ hơn cho cổ đông của BCG tại ĐHĐCĐ thường niên sắp tới.

Hoa Liên