Ảnh minh họa.

Ảnh minh họa.

Như VnEconomy đưa tin, cuộc đình công nợ bất động sản ở Trung Quốc bắt đầu vào cuối tháng 6, tại một dự án đình trệ của tập đoàn Evergrande ở Cảnh Đức Trấn, sau đó lan rộng ra ít nhất 301 dự án tại khoảng 91 thành phố. Người vay tiền mua nhà ở nước này đang dừng việc thanh toán các khoản vay mua nhà, hiện tượng này đẩy cao cuộc khủng hoảng địa ốc ở Trung Quốc và đe doạ phá hỏng những nỗ lực cải thiện thị trường trong bối cảnh kinh tế giảm tốc.

Trong kịch bản xấu nhất, tổ chức đánh giá tín nhiệm S&P Global Ratings ước tính rằng 2,4 nghìn tỷ Nhân dân tệ, tương đương 356 tỷ USD, chiếm 6,4% tổng dư nợ cho vay mua nhà trong hệ thống ngân hàng của Trung Quốc, có nguy cơ mất trắng. Tương tự, ngân hàng Deutsche Bank AG cảnh báo ít nhất 7% dư nợ cho vay mua nhà ở Trung Quốc đang ở thế rủi ro.

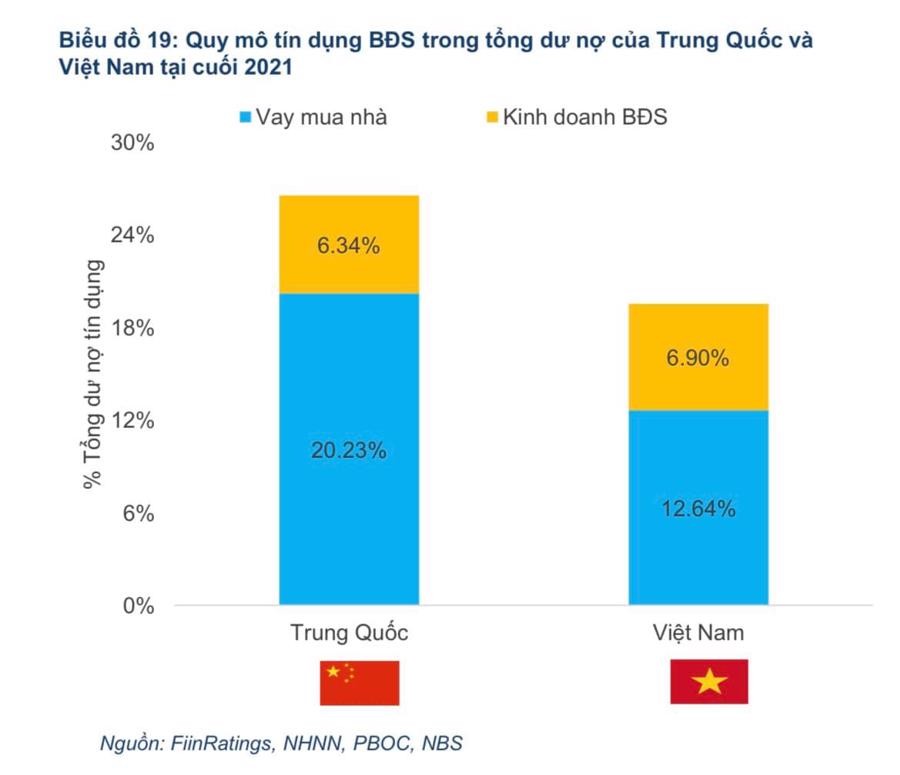

Câu hỏi lúc này đặt ra là liệu rủi ro tín dụng bất động sản Việt Nam có diễn ra theo đúng như kịch bản của Trung Quốc không? Dữ liệu từ FiinGroup cho thấy, có sự tương đồng về quy mô tín dụng bất động sản trong tổng dư nợ của Trung Quốc và Việt Nam tính tại cuối thời điểm 2021.

Tại Trung Quốc, tính đến cuối năm 2021, tổng dư nợ tín dụng bất động sản chiếm gần 27% tổng dư nợ toàn hệ thống, trong đó có 20,23% là vay mua nhà, 6,34% vay kinh doanh bất động sản. Tương tự, với Việt Nam, dư nợ tín dụng bất động sản tính đến cuối năm 2021 hơn 19% trong đó có 12,64% là cho vay mua nhà, 6,90% kinh doanh bất động sản.

Bình luận về vấn đề này, theo VnDirect, cuộc khủng hoảng nợ bất động sản tại Trung Quốc đã làm dấy lên những mối lo ngại trên thị trường bất động sản tại châu Á. Nhiều nhà phát triển bất động sản tư nhân của Trung Quốc đang phải đối mặt với thách thức kép, khó khăn tái cơ cấu nợ và doanh số bán trước giảm mạnh. Bên cạnh đó người mua nhà cũng đang thiếu niềm tin vào các chủ đầu tư, từ đó dẫn đến các vấn đề vỡ nợ.

Tuy nhiên, VNDirect tin rằng sự cải thiện về doanh số ký bán và dòng tiền hoạt động trong 6 tháng đầu năm 2022, có thể hỗ trợ cho các khoản nợ đáo hạn của các công ty bất động sản niêm yết tại Việt Nam ít nhất 12 tháng tới dù gặp thách thức tái cơ cấu nợ.

Ngoài ra, phần lớn các doanh nghiệp bất động sản niêm yết tại Việt Nam đang có cơ cấu tài chính lành mạnh vào cuối Q2/22, với tỷ lệ D/E trung bình chỉ 0,3-0,4x và tỷ lệ tiền và tương đương tiền tương đối cao khoảng 15-20% tổng tài sản.

Chính sách tiền tệ của Việt Nam đang được kiểm soát tốt và Ngân hàng Nhà nước cũng đã tăng cường giám sát dòng vốn tín dụng bất động sản trong vài năm qua. Kỳ vọng Nghị định 153 sửa đổi sớm được ban hành giúp các doanh nghiệp tiếp cận lại với kênh trái phiếu, một kênh huy động vốn ngày càng quan trọng đối với các doanh nghiệp Việt Nam.

Phân tích thêm về dòng tiền của doanh nghiệp bất động sản, theo đánh giá của Chứng khoán KBSV, dự kiến cuối tháng 8 – đầu tháng 9, Ngân hàng Nhà nước sẽ thực hiện nới room tín dụng cho hệ thống ngân hàng để hoàn thành chỉ tiêu tăng trưởng tín dụng 14% trong năm 2022.

KBSV đánh giá động thái này phần nào sẽ có tác động tích cực đến dòng tiền của các doanh nghiệp bất động sản theo 2 góc độ: Thứ nhất, các doanh nghiệp có nguồn tiền mới để vay đảo phần nợ trái phiếu đến hạn. Tuy nhiên phương án này chỉ áp dụng được đối với các doanh nghiệp có dự án mới và còn tài sản đảm bảo chất lượng tốt.

Thứ hai, thị trường bất động sản được kì vọng sẽ ấm trở lại vào các tháng cuối năm khi dòng tín dụng được khai thông, doanh nghiệp giải phóng được lượng hàng tồn kho, có thêm nguồn tiền để trả nợ.

Nhìn chung, theo KBSV, cuối năm 2022 và năm 2023, 2024 sẽ là giai đoạn khó khăn về dòng tiền đối với các doanh nghiệp bất động sản có trái phiếu đáo hạn. Đặc biệt đối với cá doanh nghiệp quy mô vừa và nhỏ, chất lượng tài sản không cao sẽ gặp nhiều khó khăn trong việc tìm kiếm nguồn vốn để xoay vòng khi: Nguồn vốn vay ngân hàng khó tiếp cận; Nguồn vốn từ phát hành trái phiếu bị siết chặt; Sức hấp thụ của thị trường bất động sản trong năm 2023-2024 là không cao do ảnh hưởng của suy thoái kinh tế.

Trong khi đó với nhóm doanh nghiệp bất động sản lớn phần nào ít áp lực hơn nhờ quỹ đất lớn, còn tài sản đảm bảo để vay ngân hàng cùng với đó đủ điều kiện để phát hành trái phiếu mới cũng như có khả năng vay trái phiếu quốc tế.

Tuy nhiên, các doanh nghiệp này vẫn phải liên tục tích lũy và triển khai dự án mới bất chấp các giai đoạn thị trường tăng trưởng nhanh và ở mức định giá cao để có khả năng huy động thêm nguồn vay nợ nhằm bổ sung dòng tiền nhằm thanh toán các nghĩa vụ đến hạn. Điều này cũng sẽ gây mất cân đối dòng tiền và làm giảm hiệu quả hoạt động trong những năm tới.