Doanh thu chuyển nhượng đất giảm, lãi nhờ doanh thu tài chính

Mới đây, Công ty Cổ phần Phát triển Bất động sản Phát Đạt (PDR) đã công bố báo cáo tài chính hợp nhất quý III/2022 ghi nhận doanh thu giảm 99%, về còn 11 tỉ đồng so với mức gần 1.268 tỉ đồng cùng kỳ năm 2021. Nhìn vào cơ cấu doanh thu cho thấy, doanh thu chuyển nhượng đất lao dốc từ 1.266 tỉ đồng về xấp xỉ 8 tỉ đồng là nguyên nhân khiến doanh thu Phát Đạt giảm mạnh trong kỳ.

Tuy doanh thu giảm sâu, song lợi nhuận PDR lại lên tới 718 tỉ đồng, tăng 18% so với quý III/2021 nhờ doanh thu hoạt động tài chính. Lý giải cho việc này, phía PDR cho biết, do trong quý III/2022, công ty đã hoàn thành việc chuyển nhượng 46% vốn chủ sở hữu trong Công ty Cổ phần Địa ốc Sài Gòn KL cho đối tác để thu về 1.249 tỉ đồng.

Đáng chú ý, đây không phải là lần đầu tiên một doanh nghiệp bất động sản báo lãi đột biến trong kỳ báo cáo tài chính, bất chấp doanh thu giảm mạnh. Trước đó, tại báo cáo tài chính tự lập quý II/2022, Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (KBC) cũng gây bất ngờ khi ghi nhận con số lợi nhuận lên tới hơn 2.456 tỉ đồng dù doanh thu chỉ gần 1.100 tỉ đồng, giảm 47% so với cùng kỳ.

Thuyết minh báo cáo tài chính cho thấy, trong kỳ KBC đã ghi nhận 2.397 tỉ đồng chênh lệch giữa phần sở hữu trong tài sản thuần của CTCP Đầu tư Sài Gòn Đà Nẵng (Sài Gòn Đà Nẵng Invest) và giá phí hợp nhất kinh doanh. Hoạt động này diễn ra sau khi KBC hoàn thành việc mua thêm 5,7 triệu cổ phần của Sài Gòn Đà Nẵng Invest để nâng tỉ lệ sở hữu từ 19,5% lên 48% vốn điều lệ.

Trong khi đó, đối với trường hợp PDR, nếu không có khoản thu nghìn tỉ từ doanh thu hoạt động tài chính, khả năng PDR lâm vào tình cảnh lỗ nặng trong quý III/2022 là khó tránh khỏi.

Hơn 126 triệu cổ phiếu PDR trở thành tài sản đảm bảo

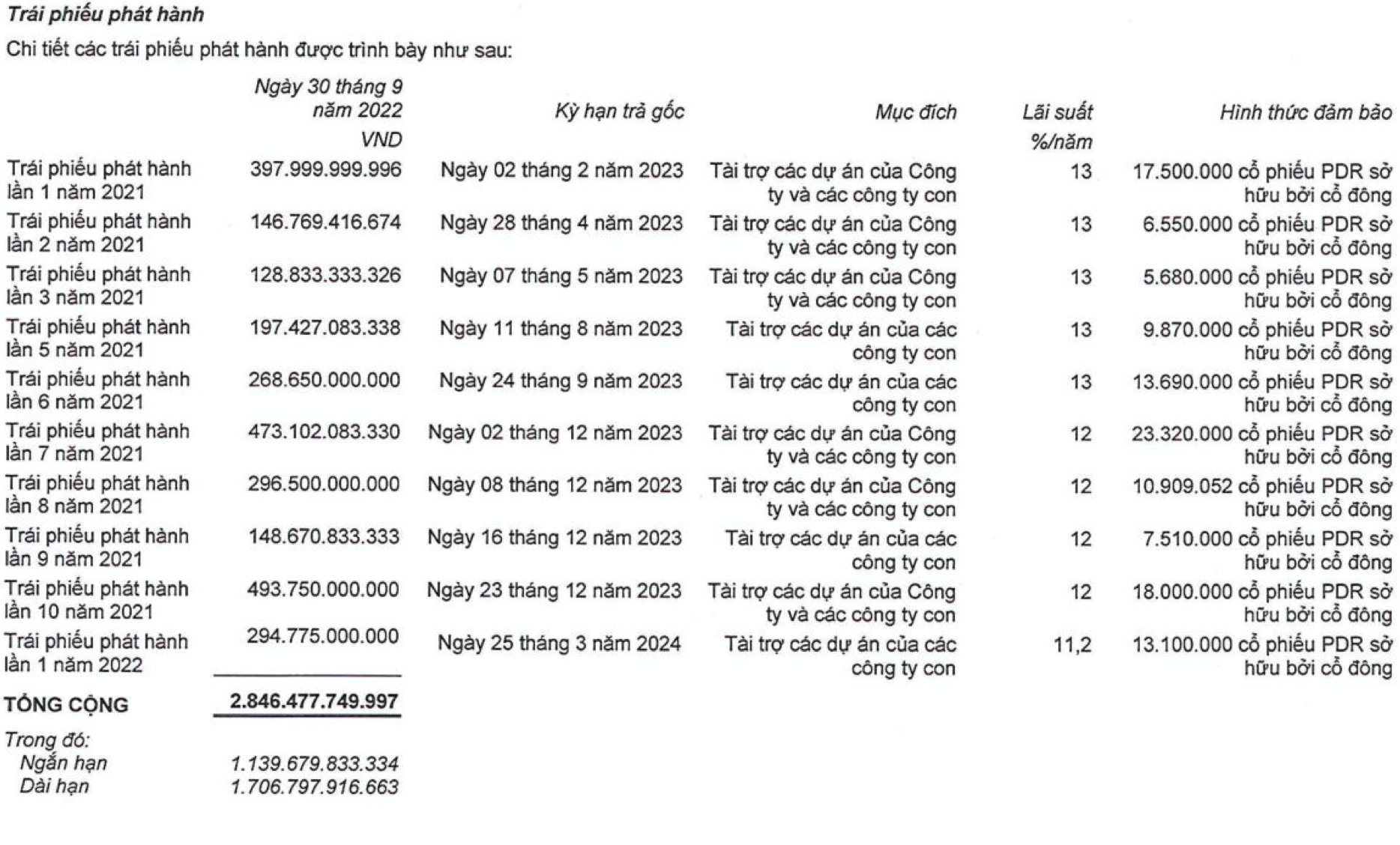

Vay nợ trái phiếu của PDR. Ảnh: Trích chụp báo cáo tài chính quý 3/2022 của PDR.

Vay nợ trái phiếu của PDR. Ảnh: Trích chụp báo cáo tài chính quý 3/2022 của PDR.

Mở cửa phiên giao dịch ngày 25.10.2022, cổ phiếu PDR hiện đang giao dịch ở mức 46.100 đồng/cp, giảm 1,91% so với đóng cửa phiên giao dịch ngày 24.10 và giảm đến 52% so với phiên giao dịch đầu năm 2022 (4.1.2022).

Một điểm đáng chú ý trong bức tranh tài chính của PDR là việc doanh nghiệp này đã sử dụng khoảng 126 triệu cổ phiếu PDR được sở hữu bởi các cổ đông làm tài sản đảm bảo cho 11 đợt phát hành trái phiếu PDR kể từ năm 2021 đến nay, với tổng giá trị phát hành lên đến 2.847 tỉ đồng (dư nợ đến ngày 30.9.2022).

Đáng nói, 10/11 lô trái phiếu này có thời hạn đáo hạn trong năm 2023, lô trái phiếu còn lại có thời gian đáo hạn vào tháng 3.2024. Ngoài ra, 31 triệu cổ phiếu PDR cùng với một số bất động sản tại Đà Nẵng, TPHCM, Bình Dương được thế chấp tại các nhà băng với tổng nợ tài chính 1.148 tỉ đồng.

Tính đến ngày 30.9.2022, nợ vay tài chính PDR đạt 5.265 tỉ đồng, tăng 54% sau 9 tháng.

Bên cạnh đó, lưu chuyển tiền thuần sử dụng vào hoạt động kinh doanh âm hơn 1.785 tỉ đồng. Trong đó, tiền lãi vay đã trả trong kỳ lên đến 109 tỉ đồng.

Có thể thấy, áp lực từ đáo hạn trái phiếu của PDR trong thời gian tới là rất lớn. Đặc biệt trong bối cảnh doanh thu và cổ phiếu lao dốc, dòng tiền âm nặng.

Nếu nhìn vào kết qủa kinh doanh quý III/2022 có thể thấy, doanh thu PDR chỉ đạt 11 tỉ đồng, trong khi hàng tồn kho tại các dự án tính đến ngày 30.9.2022 tại 14 dự án doanh nghiệp đang triển khai lên đến hơn 13.000 tỉ đồng.

Chưa kể, theo giới thiệu, là một trong những doanh nghiệp sở hữu quỹ đất khủng, thế nhưng tài sản đảm bảo cho các lô trái phiếu và ngân hàng phần đa là cổ phiếu PDR được cổ đông nắm giữ.