Quan ngại về nợ tại một dự án đã tác động mạnh tới thị trường trái phiếu doanh nghiệp của Hàn Quốc (Ảnh: Getty)

Dù có mức xếp hạng tín dụng AAA, Tập đoàn Điện lực Hàn Quốc (Korea Electric Power Corp) chỉ huy động được một nửa số tiền dự kiến từ thị trường trái phiếu trong tháng 10/2022. Thương vụ này cho thấy mức độ trầm trọng của vấn đề nợ doanh nghiệp ở Hàn Quốc, theo Nikkei Asia.

Nguyên nhân được cho là xuất phát từ vụ vỡ nợ trái phiếu của nhà phát triển công viên giải trí nổi tiếng Legoland Korea Resort: Gangwon Jungdo Development (GJD).

Được biết, GJD - tổ chức do chính quyền tỉnh Gangwon sở hữu 44% cổ phần - đã thành lập công ty có mục đích đặc biệt là Iwon Jeil Cha (IJC) vào năm 2020 để tài trợ cho việc xây dựng Legoland Korea Resort. Tuy nhiên, IJC đã không trả được khoản nợ 205 tỉ won (145 triệu USD, được bảo đảm bằng tài sản) và bị liệt vào danh sách phá sản hôm 4/10.

Giới chức Gangwon ban đầu tuyên bố sẽ bảo đảm thanh toán cho khoản nợ nhưng sau đó bất ngờ cho biết sẽ đệ đơn phá sản đối với GJD 'để tránh phải trả khoản nợ 205 tỉ won mà công ty này đã vay của BNK Securities'.

Sau đó, trước những phản ứng gay gắt của thị trường, tân Thống đốc tỉnh Gangwon Kim Jin-tae cam kết khoản nợ của GJD sẽ được trả vào ngày 25/12 nhưng dường như đã quá muộn.

|

|

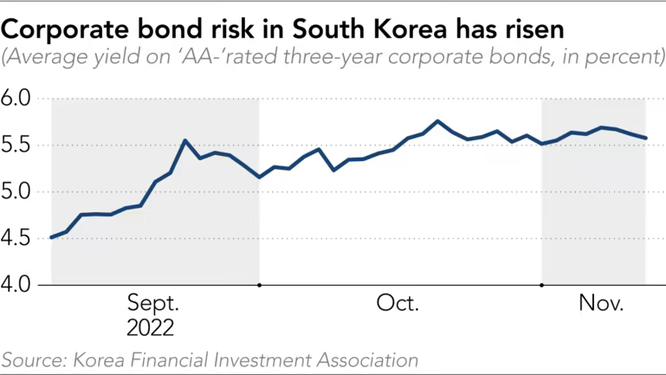

Nguy cơ trái phiếu doanh nghiệp Hàn Quốc tăng (Ảnh: KFIA) |

Vụ vỡ nợ của GJD làm dấy lên mối lo ngại của giới đầu tư về mức độ tín nhiệm của các doanh nghiệp đi vay, từ đó dẫn tới sự thiếu hụt thanh khoản trên thị trường vốn, đẩy lợi suất trái phiếu tăng đột biến.

Lợi suất trung bình đối với trái phiếu doanh nghiệp kỳ hạn 3 năm với mức xếp hạng tín dụng AA- đã lên tới 5,69%/năm trong tuần trước, từ mức 4,537%/năm cách đây 2 tháng, theo dữ liệu của Hiệp hội Đầu tư Tài chính Hàn Quốc.

Để xoa dịu thị trường, chính phủ của Tổng thống Yoon Suk-yeol và Ngân hàng trung ương Hàn Quốc (BoK) ngày 23/10 tuyên bố rằng họ sẽ bơm ít nhất 50 nghìn tỉ won vào thị trường trái phiếu.

Cùng với chương trình hỗ trợ thanh khoản, chính phủ Hàn Quốc cũng bắt đầu mua trái phiếu doanh nghiệp và thương phiếu thông qua quỹ 20 nghìn tỉ won. Chính phủ cũng tăng gấp đôi quy mô của chương trình mua trái phiếu của nhà nước lên 16 nghìn tỉ USD.

Giới phân tích cho rằng các biện pháp này có thể là chưa đủ để bình ổn thị trường, do những điều kiện cho vay đang được siết chặt kể từ sau khủng hoảng tài chính toàn cầu.

“Chúng tôi tin rằng các biện pháp chính sách hiện tại sẽ chỉ hỗ trợ một cách hạn chế trong ngắn hạn và khó có thể giải quyết được những nguy cơ tiềm ẩn về một cuộc khủng hoảng tín dụng trên toàn hệ thống”, Park Jeong-woo, nhà kinh tế học đến từ Nomura, nhấn mạnh trong tháng trước.

“Trong bối cảnh căng thẳng về tín dụng, chỉ số năng lực tài chính Nomura-KRFCI đã chạm mức cao nhất trong tháng 10, kể từ sau khủng hoảng tài chính toàn cầu năm 2008", ông nói.

|

|

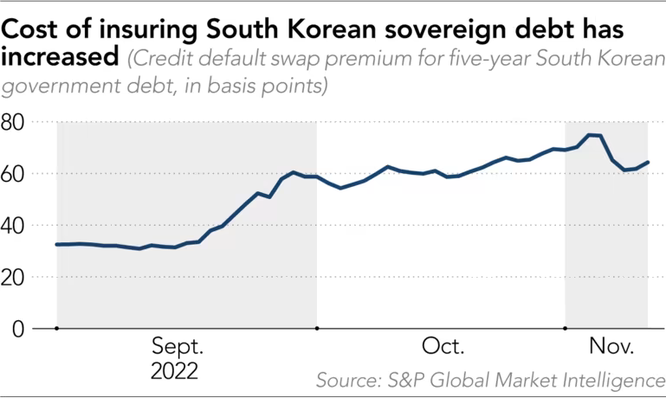

Chi phí hoán đổi nợ tín dụng kỳ hạn 5 năm của trái phiếu chính phủ Hàn Quốc tăng (Ảnh: S&P Global Market Intelligence) |

Các nhà đầu tư đang theo dõi sát sao tác động của khủng hoảng niềm tin trên thị trường trái phiếu doanh nghiệp tới các thị trường chứng khoán và ngoại hối của Hàn Quốc.

Đến thời điểm này, thị trường chứng khoán Seoul vẫn khỏe mạnh trước khủng hoảng trái phiếu doanh nghiệp, trong đó chỉ số KOSPI tăng hơn 14% kể từ cuối tháng 9. Đồng won Hàn Quốc cũng tăng 7,4% so với đồng USD trong cùng giai đoạn.

Tuy nhiên, chi phí hợp đồng hoán đổi rủi ro tín dụng (credit default swap premium) kỳ hạn 5 năm của trái phiếu chính phủ Hàn Quốc đã tăng mạnh trong vài tháng gần đây. Chỉ số này đã tăng hơn gấp đôi, lên 74,98 vào ngày 3/11 từ 32,73 cách đó 2 tháng, đạt mức cao nhất trong 5 năm, theo dữ liệu của S&P Global Market Intelligence.

Các chuyên gia kinh tế cho rằng nền tảng vững chắc của nền kinh tế Hàn Quốc đủ mạnh để chống chịu cuộc khủng hoảng trái phiếu doanh nghiệp.

“Không thể so sánh tình hình hiện tại với cuộc khủng hoảng ngoại hối trong quá khứ,” Oh Suk-tae, chuyên gia kinh tế đến từ Societe Generale, nhắc tới khủng hoảng tài chính châu Á giai đoạn 1997-1998. “Chứng khoán tăng và tỷ giá hối đoái ổn định. Tôi cho rằng thị trường Hàn Quốc đang phản ứng tương tự như trường hợp của Anh gần đây", vị này nói.

Vị chuyên gia cho rằng BoK đang nắm giữ 'chìa khóa' để giải quyết cuộc khủng hoảng này, bởi ngân hàng trung ương có thể làm chậm tốc độ nâng lãi suất để ngăn chặn đà tăng thêm của lợi suất trái phiếu. Thống đốc Rhee đã đánh tín hiệu về kế hoạch nâng lãi suất để kiềm chế lạm phát.

“Các nhà đầu tư sẽ không mua trái phiếu (ở hiện tại) nếu như họ kỳ vọng lợi suất sẽ tiếp tục tăng thêm. Vấn đề nằm ở giá. BoK có thể đưa ra một bước nhỏ trong lần này,” ông Oh nói, kỳ vọng rằng ngân hàng trung ương sẽ quyết định nâng lãi suất thêm 0,25% trong cuộc họp sắp tới tổ chức ngày 24/11, thay vì 0,5%, để bình ổn thị trường trái phiếu./.