Các nguồn thu ngoài lãi sụt giảm nghiêm trọng khiến lợi nhuận tại BaoViet Bank "bốc hơi" mạnh

Theo báo cáo tài chính (BCTC) quý 3/2022, hoạt động chính cao gấp 4,6 lần so với cùng kỳ, thu về hơn 136,6 tỷ đồng thu nhập lãi thuần. Nguyên nhân do có khoản thu nhập lãi từ nghiệp vụ mua bán nợ ghi nhận hơn 63,5 tỷ đồng (cùng kỳ 2021 không có khoản thu nhập lãi này). Ngoài ra, thu nhập lãi tiền gửi và cho vay khách hàng tại BaoViet Bank cũng tăng mạnh.

Tuy nhiên, các nguồn thu ngoài lãi lại sụt giảm nghiêm trọng, thậm chí là thua lỗ.

Cụ thể, lãi từ hoạt động dịch vụ giảm 34%, chỉ còn hơn 134 tỷ đồng. Lãi từ hoạt động kinh doanh ngoại hối giảm đến 90% xuống còn vỏn vẹn 374,3 triệu đồng, do giảm đến 66% lãi thu từ công cụ tài chính phái sinh tiền tệ (còn hơn 1 tỷ đồng).

Hoạt động mua bán chứng khoán kinh doanh giảm tận 98% xuống còn hơn 485 triệu đồng. Thậm chí, mua bán chứng khoán đầu tư báo lỗ hơn 8 tỷ đồng, trong khi cùng kỳ lãi hơn 51 tỷ đồng. Ngoài ra, lỗ thuần từ hoạt động khác lên tới 39 tỷ đồng, trong khi cùng kỳ 2021 lãi hơn 10 tỷ đồng.

Hơn nữa, chi phí hoạt động trong quý 3 tăng tới 22% lên hơn 176,2 tỷ đồng.

Hoạt động sa sút cộng với chi phí hoạt động tăng nhanh kéo lợi nhuận thuần tại BaoViet Bank giảm đến 73% so với cùng kỳ, chỉ còn hơn hơn 48,3 tỷ đồng.

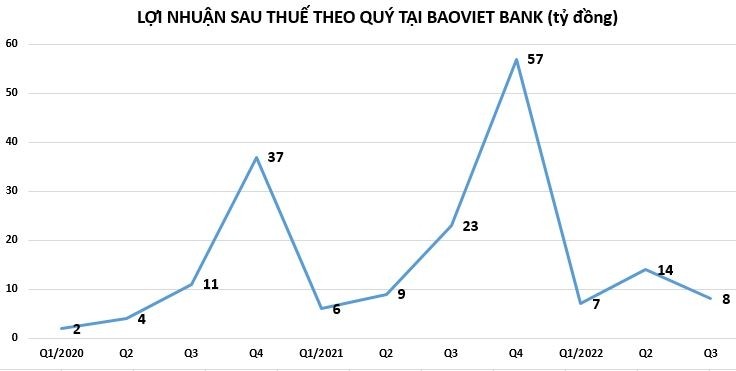

Mặc dù quý 3/2022, BaoViet Bank đã giảm đến 74% chi phí dự phòng rủi ro tín dụng, chỉ còn trích hơn 38,7 tỷ đồng, nhưng Ngân hàng vẫn bão lãi sau thuế ‘bốc hơi’ đến 66%, chỉ mang về hơn 7,7 tỷ đồng.

Tính chung 9 tháng đầu năm 2022, kết quả kinh doanh của BaoViet Bank cũng không mấy khả quan khi thu nhập lãi thuần chỉ mang về gần 487 tỷ đồng, giảm 23% so với cùng kỳ. Đồng thời, các nguồn thu ngoài lãi giảm mạnh khiến tổng thu nhập hoạt động 9 tháng đầu năm giảm tới 41% chỉ còn hơn 596 tỷ đồng. Do đó, lợi nhuận thuần chỉ còn vỏn vẹn gần 117 tỷ đồng, trong khi cùng kỳ 2021 đạt tới 577 tỷ đồng.

Kết quả, BaoViet Bank báo lãi trước và sau thuế 9 tháng đầu năm 2022 đạt lần lượt hơn 36 tỷ đồng và gần 29 tỷ đồng, đều giảm 21% so với cùng kỳ 2021.

So với kế hoạch lãi trước thuế 90 tỷ đồng được đặt ra cho cả năm, BaoViet Bank mới chỉ thực hiện được 40% chỉ tiêu dù đã qua 9 tháng.

Dòng tiền thuần trong kỳ vẫn âm nặng, xuất hiện 955 tỷ đồng nghĩa vụ nợ tiềm ẩn

Tính đến 30/9/2022, tổng tài sản tại BaoViet Bank xấp xỉ đầu năm, ghi nhận hơn 65.744 tỷ đồng. Trong đó, tiền gửi tại Ngân hàng nhà nước tăng 24% so với đầu năm, đạt hơn 914 tỷ đồng; cho vay khách hàng tăng 18% đạt hơn 29.549 tỷ đồng; tiền gửi và cho vay các TCTD khác giảm 12% xuống còn hơn 11.995 tỷ đồng.

Về nguồn vốn kinh doanh, tiền gửi khách hàng tại BaoViet bank tính đến 30/9/2022 xấp xỉ đầu năm, đạt hơn 37.252 tỷ đồng. Phát hành giấy tờ có giá bất ngờ tăng đến 85% so với đầu năm, đạt hơn 4.180 tỷ đồng.

Đáng chú ý, dòng tiền tại BaoViet Bank tiếp tục là ‘màu xám’ trong bức tranh kinh doanh.

Cụ thể, 9 tháng đầu năm 2022, dòng tiền thuần từ hoạt động kinh doanh âm hơn 1.307 tỷ đồng. Nguyên nhân do tăng các khoản cho vay khách hàng lên 4.604 tỷ đồng, tăng tới 66% so với cùng kỳ 2021.

Dòng tiền thuần từ hoạt động đầu tư cũng âm hơn 20,8 tỷ đồng và dòng tiền thuần từ hoạt động tài chính âm gần 140 triệu đồng.

Do đó, lưu chuyển tiền thuần trong kỳ tại BaoViet Bank âm hơn 1.328 tỷ đồng.

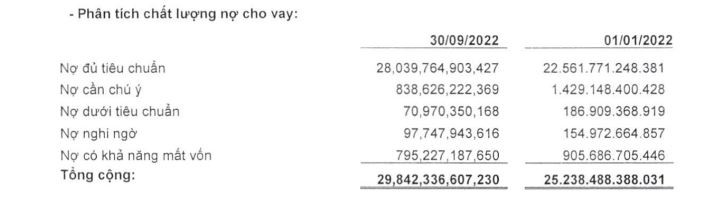

Một điểm sáng trong bức tranh kinh doanh tại nhà băng này chính là chất lượng nợ vay. Tính đến 30/9/2022, tổng nợ xấu tại BaoViet Bank giảm 23% so với đầu năm, xuống còn 964 tỷ đông. Trong đó, các nhóm nợ dưới tiêu chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn đều lần lượt giảm -62%, -37%, -12% so với đầu năm.

Kết quả, tỷ lệ nợ xấu tại BaoViet Bank giảm từ 4,94% hồi đầu năm xuống còn 3,23%. Tuy nhiên, tỷ lệ nợ xấu này vẫn còn cao so với mức quy định chung của ngành là 3%.

Chi tiết các nhóm nợ tại BaoViet Bank (nguồn: BCTC quý 3/2022)

Tuy nhiên, tỷ lệ nợ xấu tại ngân hàng chỉ phản ánh phần nợ xấu hiện rõ và được ghi nhận trong bảng cân đối kế toán. Vì vậy, nếu tính cả những phần nợ “tiềm ẩn” chưa được ghi nhận, thì tỷ lệ nợ xấu của ngân hàng chắc chắn sẽ có thay đổi.

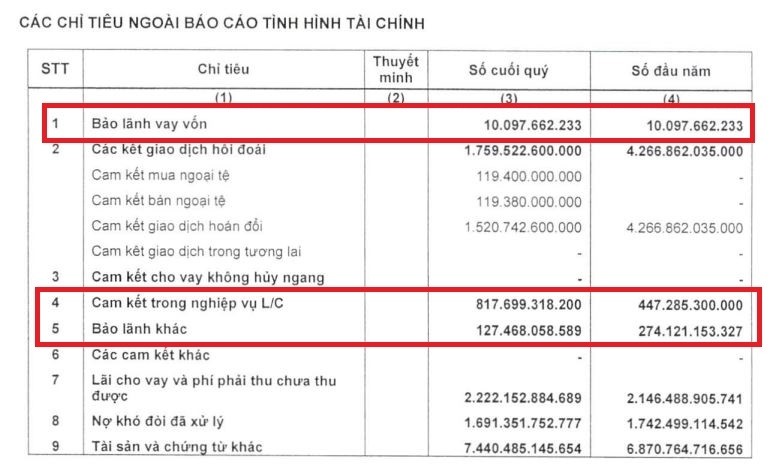

Theo đó, chỉ tiêu ngoại bảng cũng cho thấy, tính đến 30/9/2022, BaoViet Bank có hơn 955 tỷ đồng nghĩa vụ nợ tiềm ẩn, tăng tới 31% so với thời điểm đầu năm. Trong đó, bảo lãnh vay vốn hơn 10 tỷ đồng; cam kết trong nghiệp vụ L/C tăng 83% so với đầu năm, ghi nhận hơn 817,6 tỷ đồng và bảo lãnh khác hơn 127 tỷ đồng.

Tính đến 30/9/2022, BaoViet Bank có đến 955 tỷ đồng nghĩa vụ nợ tiềm ẩn (nguồn: BCTC quý 3/2022)

Nghĩa vụ nợ tiềm ẩn bao gồm cam kết bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C (bảo lãnh qua thư tín dụng) và cam kết trong bảo lãnh khác. Cam kết bảo lãnh vay vốn thì nhiều rủi ro hơn các nhiệp vụ L/C, nhưng lại thường chiếm tỷ trọng nhỏ, trong khi đó, cam kết trong nghiệp vụ L/C lại có rủi ro thấp nhất và cam kết trong bảo lãnh khác nhiều rủi ro hơn L/C.

Các khoản nợ này được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng... Dù nằm ở ngoại bảng và chưa được coi là nợ xấu, nhưng trong thời điểm "nhạy cảm" như hiện nay, doanh nghiệp khó khăn sẽ có thể trở thành các khoản nợ tiềm ẩn nhiều rủi ro.