Big 4 đồng thuận hạ lãi suất

Tuần qua, các ngân hàng thương mại có vốn Nhà nước (big 4) đã cùng đồng thuận hạ lãi suất huy động, tạo điều kiện giảm lãi suất cho vay đối với khách hàng. Hiện lãi suất huy động online kỳ hạn 6 tháng,12 tháng của Agribank lần lượt là 6,1%/năm và 7,4%/năm, ngang với lãi suất huy động tại quầy. Trong khi đó, Vietcombank cũng đã điều chỉnh lãi suất huy động online ở kỳ hạn 12 tháng xuống mức ngang bằng Agribank (7,4%/năm). BIDV và VietinBank vẫn chưa công bố biểu lãi suất mới nhưng dự kiến cũng sẽ sớm có sự điều chỉnh.

Big 4 hiện đang chiếm khoảng 45% thị phần tín dụng và thị phần huy động vốn toàn hệ thống. Việc giảm lãi suất huy động một số kỳ hạn của nhóm “anh cả” này sẽ kéo mặt bằng lãi suất huy động toàn thị trường xuống, giúp các ngân hàng có điều kiện hạ chi phí vốn để giảm lãi vay cho khách hàng.

Với sự điều chỉnh này, mặt bằng lãi suất huy động của nhóm big 4 tiếp tục giữ mức thấp nhất thị trường giống như nhiều năm qua.

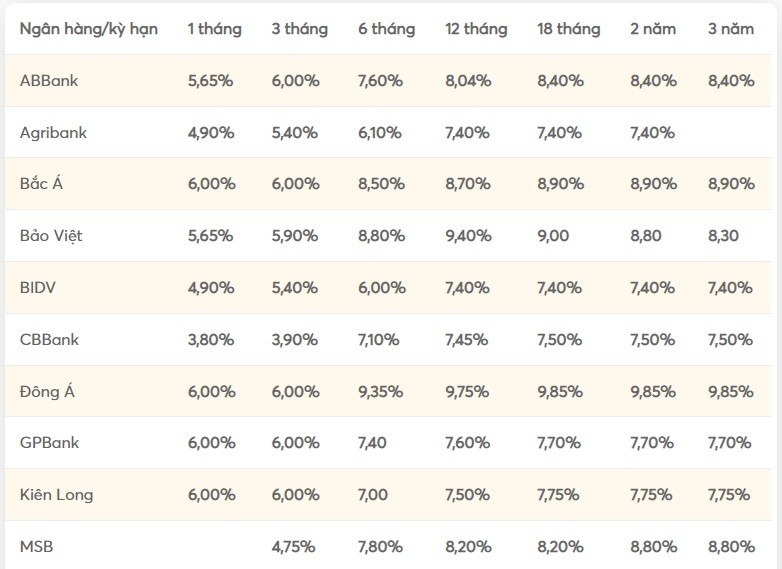

Lãi suất gửi tiết kiệm tại quầy.

Lãi suất gửi tiết kiệm tại quầy.

Còn các ngân hàng khác hiện nay đang để mức lãi suất huy động kỳ hạn 1-5 tháng là 6%. Tuy nhiên, sự khác biệt xuất hiện ở kỳ hạn 6 tháng, với mức cao nhất thuộc về SCB lên tới 9,5%/năm.

Lãi suất huy động kỳ hạn 9 tháng cao nhất là NCB (9,45%/năm), mức lãi suất này cũng được NCB áp dụng cho các kỳ còn lại. SCB cũng nằm trong nhóm có lãi suất huy động cao nhất ở kỳ hạn 9 tháng, 9,4%/năm. Tiếp đến là Saigonbank và VietBank cùng áp dụng lãi suất 9,3%/năm.

Ở kỳ hạn 12 tháng, kỳ hạn được nhiều người gửi tiền lựa chọn nhất, lãi suất cao nhất vẫn đang thuộc về SCB 9,5%/năm. Các ngân hàng NCB, Saigonbank, VietBank, OCB, VPBank, và BacA Bank cũng nằm trong nhóm dẫn đầu (từ 9,2-9,45%/năm).

NamA Bank không thuộc nhóm dẫn đầu về lãi suất huy động, tuy nhiên, tiền gửi kỳ hạn 12 tháng với khoản tiền từ 500 tỷ đồng trở lên được ưu tiên hưởng mức lãi suất lên tới 10,7%/năm - mức lãi suất cao nhất theo công bố công khai. Tuy nhiên, đối với khoản tiền gửi dưới 500 tỷ đồng, lãi suất là 8,6%/năm.

Đáng chú ý, lãi suất ở một số kỳ hạn tại 3 nhà băng gồm OceanBank, CB, và GPBank đang thấp nhất thị trường. Đặc biệt, tại Ngân hàng Xây dựng (CB), lãi suất kỳ hạn 3 tháng chỉ 3,8%/năm.

Giảm bớt gánh nặng cho thị trường

Theo TS. Cấn Văn Lực, thành viên Hội đồng tư vấn Tài chính, tiền tệ quốc gia khẳng định, ngay từ cuối năm 2022, khi một số NHTM nâng lãi suất huy động quá cao, NHNN đã có sự nhắc nhở. Bên cạnh đó, các ngân hàng thương mại có vốn Nhà nước nỗ lực duy trì lãi suất ổn định, tiên phong giảm lãi suất, tạo điều kiện hỗ trợ cho doanh nghiệp theo chỉ đạo của Chính phủ.

Với sự tiên phong của nhóm ngân hàng big 4, các chuyên gia kỳ vọng lãi suất cho vay sẽ bớt căng thẳng thời gian tới. Tuy vậy, trong bối cảnh lãi suất của các ngân hàng trung ương trên thế giới có khả năng tiếp tục tăng, mức hạ lãi suất trong nước thời gian tới có thể chưa đạt như kỳ vọng của doanh nghiệp. Các ngân hàng muốn hạ lãi suất phải phụ thuộc vào rất nhiều yếu tố như: thanh khoản, lạm phát…

“Lãi suất tiết kiệm hạ nhiệt sẽ giúp lãi suất cho vay giảm. Thực tế, các ngân hàng rất muốn giảm thêm lãi suất cho vay vì nếu lãi suất tăng cao thì ảnh hưởng đến khả năng trả nợ của khách hàng, nguy cơ nợ xấu của ngân hàng vì vậy cũng tăng cao. Tuy vậy, mức độ giảm lãi vay cần phải tính toán kỹ, tùy thuộc vào mức giảm lãi suất huy động cũng như đặt trong bối cảnh Fed có thể sẽ còn tiếp tục tăng lãi suất thời gian tới”, ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam phân tích thêm.

Giới chuyên môn dự báo, năm 2023 nền kinh tế và cộng đồng doanh nghiệp tiếp tục gặp nhiều khó khăn. Nhiều tổ chức quốc tế đưa ra triển vọng kém lạc quan và liên tục cắt giảm dự báo tăng trưởng kinh tế toàn cầu. Trong bối cảnh đó, điều hành chính sách tiền tệ vẫn kiên định hướng tới mục tiêu nhất quán và xuyên suốt đó là: kiểm soát lạm phát, góp phần ổn định kinh tế vĩ mô, hỗ trợ tích cực cho tăng trưởng kinh tế và bảo đảm an toàn hệ thống.

Việc giảm lãi suất cho vay trong thời gian tới còn gặp nhiều khó khăn do các ngân hàng trung ương lớn trên thế giới tiếp tục tiến trình thắt chặt chính sách tiền tệ, điều chỉnh tăng lãi suất; lạm phát trong và ngoài nước có xu hướng gia tăng; tín dụng tăng nhanh hơn huy động vốn, tạo áp lực cho các TCTD phải tăng lãi suất để ổn định và thu hút thêm nguồn vốn

Chuyên gia kinh tế Nguyễn Xuân Thành (Đại học Fulbright Việt Nam) cho rằng, Fed sẽ còn 2 lần tăng lãi suất nữa vào tháng 3 và tháng 5/2023, sau đó lãi suất sẽ duy trì ở mức đỉnh 5 - 5,25% đến cuối năm 2023. Đây là thời điểm để thay đổi chính sách, ổn định vĩ mô, cũng là cơ hội để NHNN giảm lãi suất, hỗ trợ doanh nghiệp do áp lực tỷ giá qua đi. Ổn định vĩ mô không thể đạt được khi lãi suất thực rất cao, khó khăn cho các doanh nghiệp. Vì thế, theo TS Nguyễn Xuân Thành, chính sách tiền tệ cần vượt qua thách thức trong quý I và quý II/2023, khi Fed dừng tăng lãi suất, hết áp lực tỷ giá thì phải chuyển hướng sang hỗ trợ tăng trưởng, mạnh tay hạ lãi suất.