Cổ phiếu lao dốc, phải bổ sung tài sản đảm bảo cho lô trái phiếu

Công ty Chứng khoán Bản Việt (VCSC) đã thông báo Công ty Cổ phần Phát triển Bất động sản Phát Đạt (mã PDR) đã hoàn thành việc bổ sung 1,7 triệu cổ phiếu PDR làm tài sản đảm bảo cho lô trái phiếu phát hành vào cuối tháng 12/2021. Trong đợt phát hành này, VCSC đóng đóng vai trò là đơn vị quản lý tài sản đảm bảo và nhận cầm cố cổ phần.

Cổ phiếu liên tục giảm, Phát Đạt (PDR) vẫn mang đi đảm bảo để tiếp tục vay trái phiếu

Quý 2/2021, lợi nhuận Phát Đạt ước tính tăng thêm 112% so với cùng kỳ năm trước

Việc bổ sung tài sản đảm bảo diễn ra sau khi giá trị tài sản đảm bảo gốc bị suy giảm xuống dưới mức cho phép theo điều khoản và điều kiện của đợt phát hành trái phiếu. Cụ thể, khi phát hành đợt trái phiếu trị giá 500 tỷ đồng, Phát Đạt đã sử dụng khoảng 10 triệu cổ phiếu PDR do Chủ tịch HĐQT Nguyễn Văn Đạt sở hữu làm tài sản bảo đảm. Thị giá PDR thời điểm đó dao động quanh ngưỡng 90.000 đồng/cổ phiếu.

Sau khi Phát Đạt chia cổ tức bằng cổ phiếu 36%, số cổ phiếu cầm cố tăng lên gần 15 triệu cổ phiếu và giá điều chỉnh về mức khoảng 70.000 đồng/cổ phiếu. Tuy nhiên sau đó, giá cổ phiếu PDR liên tục lao dốc xuống vùng giá 5x.

Theo quy định của hợp đồng cầm cố cổ phần, VCSC đã tính giá bình quân gia quyền khối lượng 5 phiên gần nhất của PDR với kết quả là 55.013 đồng, tương đương với giá trị của tài sản bảo đảm chỉ còn 823 tỷ đồng. Điều này khiến tỷ lệ tài sản bảo đảm/dư nợ gốc trái phiếu rơi xuống 164%, thấp hơn mức yêu cầu tối thiểu là 180%.

Theo quy định của điều kiện phát hành trái phiếu, trong vòng 2 ngày làm việc Phát Đạt phải bổ sung tài sản bảo đảm để đạt tỷ lệ 180%. Trong trường hợp Phát Đạt không thực hiện, đơn vị quản lý tài sản bảo đảm sẽ có quyền bán tài sản bảo đảm nhằm thu hồi một phần/toàn bộ nghĩa vụ trái phiếu.

Sau khi bổ sung 1,7 triệu cổ phiếu PDR, tổng giá trị tài sản bảo đảm/dự nợ trái phiếu đã tăng lên 183%. Nếu giá cổ phiếu PDR tiếp tục giảm khiến tỷ lệ này thấp hơn 180%, VCSC có thể sẽ tiếp tục yêu cầu Phát Đạt bổ sung tài sản bảo đảm. Ngược lại, Phát Đạt có thể rút bớt tài sản bảo đảm nếu tỷ lệ trên vượt quá 230%, nhưng khi đó tỷ lệ duy trì không được thấp hơn 200%.

Âm nặng dòng tiền, nợ vay tăng mạnh

Theo báo cáo tài chính hợp nhất quý I/2022, Phát Đạt ghi nhận doanh thu thuần đạt 625,4 tỷ đồng, tăng 6,7% so với cùng kỳ chủ yếu đến từ việc chuyển nhượng đất (622,4 tỷ đồng). Giá vốn giảm hơn một nửa dẫn đến lợi nhuận gộp từ bán hàng và cung cấp dịch vụ đạt hơn 526 tỷ đồng, tăng 36,7% so với cùng kỳ.

Trong kỳ, Phát Đạt chỉ ghi nhận vỏn vẹn 537 triệu đồng khoản thu từ tài chính nhưng chi phí tài chính lại ghi nhận đến hơn 106 tỷ đồng, gấp 5 lần so với cùng kỳ trong đó chủ yếu là chi phí lãi vay. Chi phí bán hàng và chi phí quản lý doanh nghiệp đều tăng so với cùng kỳ, lần lượt đạt 5,3 tỷ và 60,1 tỷ đồng, tương ứng tăng 27% và 39,4%.

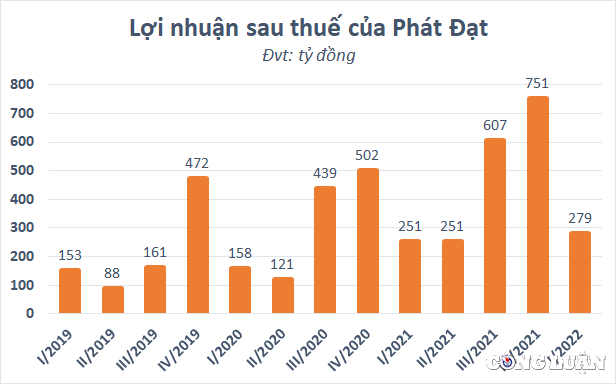

Kết quả, Phát Đạt báo lãi ròng 279,4 tỷ đồng, tăng 11,3% so với quý I/2021, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt 282 tỷ đồng. Phát Đạt cho biết trong quý I vừa qua công ty đã chuyển nhượng một phần Khu chung cư cao tầng Dự án Phân Khu số 4 thuộc Khu đô thị du lịch sinh thái Nhơn Hội, tỉnh Bình Định.

Năm 2022, Phát Đạt đặt mục tiêu doanh thu đạt 10.700 tỷ đồng và lợi nhuận sau thuế đạt 2.908 tỷ đồng. Với kết quả đạt được, doanh nghiệp bất động sản này mới hoàn thành được 5,8% mục tiêu về doanh thu và 9,6% mục tiêu về lợi nhuận.

Đáng chú ý, Phát Đạt còn gặp vấn đề lớn với dòng tiền khi lưu chuyển tiền thuần từ hoạt động kinh doanh âm đến 994 tỷ đồng trong quý đầu năm. Con số này cùng kỳ mới chỉ gần 82 tỷ đồng. Dòng tiền thuần từ hoạt động đầu tư cũng âm 534 tỷ đồng. Do đó, Phát Đạt phải tìm kiếm dòng tiền tài chính để bù đắp cục thể là đi vay và phát hành trái phiếu.

Tính đến cuối quý I/2022, tổng nợ phải trả của Phát Đạt đạt hơn 13.147 tỷ đồng, trong đó dư vay nợ thuê tài chính ngắn hạn gần 1.223 tỷ đồng (tăng gần 416 tỷ đồng so với đầu kỳ) và dư vay nợ thuê tài chính dài hạn hơn 3.593tỷ đồng (tăng 973 tỷ đồng so với đầu kỳ).

Ngày 23/3, Phát Đạt đã thông qua việc phát hành thêm 3.000 trái phiếu để tăng vốn tài trợ cho công ty con. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, đảm bảo bằng cổ phiếu PDR của bên thứ 3. Tiền lãi sẽ sẽ được trả 3 tháng một lần. Kỳ hạn của trái phiếu là 2 năm kể từ ngày phát hành, với lãi suất 11,2%/năm với giá bán là 100 triệu đồng/trái phiếu.

Toàn bộ số tiền là 300 tỷ đồng sẽ được dùng để tăng quy mô hoạt động, tài trợ vốn cho các dự án: Dự án trung tâm thương mại và căn hộ cao cấp Bình Dương 1 & 2(Astral City); Dự án khu nhà ở phức hợp cao tầng Thuận An 1 & 2 tại Bình Dương; Dự án xây dựng hạ tầng xây dựng hạ tầng kỹ thuật nội bộ khu I (khu Cổ Đại ) tại TP HCM và Dự án căn hộ, thương mại dịch vụ khách sạn cao tầng tại số 223-225 Trần Phú, Đà Nẵng.

Trước đó trong năm 2021, Phát Đạt đã phát hành 10 đợt trái phiếu với tổng giá trị 2.355 tỷ đồng, toàn bộ đều được đảm bảo bằng cổ phiếu PDR thuộc sở hữu của bên thứ 3. Hầu hết các lô trái phiếu có lãi suất 12-13%/năm, cao hơn mặt bằng chung của thị trường và chủ yếu có kỳ hạn là 2 năm.