Phép tính huy động 2.000 tỉ đồng trái phiếu của Khang Điền

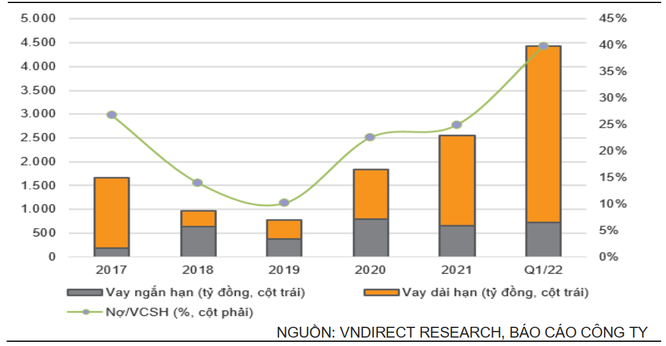

Tính đến cuối quý đầu năm 2022, CTCP Đầu tư và Kinh doanh nhà Khang Điền (Mã CK: KDH) ghi nhận nợ vay đạt 4.434 tỉ đồng, tăng 73,7% so với cùng kỳ năm trước. Điều này dẫn đến tỉ lệ nợ/vốn chủ sở hữu của công ty tại thời điểm 31/3 tăng 15 điểm phần trăm so với cùng kỳ năm trước.

Theo CTCP Chứng khoán VNDirect (Mã CK: VND), trong nửa cuối năm 2022, KDH dự kiến sẽ phát hành 2.000 tỉ đồng trái phiếu doanh nghiệp để đầu tư cho các hoạt động đền bù, phát triển cơ sở hạ tầng và chi phí xây dựng cho các dự án The Privia, Classia và Tân Tạo.

VND cho rằng, trong ngắn hạn, tiềm năng tăng giá của của phiếu KDH chủ yếu đến từ giá bán trung bình cao hơn dự kiến của công ty tại các dự án Classia, Clarita và 158 An Dương Vương.

Song, trong trung và dài hạn, tiềm năng của cổ phiếu KDH phụ thuộc vào việc công ty có thể xử lý các vấn đề pháp lý nhằm ra mắt dự án Tân Tạo.

Là doanh nghiệp bất động sản, KDH cũng phải đối mặt với các rủi ro như việc xin cấp phép mở bán cho các dự án mới chậm hơn dự kiến, giá nguyên vật liệu xây dựng tiếp tục tăng.

Cùng với đó, triển vọng ngành cũng đối mặt với nhiều thách thức như: lãi suất tăng, việc thắt chặt các khoản vay ngân hàng ở lĩnh vực bất động sản và giám sát chặt chẽ trong việc phát hành trái phiếu doanh nghiệp.

Là doanh nghiệp bất động sản, KDH cũng phải đối mặt với các rủi ro như việc xin cấp phép mở bán cho các dự án mới chậm hơn dự kiến, giá nguyên vật liệu xây dựng tiếp tục tăng.

Cùng với đó, triển vọng ngành cũng đối mặt với nhiều thách thức như: lãi suất tăng, việc thắt chặt các khoản vay ngân hàng ở lĩnh vực bất động sản và giám sát chặt chẽ trong việc phát hành trái phiếu doanh nghiệp.