Theo báo cáo tài chính hợp nhất quý I/2022 của FLC, tính đến ngày 31.3.2022, OCB là một trong những chủ nợ lớn nhất của FLC. Dư nợ cho vay ngắn hạn của FLC tại OCB là 713 tỉ đồng. Ngoài ra còn hai lô trái phiếu dài hạn phát hành cho OCB Chi nhánh Thăng Long và OCB Chi nhánh Hà Nội với giá trị lần lượt 396 tỉ đồng và 423 tỉ đồng.

Trước đó, tại ĐHĐCĐ của ngân hàng OCB, trước những câu hỏi chất vấn nóng của cổ đông về các khoản cho vay FLC, ông Nguyễn Đình Tùng – Tổng giám đốc OCB cho biết tổng dư nợ hiện là 2.800 tỉ đồng, bao gồm 1.500 tỉ đồng cho vay FLC, 1.000 tỉ đồng cho Bamboo Airways và 300 tỉ tại các công ty con.

Mối quan hệ thân thiết của OCB và FLC bắt đầu từ năm 2019. Thị trường lúc đó đã xôn xao vì cái bắt tay hợp tác giữa hai “đại gia” cùng họ Trịnh là ông Trịnh Văn Quyết - Chủ tịch HĐQT Tập đoàn FLC (thời điểm năm 2019), và ông Trịnh Văn Tuấn - Chủ tịch HĐQT OCB. Từ tháng 1.2019, Tập đoàn FLC và ngân hàng OCB từng ký kết thỏa thuận hợp tác chiến lược, hoạt động tín dụng giữa hai bên tăng lên nhanh chóng sau đó.

Theo đó, FLC sẽ ưu tiên sử dụng các dịch vụ tài khoản, dịch vụ thẻ, dịch vụ ngân hàng điện tử, dịch vụ tiền gửi của OCB. OCB tiếp cận tài trợ tài chính và tham gia đầu tư vào các dự án của FLC.

Để đổi lại, OCB thực hiện cung cấp các giải pháp tài chính, phục vụ nhu cầu tín dụng trung và dài hạn, cấp vốn lưu động và tài trợ vốn cho các dự án của FLC và các đơn vị thành viên. Bên cạnh đó, OCB cung cấp các gói dịch vụ tín dụng dành cho khách hàng mua bất động sản tại các dự án do FLC làm chủ đầu tư.

Tập đoàn FLC vừa gửi tới Ủy ban Chứng khoán Nhà nước và Sở Giao dịch Chứng khoán TP Hồ Chí Minh 326 trang tài liệu chứa các thông tin cần cải chính và công bố bổ sung theo quyết định xử phạt ngày 24.3. Điểm nóng nhất trong tập hồ sơ 51 Nghị quyết mà Tập đoàn FLC vừa công khai là thông tin OCB lộ diện là chủ tòa tháp FLC, toạ lạc trên khu ''đất vàng'' của quận Cầu Giấy, Hà Nội từ năm 2020. FLC đã gán nợ tòa tháp Bamboo Airways (FLC Twin Towers) 265 Cầu Giấy, Hà Nội, đây cũng chính là trụ sở chính của Tập đoàn FLC từ tháng 7.2019.

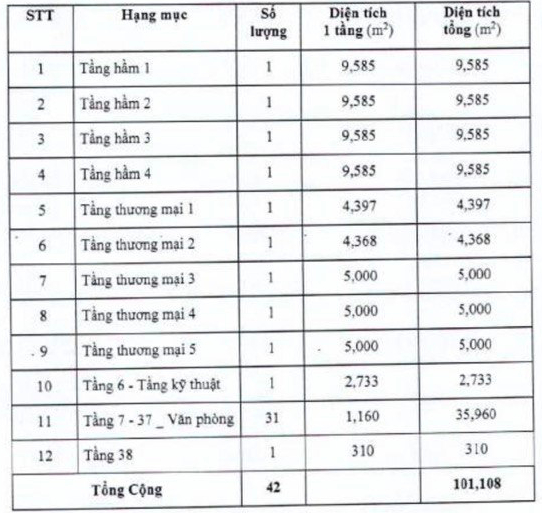

Cụ thể, ngày 21.9.2020, HĐQT Tập đoàn FLC đã thông qua việc sử dụng tài sản tại số 265 Cầu Giấy để bảo đảm cho nghĩa vụ tài chính của Bamboo Airways tại OCB chi nhánh Thăng Long. Tài sản bảo đảm là sàn thương phẩm kinh doanh hình thành trong tương lai của ba tầng hầm, 6 tầng trung tâm thương mại (từ tầng 1 đến 6), Khu tháp văn phòng (từ tầng 7 đến 17 và từ tầng 21 đến 38) theo giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác tại địa chỉ 265 đường Cầu Giấy, phường Dịch Vọng, quận Cầu Giấy, Hà Nội.

FLCHomes gán nợ cho OCB các quyền sử dụng thửa đất Khu 2, Khu 3A + 3B + 3C tại địa chỉ số 265 Cầu Giấy. Khu 2 có diện tích 1.160 m2 để xây dựng tháp văn phòng cao 38 tầng nổi và 4 tầng hầm. Khu 3A + 3B + 3C có diện tích 2.297 m2 để xây khu thương mại cao 5 tầng. Thời hạn sử dụng của các thửa đất đều là 50 năm kể từ ngày 3.1.2012.

Sau khi gán nợ tòa trụ sở chính, HĐQT Tập đoàn FLC quyết định thuê lại một phần diện tích của chính tòa nhà này để phục vụ hoạt động kinh doanh của FLC và các bên thứ ba do FLC chỉ định. Bên cho thuê là OCB.

Trước đó, tại ĐHĐCĐ của ngân hàng OCB, ông Nguyễn Đình Tùng – Tổng giám đốc OCB cho biết khoản 1.500 tỉ đồng cho FLC vay tập trung chủ yếu vào hai dự án Tropical 1 và 2 (Hạ cánh và Hạ cánh 2) tại Quảng Ninh. Hai dự án vẫn đang triển khai và khi cho vay có đủ điều kiện pháp lý, chỉ giải ngân khi dự án đã giải phóng mặt bằng. Khoản vay có tài sản đảm bảo bằng bất động sản trên 2.000 tỉ là đất đai có sổ cấp cho chủ đầu tư, không phải từ dự án hình thành trong tương lai.

Theo OCB, chưa tính tới tài sản đảm bảo, số hàng hóa FLC đã bán và khách hàng đang chuẩn bị chuyển tiền về khoảng 2.400 tỉ - đảm bảo đủ khả năng trả nợ.

“Chúng tôi cho rằng, sự việc của ông Trịnh Văn Quyết là vấn đề cá nhân. Trước khi sự việc ông Trịnh Văn Quyết xảy ra, FLC là khách hàng tốt, luôn đảm bảo trả nợ đúng hạn. Hiện tại, các bên cũng phối hợp với Ngân hàng xử lý việc này. Quan điểm của Ban lãnh đạo ngân hàng là với những dự án đang triển khai, có nguồn thu thì tạo điều kiện để họ bán và thu tiền về. Hiện nay vụ việc này cũng được báo cáo chặt chẽ với Ngân hàng Nhà nước”, ông Tùng nói.

Hiện Tập đoàn FLC vẫn chưa công bố báo cáo tài chính hợp nhất đã được kiểm toán cho cả năm 2021.

Trong số 326 trang tài liệu chứa các thông tin cần cải chính và công bố thông tin bổ sung theo quyết định xử phạt ngày 24.3 của Ủy ban Chứng khoán Nhà nước (UBCKNN), FLC đã cải chính số liệu trong báo cáo tài chính (BCTC) hợp nhất bán niên 2021 để điều chỉnh số liệu doanh thu và lợi nhuận gộp.

Theo đó, doanh thu hợp nhất sau khi cải chính của FLC trong nửa đầu năm 2021 giảm tới 13% so với số liệu đã báo cáo, còn 3.689 tỷ đồng; doanh thu thuần giảm 13%; giá vốn hàng bán giảm 11%; lợi nhuận gộp trong nửa đầu năm 2021 của FLC giảm tới hơn 80% so với số liệu đã báo cáo, đạt 17 tỉ đồng.