Tòa nhà Quốc hội của Mỹ. (Ảnh: Reuters).

Tòa nhà Quốc hội của Mỹ. (Ảnh: Reuters).

Hậu quả khôn lường

Vào khoảng từ giữa tháng 6 đến tháng 7, nước Mỹ sẽ cạn tiền. Đây là thử thách lớn đầu tiên với Tổng thống Joe Biden kể từ khi ông công bố tái tranh cử cho niệm kỳ thứ hai.

Nếu các nhà lập pháp Đảng Dân chủ và Đảng Cộng hòa không đồng ý nâng hạn mức vay nợ của chính phủ, Mỹ có thể trải qua vụ vỡ nợ khủng khiếp đầu tiên trong lịch sử.

Các nhà đầu tư thường lo ngại về “thiên nga đen” – những sự kiện hiếm gặp, không thể đoán trước và gây ra hậu quả tàn khốc. Nhưng Washington lúc này lại đang bị đe dọa bởi một con vật hoàn toàn khác.

Thế bế tắc về trần nợ là “thiên nga trắng” – sự kiện thường thấy, hoàn toàn có thể đoán trước, nhưng cũng có thể gây ra thảm họa khủng khiếp không kém gì "thiên nga đen".

Tờ Reuters cho biết kể từ năm 1960, Quốc hội Mỹ đã tranh cãi gần 80 lần về trần nợ - số tiền tối đa mà Bộ Tài chính có thể vay mượn để đáp ứng các nghĩa vụ tài chính của mình.

Mức trần nợ gần nhất là 31.400 tỷ USD, và các nhà lập pháp đang tiến gần đến hạn chót tiếp theo – hay còn gọi là “ngày X”.

Moody’s Analytics dự đoán “ngày X” có thể đến vào cuối tháng 7. Tuy nhiên, hãng phân tích này cũng nói thêm rằng doanh thu thuế thấp hơn dự kiến khiến chính phủ Mỹ có nguy cơ cạn tiền ngay trong đầu tháng 6.

Nếu Quốc hội không đạt được sự đồng thuận trước hạn chót, Bộ Tài chính Mỹ sẽ không thể phát hành nợ để tài trợ cho các nhu cầu của quốc gia. Điều này sẽ buộc chính phủ cắt giảm mạnh chi tiêu để xóa sổ khoản thâm hụt ngân sách 350 tỷ USD.

Trong vòng một năm, những khoản cắt giảm này có thể sẽ khiến quy mô nền kinh tế giảm 4%, xóa bỏ 7 triệu việc làm, kéo tỷ lệ thất nghiệp từ 3,5% lên 8%, theo ước tính của Moody’s.

Chứng khoán Mỹ sẽ cắm đầu giảm, mất 1/5 giá trị và xoá sổ 10.000 tỷ USD của cải của các hộ gia đình. Dù các nhà lập pháp có nhanh chóng khôi phục khả năng vay nợ của chính phủ, nền kinh tế vẫn sẽ mất khoảng 900.000 việc làm trong vòng một thập kỷ tới.

Tệ hơn nữa, Cục Dự trữ Liên bang (Fed) sẽ không thể chấp nhận trái phiếu chính phủ Mỹ làm tài sản đảm bảo, khiến họ gần như mất khả năng cung cấp thanh khoản cho hệ thống tài chính.

Những hậu quả nguy hiểm trên là lý do Quốc hội Mỹ luôn luôn nâng hoặc tạm dừng áp dụng trần nợ sau mỗi lần tranh cãi. Nhưng lần này niềm tin rằng Quốc hội Mỹ sẽ “bổn cũ soạn lại” đang bắt đầu đổ vỡ.

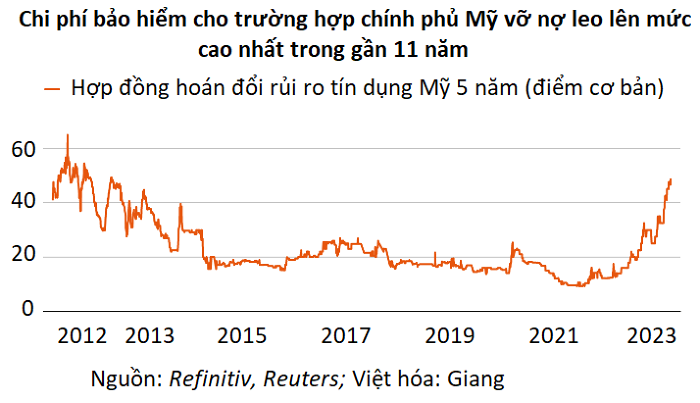

Chi phí bảo hiểm cho trường hợp chính phủ Mỹ vỡ nợ, được đo lường qua các hợp đồng hoán đổi rủi ro tín dụng đối với trái phiếu Kho bạc, đã leo lên mức cao nhất trong hơn một thập kỷ.

Tuần trước, lợi suất tín phiếu Kho bạc Mỹ kỳ hạn ba tháng đã tiến lên mức cao nhất trong vòng 22 năm. Dấu hiệu này cho thấy các nhà đầu tư đang tránh những trái phiếu có thể bị ảnh hưởng bởi một vụ vỡ nợ ngắn ngủi.

Nguy cơ bất ổn tài chính

Lịch sử gần đây cho thấy cho thấy các mối nguy có thể thành sự thật dù Quốc hội có đạt được thỏa thuận trước “ngày X”.

Chính phủ Mỹ suýt vỡ nợ vào năm 2011 khi căng thẳng giữa hai đảng ngăn cản các nhà lập pháp đạt được thỏa thuận hai ngày trước hạn chót của Bộ Tài chính Mỹ.

Sự không chắc về thời điểm đạt được thỏa thuận đã gây ra tuần biến động nhất trên thị trường tài chính kể từ khủng hoảng năm 2008. Và lần đầu tiên trong lịch sử, một hãng xếp hạng tín dụng – S&P Global – đã hạ bậc nợ của chính phủ Mỹ.

Sự chậm trễ tương tự diễn ra vào hai năm sau. Moody’s ước tính rằng nếu hai vụ tranh cãi về trần nợ này không diễn ra, quy mô nền kinh tế Mỹ năm 2015 sẽ đáng ra sẽ lớn hơn 150 tỷ USD so với số liệu thực tế, và tỷ lệ thất nghiệp cũng thấp hơn 0,7%.

Việc lặp lại sai lầm của năm 2011 và 2013 sẽ khuếch đại những rủi ro đã dẫn đến bất ổn trong lĩnh vực ngân hàng hồi tháng 3. Nếu nhà đầu tư mất niềm tin vào trái phiếu Kho bạc phi rủi ro, họ sẽ đòi hỏi lợi nhuận cao hơn, khiến lợi suất tăng và giá trái phiếu giảm, gây rủi ro cho sự ổn định tài chính.

Những ngân hàng nắm giữ nhiều trái phiếu Kho bạc kỳ hạn dài và bảng cân đối kế toán của họ sẽ chịu tổn thất lớn nếu trái phiếu chính phủ Mỹ bắt đầu mất giá. Hiện tượng này là một trong những nguyên nhân chính khiến SVB sụp đổ.

Phần lớn giá trị của USD đến từ sự ổn định. Sự sợ hãi ngày càng tăng về một cuộc khủng hoảng nợ có thể khiến các thị trường trên toàn cầu đặt câu hỏi về sự an toàn của đồng bạc xanh.

Những đồng tiền như euro có thể mạnh lên so với USD khi các nhà đầu tư và ngân hàng trung ương cất tiền mặt ở nơi khác.

Theo Moody’s, đồng USD có lẽ sẽ không mất đi vị thế là đồng tiền dự trữ quan trọng nhất, nhưng sự sụt giảm giá trị của nó trong dài hạn và rủi ro xảy ra một cuộc khủng hoảng nợ khác có thể làm xói mòn danh tiếng của Mỹ với tư cách là trung tâm tài chính thế giới.