Tập đoàn Bảo Việt lấn sân sang nhiều mảng, trong đó có cả Ngân hàng Bảo Việt (BaoViet Bank). Thế nhưng, hoạt động của ngân hàng này liệu có hiệu quả?

Né công bố BCTC, chất lượng đi xuống?

Theo Đề án “Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025” của Thủ tướng Chính phủ ban hành yêu cầu thực hiện việc niêm yết, đăng ký giao dịch cổ phiếu của các ngân hàng thương mại cổ phần theo hướng đến hết năm 2020, toàn bộ các ngân hàng thương mại niêm yết, đăng ký giao dịch trên thị trường chính thức hoặc sàn UpCOM.

Yêu cầu niêm yết đối với các cổ phiếu ngân hàng cũng được đề ra tại Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 được Thủ tướng phê duyệt hồi tháng 8/2018.

Tuy nhiên, đến thời điểm hiện tại, ngoài các ngân hàng yếu kém bị mua lại bắt buộc hoặc đang bị kiểm soát đặc biệt là CBBank, OceaBank, GPBank, DongABank, vẫn còn một số ngân hàng “chây ì” đưa cổ phiếu lên sàn chứng khoán, trong đó Ngân hàng TMCP Bảo Việt (BaoViet Bank) được xem là một cái tên đáng chú ý.

|

| Hoạt động của BaoViet Bank |

Theo đó, việc phải công bố kịp thời, minh bạch hơn trong cung cấp thông tin về tình hình tài chính dẫn đến bị “soi” cặn kẽ hơn về kết quả kinh doanh có thể là nguyên nhân dẫn đến sự chậm trễ này. Ngoài ra, nợ xấu lớn chưa được xử lý cũng sẽ ảnh hưởng đến định giá cổ phiếu khi lên sàn.

BaoViet Bank được thành lập đầu năm 2009, với vốn điều lệ ban đầu là 1.500 tỷ đồng và hiện vốn điều lệ ở mức 3.150 tỷ đồng. Tại thời điểm cuối tháng 9/2021, Tập đoàn Bảo Việt nắm giữ 49,52% vốn điều lệ tại BaoViet Bank.

Năm 2019, BaoViet Bank ghi nhận lợi nhuận trước thuế đạt hơn 104 tỷ đồng, suýt soát năm 2018. Lợi nhuận sau thuế chỉ tăng nhẹ 6% so với năm trước lên mức gần 82 tỷ đồng. Đến năm 2020, lợi nhuận sau thuế giảm tới 30% so với năm 2019, chỉ ghi nhận hơn 57 tỷ đồng.

Cho đến nay, ngân hàng này vẫn chưa công bố báo cáo tài chính năm 2021. Tại báo cáo tài chính hợp nhất 9 tháng đầu năm 2021, BaoVietBank dành ra hơn 531 tỷ đồng để trích lập dự phòng rủi ro tín dụng, tăng 80%, do đó báo lãi trước thuế gấp 2 lần cùng kỳ, đạt gần 46 tỷ đồng.

Riêng trong quý 3/2021, hoạt động chính của BaoVietBank sụt giảm mạnh 91% so với cùng kỳ năm trước, chỉ còn ghi nhận hơn 29 tỷ đồng thu nhập lãi thuần. Do tiết giảm các loại chi phí nên Ngân hàng vẫn báo lãi trước thuế quý 3 gấp đôi cùng kỳ, ghi nhận gần 29 tỷ đồng.

Bên cạnh lợi nhuận khiêm tốn, chất lượng tín dụng tại BaoVietBank cũng đang đi xuống rõ rệt.

Cụ thể, tính đến 30/09/2021, tổng nợ xấu của Ngân hàng tăng 62% so với đầu năm, ghi nhận gần 2.697 tỷ đồng. Trong đó, nợ có khả năng mất vốn gấp đôi đầu năm, nâng lên 2.265 tỷ đồng. Chất lượng nợ vay đi lùi nâng tỷ lệ nợ xấu trên dư nợ vay của BaoVietBank vượt ngưỡng 10,53% từ mức 7,27% hồi đầu năm.

Bất thường diễn biến nợ xấu

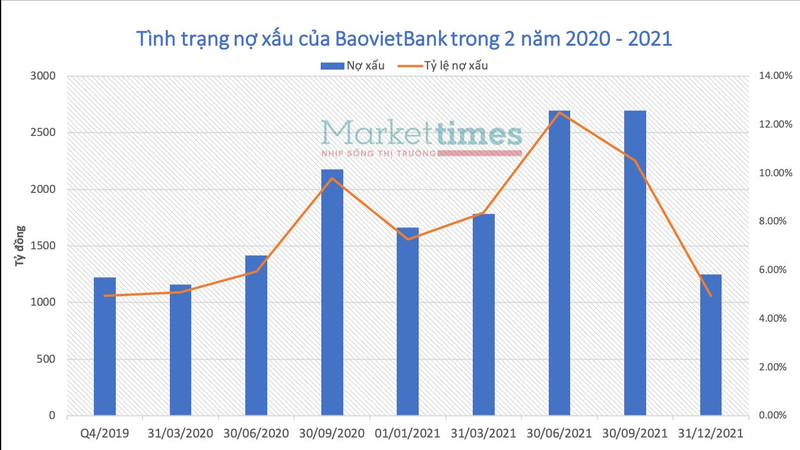

BaoViet Bank đã báo cáo lợi nhuận năm 2021 tăng trưởng tốt với mức lợi nhuận trước thuế đạt 118,4 tỷ đồng, tăng 64% so với năm 2020.Những con số cuối năm trên báo cáo tài chính khá tích cực, tuy nhiên nhìn kỹ đường đi nợ xấu tại ngân hàng này qua từng quý mới thấy được sự “bất bình thường”. Theo thống kê của MarketTimes trong 2 năm 2020 - 2021 vừa qua, giá trị nợ xấu của BaoViet Bank biến chuyển liên tục với biên độ lớn theo từng quý.

|

| Nợ xấu của BaoViet Bank trồi sụt thất thường |

Ví dụ như quý 2 và quý 3/2020 ghi nhận nợ xấu tăng lần lượt 22% và 53%. Ngay sau đó chỉ trong quý 4/2020, nợ xấu quay đầu giảm 24%.

Năm 2021 còn “bất thường” hơn khi quý 2 nợ xấu tăng đến 51%, quý 3 không thay đổi nhiều cho đến quý 4 đột ngột giảm đến 54%.

Chính diễn biến khó lường này khiến đồ thị nợ xấu cũng như tỷ lệ nợ xấu của BaoViet Bank 2 năm qua trồi sụt đột ngột.

Đi cùng nợ xấu là Tỷ lệ nợ xấu/Dư nợ cho vay cũng biến động mạnh không kém. Hiếm có nhà băng nào đầu năm tỷ lệ nợ xấu ở mức 8,38%, cao hơn nhiều so với trung bình ngành và vượt quá mức cho phép của Ngân hàng Nhà nước thì chỉ trong 1 quý đã tăng lên 12,51% và giảm sốc ở quý cuối năm khi chỉ còn 4,94%.

Đáng nói, mức biến động này đến từ con số nợ xấu. Nếu là các chỉ tiêu như kinh doanh, lợi nhuận phụ thuộc nhiều vào thị trường có thể được điều chỉnh liên tục thì nợ xấu lại khó biến chuyển đột ngột được như vậy.

Hai năm qua trong giai đoạn đại dịch, các ngân hàng được phép áp dụng chính sách giãn nợ, cơ cấu lại nhóm nợ nên một số nhà băng báo cáo nợ xấu giảm. Tuy nhiên các chuyên gia tài chính đánh giá những con số này chưa hẳn là bức tranh thực bởi còn do lực đỡ của chính sách.

Nếu như Nghị định 42 không được gia hạn, hẳn nhiều ngân hàng sẽ phải báo cáo con số thực cao hơn nhiều mức hiện tại.

Quay lại trường hợp của Ngân hàng Bảo Việt, nhà băng này liệu đã dùng “tuyệt chiêu” gì để đưa nợ xấu giảm sốc đến vậy trong quý 4/2021, đặc biệt là nợ nhóm 5 (nợ có khả năng mất vốn) giảm đến 60% chỉ trong vòng 3 tháng.

Liệu đây là nỗ lực thực của ngân hàng trong quá trình xử lý nợ xấu hay chỉ là kỹ thuật tài chính để số liệu cuối năm “bớt xấu” hơn?