Cách đây hơn 1 năm, hàng loạt hoạt động nhắm thẳng vào các công ty công nghệ lớn (big tech) đã được Trung Quốc tiến hành rầm rộ. Nhưng ít ai hiểu lý do thực sự là gì cho đến khi các số liệu về chân dung thực của các công ty này trong lĩnh vực được coi là nhạy cảm nhất của kinh tế Trung Quốc là tài chính ngân hàng dần được tiết lộ. Mặc dù ở thời điểm hiện nay, các big tech chưa thể đe dọa hệ thống ngân hàng truyền thống nhưng chúng có nhiều ưu điểm để tăng trưởng vượt xa so với khu vực này, đến mức nằm ngoài tầm kiểm soát của chính quyền. Nỗi ám ảnh về shadow banking lại dội về từ năm 2015.

Tại Hội nghị kinh tế trung ương 2020 (CEWC) được tổ chức từ 16/12 đến 18/12/2020, một thông báo ngắn gọn được Trung ương Đảng Trung Quốc đưa ra là tăng cường các biện pháp chống độc quyền và ngăn chặn "sự bành trướng của tư bản một cách vô trật tự". Nhưng CEWC không cho biết những đối tượng nào thuộc nhóm "tư bản phát triển vô trật tự", cho đến khi các chiến dịch nhằm vào big tech, các công ty bất động sản, các công ty giáo dục trực tuyến tư nhân... được tiến hành.

Trên thực tế, CEWC chỉ chính thức hóa một chiến dịch mà họ đã khởi động từ tháng 10/2020. Khi Jack Ma, người sáng lập Alibaba, phát biểu tại một hội nghị về tài chính tiền tệ vào ngày 24/10/2020 rằng sự bất cập của hệ thống ngân hàng Trung Quốc đã tạo ra một hệ thống tài chính kém phát triển và bóng gió rằng công ty tài chính công nghệ (fintech) của ông có thể là giải pháp cho vấn đề này. Jack Ma có lẽ không ý thức rằng lời nói của mình sẽ đi vào lịch sử fintech Trung Quốc bởi nó đánh dấu thời điểm Bắc Kinh chuyển quan hệ với những gã khổng lồ công nghệ từ khoan nhượng sang đối đầu.

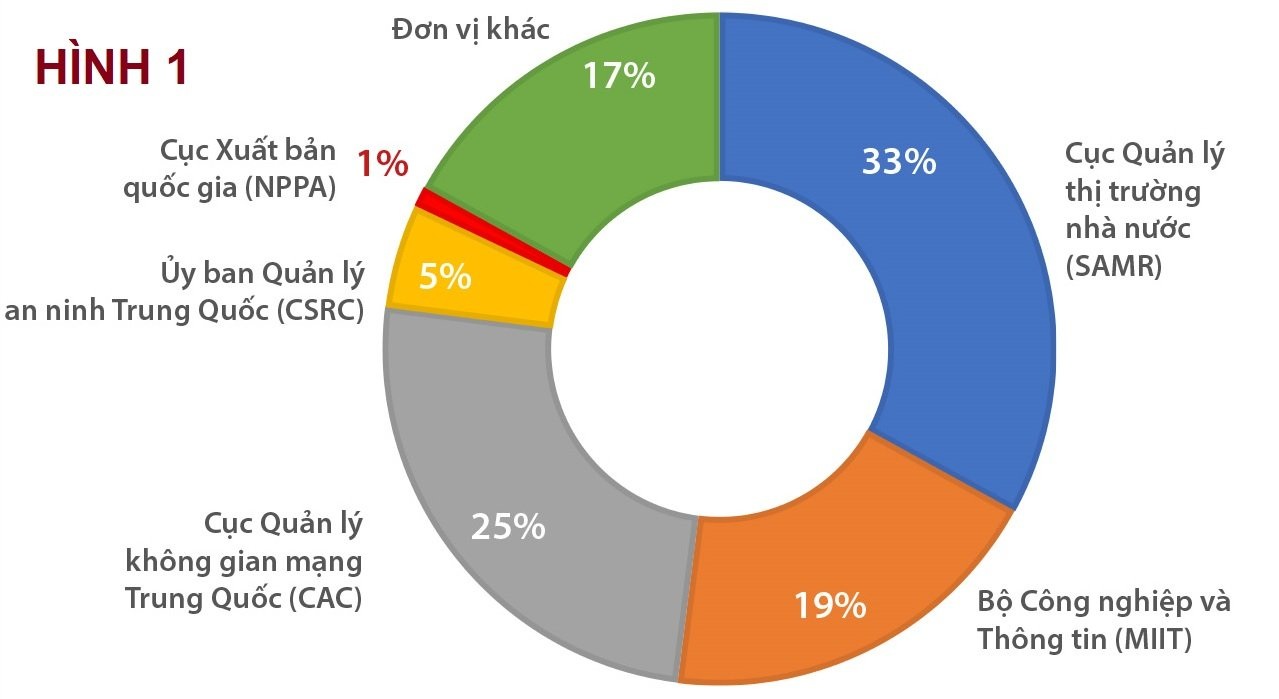

Cùng ngày Jack Ma lớn tiếng mắng nhiếc hệ thống ngân hàng, nước này đã trình làng "Chiến dịch Thanh gươm mạng (Cyber Sword)", một chiến dịch trên phạm vi rộng liên quan đến 14 bộ và cơ quan nhằm "chỉnh đốn" lĩnh vực công nghệ của Trung Quốc. Những cơ quan quản lý chủ yếu bao gồm Cục Quản lý thị trường Nhà nước (SAMR), Cục Quản lý không gian mạng (CAC), Bộ Công nghiệp và Thông tin (MIIT), Ủy ban Quản lý an ninh Trung Quốc (CSRC). Trong đó có những cơ quan chỉ mới vừa được thành lập vào năm 2018 như SAMR.

Cơ sở pháp lý để thực thi 5 nhiệm vụ này lần lượt gồm: (i) Luật An ninh mạng (2017), (ii) Luật Thương mại điện tử (2019), (iii) Luật Chống độc quyền (2019) sửa đổi bản 2008, thêm vào điều khoản về các nền tảng internet, (iv) Luật Chống cạnh tranh không lành mạnh (2019) và (v) Luật Bảo vệ dữ liệu cá nhân (2021).

Từ sau khi Chiến dịch Thanh gươm mạng ra đời, trong số 100 văn bản quản lý đã ban hành trong giai đoạn vừa qua, riêng 3 tổ chức đứng đầu là SAMR, MIIT và CAC đã ban hành tới 77% số lượng văn bản. Đặc biệt, SAMR thực hiện nhiệm vụ quản lý thị trường, dựa trên việc giám sát thực thi Luật Chống cạnh tranh không lành mạnh (AUCL), ban hành tới 33% tổng số văn bản quản lý.

100 văn bản quản lý đã ban hành từ khi Chiến dịch Thanh gươm mạng ra đời.

Big tech "bành trướng" và "bóng mờ bí ẩn"

Trong số nhiều nguyên nhân đã nêu từ trước đến nay, sự bành trướng của các big tech trong lĩnh vực tài chính ngân hàng là một "bóng mờ" (shadow) bí ẩn đối với những người ngoài cuộc.

Năm 2008, người sáng lập Alibaba, Jack Ma đã tuyên bố rằng "nếu các ngân hàng không thay đổi, chúng tôi sẽ thay đổi các ngân hàng". Kể từ đó, Trung Quốc đã có 8 kỳ lân fintech với tổng trị giá 214,6 tỷ USD. Mặc dù mỗi công ty trong số này đều hoạt động để hình dung lại một khía cạnh khác nhau của ngân hàng, nhưng chúng ngày càng khiến ý niệm của khách hàng về ngân hàng trở nên mờ nhạt nhờ triển khai nhiều nghiệp vụ với các quy định lỏng hơn hoặc khả năng phát hiện các khách hàng tiềm năng tốt hơn.

Trong số 20 công ty hàng đầu được coi là "các công ty dẫn đầu về internet trên toàn thế giới" được xếp hạng theo giá trị thị trường, 11 công ty có trụ sở tại Mỹ và 9 công ty có trụ sở tại Trung Quốc, do đó cho thấy tầm quan trọng đáng kể của các công ty big tech Trung Quốc trên toàn cầu.

Các công ty big tech có ảnh hưởng lớn nhất đến thị trường tài chính Trung Quốc là Alibaba và Tencent.

Thanh toán di động

Alibaba, năm 2004, ra mắt nền tảng thanh toán di động và trực tuyến có tên Alipay, hiện là nền tảng thanh toán lớn nhất trên toàn thế giới với 1,2 tỷ người dùng, chiếm hơn 50% thị phần thanh toán di động của Trung Quốc. Hơn nữa Ant Financial (công ty liên kết của Alibaba) có 600 tỷ USD trong AUM (Assets Under Management) và quỹ thị trường Yu'e Bao của nó đã trở thành một trong những quỹ thị trường tiền tệ lớn nhất trên toàn cầu với 170 tỷ USD trong AUM. Do Yu'e Bao cung cấp khả năng tiếp cận dễ dàng với nhiều đối tượng người dùng với ngưỡng đầu tư thấp là 1 NDT (khoảng 0,15 USD), nên nó đã có 300 triệu người dùng trên toàn cầu.

Tencent đã tung ra WeChat Pay vào năm 2013. Chỉ 5 năm sau, vào năm 2018, nó đã xử lý 1 tỷ giao dịch/ngày và chiếm 40% thị phần trong lĩnh vực thanh toán di động của Trung Quốc trị giá 40.000 tỷ USD. Năm 2014, Tencent ra mắt Licaitong - nền tảng quản lý tài sản trực tuyến. Vào năm 2019, nó đang quản lý 130 tỷ USD tài sản của khách hàng.

Ưu điểm là cả hai công ty cũng có hệ thống chấm điểm tín dụng của riêng họ. Do hàng triệu người tiêu dùng cá nhân và doanh nghiệp nhỏ của Trung Quốc không có lịch sử tín dụng, nên Trung tâm Tham chiếu Tín dụng của Ngân hàng Nhân dân Trung Quốc không thể thiết lập đầy đủ các phép đo tín dụng. Alibaba đã giới thiệu hệ thống tính điểm Sesame Credit vào năm 2015 sau khi phân tích lịch sử thanh toán của 400 triệu khách hàng. Hệ thống xem xét 5 tiêu chí: lịch sử tín dụng, sở thích hành vi, thỏa thuận tôn vinh, thông tin cá nhân cũng như mạng xã hội. Sau đó, nó cho điểm từ 350 - 950 và chỉ định một trong năm loại (xuất sắc, tốt, khá, kém và xấu). Tương tự như Alibaba, Tencent đã giới thiệu Điểm tín dụng Tencent của riêng mình với các danh mục và phạm vi điểm tương tự.

Ngân hàng trực tuyến

Điều đáng chú ý nhất là cả Alibaba và Tencent đều có ngân hàng trực tuyến của riêng mình. Đây là kết quả của một loạt chính sách nới lỏng rào cản gia nhập thị trường mà PBOC đã khơi thông từ năm 2012, nhưng tốc độ tăng trưởng và quy mô của các big tech đã làm chính cơ quan quản lý này CBIRC e ngại.

Trong tổng số 19 ngân hàng tư nhân ở Trung Quốc, cả MyBank (của Alibaba) và WeBank (được Tencent hậu thuẫn) đều là những ngân hàng tư nhân lớn nhất chiếm 50% tổng số ngân hàng tư nhân của Trung Quốc về tổng tài sản sở hữu. Chỉ trong năm 2019, WeBank đã phục vụ 200 triệu khách hàng cá nhân và MyBank phục vụ 21 triệu doanh nghiệp vừa và nhỏ. Có được cơ sở khách hàng như vậy là có thể do thực tế là các ngân hàng này chỉ hoạt động trực tuyến và đang nhắm mục tiêu vào các cá nhân và doanh nghiệp không có ngân hàng với lịch sử tín dụng hạn chế hoặc không có. Các kỳ lân FinTech này cũng đặt mục tiêu là tích hợp 225 triệu khách hàng không tiếp cận với dịch vụ ngân hàng còn lại vào hệ sinh thái của mình.

Xem xét các xu hướng thuận lợi trong ngành ngân hàng (đặc biệt chú trọng vào số hóa) và thực tế là 40% người tiêu dùng Trung Quốc không có khoản vay cá nhân, có thể kết luận rằng các ngân hàng tư nhân ở Trung Quốc dự kiến sẽ còn phát triển hơn nữa. MyBank và WeBank đã và đang thống trị thị trường, do đó Tencent và Alibaba dự kiến sẽ có vai trò lớn hơn đáng kể trong lĩnh vực tài chính Trung Quốc nói chung.

Big tech bùng nổ sau dịch Covid-19

Sau khi Covid-19 bùng phát, lĩnh vực ngân hàng đã trải qua những thay đổi đáng kể, chẳng hạn như giảm mức sử dụng tiền mặt (giảm 60% số lần rút tiền mặt tại ATM), áp dụng thương mại điện tử (25% khách hàng mua hàng trực tuyến lần đầu trong đại dịch), ngân hàng trực tuyến tăng tầm quan trọng (75% khách hàng có giao dịch trực tuyến thường xuyên.

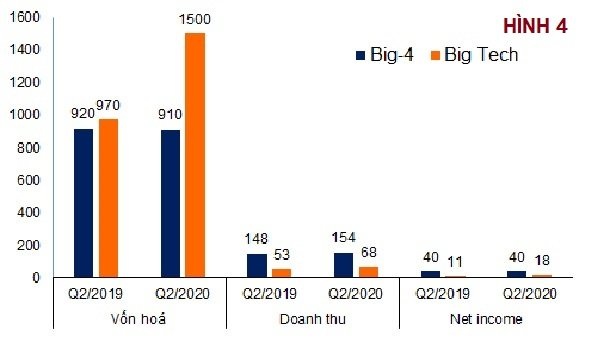

Để nhấn mạnh hơn nữa tác động của Covid-19 trong cả lĩnh vực ngân hàng Trung Quốc và lĩnh vực Công nghệ lớn của Trung Quốc, việc phân tích những người chơi chính trong cả hai lĩnh vực đã được tiến hành.

4 ngân hàng thương mại hàng đầu của Trung Quốc và 4 big tech hàng đầu của Trung Quốc theo thứ hạng vốn hóa thị trường đã được xem xét, đó là: Ngân hàng Công thương Trung Quốc, Ngân hàng Xây dựng Trung Quốc, Ngân hàng Nông nghiệp Trung Quốc và Ngân hàng Trung Quốc, cũng như: Alibaba, Tencent, Meituan-Dianping và JD.com.

Kết quả của phân tích cho thấy: Giá trị vốn hóa thị trường của big 4 ngân hàng thương mại giảm từ 920 tỷ USD xuống 910 tỷ USD. Vốn hóa thị trường của 4 công ty big tech hàng đầu tăng 45% từ 970 tỷ USD lên 1.500 tỷ USD.

Doanh thu của big 4 ngân hàng thương mại tăng từ 148 tỷ USD lên 154 tỷ USD (tăng nhẹ 4%). Còn doanh thu của 4 công ty big tech hàng đầu đã tăng 30% từ 53 tỷ USD lên 68 tỷ USD.

Thu nhập ròng của 4 ngân hàng hàng đầu giữ nguyên ở mức 40 tỷ USD trong cả quý II năm 2019 và quý II năm 2020. Thu nhập ròng của 4 công ty big tech hàng đầu tăng 65% từ 11 tỷ USD lên 18 tỷ USD.